이미지 확대보기

이미지 확대보기 박정호기사 모아보기 SK텔레콤 대표이사(사장)의 숙원사업인 지배구조 개편 방안이 이번주 발표될 전망이다. 업계에서는 통신사업과 비통신사업 등 두 회사로 분리하는 인적분할 가능성에 무게를 두고 있다.

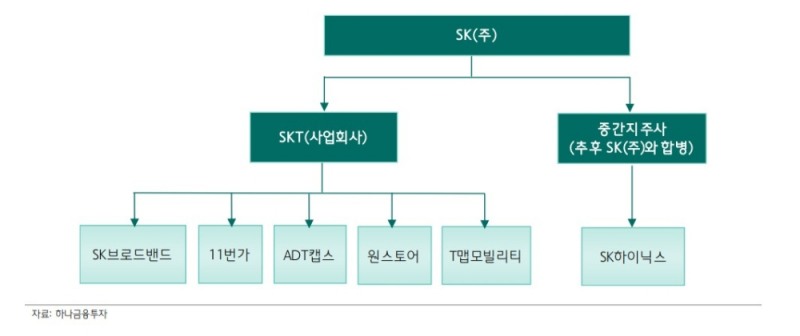

박정호기사 모아보기 SK텔레콤 대표이사(사장)의 숙원사업인 지배구조 개편 방안이 이번주 발표될 전망이다. 업계에서는 통신사업과 비통신사업 등 두 회사로 분리하는 인적분할 가능성에 무게를 두고 있다. 13일 업계에 따르면, 박정호 사장은 오는 14일~16일 임직원을 대상으로 타운홀미팅을 열고 중간지주사 설립을 포함한 지배구조 개편 방안을 설명할 예정이다.

지난 2018년부터 3년간 중간지주사 전환에 대한 의지를 내비쳤는데, 올해 이 과제를 본격적으로 마무리하겠다고 선언한 것이다.

이미지 확대보기

이미지 확대보기비통신사업부문에는 SK하이닉스·티맵모빌리티 등과 같은 신사업이 배치될 전망이다. 향후에는 중간지주사와 SK의 합병이 추진될 것이란 관측도 나온다.

주주들의 최대 관심사는 중간지주사와 SK의 합병 추진 여부다. 업계에서는 주주들이 기업가치 하락을 우려하고 있어, 당장 합병을 진행할 가능성은 낮다고 본다.

SK텔레콤은 연내 지배구조 개편을 마무리하는 것을 목표로 하고 있다. 내년부터 공정거래법 개정안이 시행되기 때문이다.

현재 SK텔레콤은 SK하이닉스의 지분 40.07%를 보유하고 있다. 만일, 지주사 전환이 올해를 넘길 경우, 10조원에 달하는 SK하이닉스의 지분 9.93% 더 확보해야 한다는 부담이 생긴다.

특히 이번 중간지주사 전환은 SK하이닉스의 구조적 문제 해결이 주된 목적이다. 현재 공정거래법상 SK하이닉스는 ㈜SK의 손자회사로, 인수·합병(M&A) 진행 시 인수 대상 기업의 지분을 100% 소유해야 한다. 이로 인해 SK하이닉스는 그간 투자에 있어서 많은 제약을 받았다.

그러나 이번에 투자회사가 신설되면, SK하이닉스의 지위는 손자회사에서 자회사로 바뀐다. 이에 SK하이닉스는 제약에서 벗어나게 된다. 업계는 SK하이닉스가 글로벌 반도체 M&A 경쟁에 적극 참여해 사업 확장에 주력할 것으로 보고 있다.

SK텔레콤 자회사들의 기업가치 제고에도 긍정적인 계기가 될 전망이다. 특히 SK하이닉스의 경우 시총 100조에 달하고 있음에도 주가 상승으로 연결되지 않는 등 기업가치가 제대로 평가받지 못했다는 것이 업계의 평가다.

또 이번 지배구조 개편을 통해 11번가·ADT캡스·원스토어 등의 기업공개(IPO)에도 속도가 붙어 SK텔레콤의 주가 상승에도 영향을 미칠 가능성도 크다.

SK텔레콤은 지배구조 개편안을 발표한 뒤 이사회와 임시 주주총회를 거쳐 해당 사안을 확정할 것으로 보인다.

김홍식 하나금융투자 연구원은 “현시점에서 SK텔레콤이 인적분할을 감행해 SK하이닉스를 SK 자회사로 만들면서도, SK와의 합병 노이즈를 발생시키지 않는 방안을 찾는 것은 쉽지 않다”고 밝혔다.

이어 그는 “최소화한다고 보면, KS와 중간지주사 간 합병 시점을 명시하는 방법, 향후 상장을 추진 중인 자회사는 그대로 사업회사인 SK텔레콤에 잔존시키고 하이닉스만 중간지주사 밑으로 가져가 향후 SK와 합병하는 방법 정도를 방안으로 생각해 볼 수 있다”고 설명했다.

또 김 연구원은 “기존 주주들이 아주 만족스러운 수준은 아니겠지만, 자회사 성장 가치가 SK텔레콤 주가로 연결될 수 있는 근거를 남겨두기 때문에 불행 중 다행”이라며 “SK텔레콤 경영진이 기존 주주들의 SK-중간지주사 간 합병 우려에 관심을 갖기 시작했으므로, 이를 줄일 수 있는 지배구조 개편 방안을 마련할 경우 주가는 한 단계 레벨업 될 공산이 크다”고 말했다.

정은경 기자 ek7869@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![‘리니지 제국'의 부진? 엔씨의 저력을 보여주마 [Z-스코어 기업가치 바로보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020123095403419dd55077bc211821821443.jpg&nmt=18)

![‘리니지 제국'의 부진? 엔씨의 저력을 보여주마 [Z-스코어 기업가치 바로보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020123095403419dd55077bc211821821443.jpg&nmt=18)