이미지 확대보기

이미지 확대보기넷마블은 지난 2020년 10월 3년 만기 공모채를 발행했다. 창사 이래 첫 회사채 발행으로, NH투자증권과 KB투자증권을 대표 주관사로 설정해 당시 800억원 모집에 5600억원이 모이는 등 흥행에 성공했다. 비대면 상황에서 게임 산업이 훈풍을 타며 투자 심리를 끌어냈다.

공모 당시 넷마블 신용등급은 ‘AA-’다. 한국기업평가와 나이스신용평가에서 모두 ‘AA-, 안정적’ 등급을 받았다. 신평업계는 넷마블이 넥슨, 엔씨소프트와 함께 국내 게임 시장의 약 50%를 점유하며 연간 2조원 가까이 되는 매출을 기록하고 있는 점을 높게 평가했다. 2014년부터 이어지고 있는 무차입 기조도 장점으로 꼽았다.

하지만 무차입 기조는 2021년 해외 매출 비중 확대를 위한 홍콩 소재 소셜 카지노 게임사 스핀엑스 인수로 깨졌다. 당시 최종 인수가격은 21억900만달러(2조 6260억원). 그 해 인수대금 80%를 지급하고 2022년 4분기부터 나머지 20%(5252억원)을 4년에 걸쳐 분할상환 하기로 했다.

인수대금을 위한 자금이 부족했던 넷마블은 주식담보대출로 하나은행에서 14억 달러(1조6787억원)를 빌렸다. 담보는 보유 중인 엔씨소프트 주식 195만주 등이다. 이후 넷마블은 환율 상승에 따른 이자 비용 증가와 외환차손 급증으로 최근 외화 차입금을 전부 원화 차입금으로 갈아탔다. 이에 따라 만기일도 올해 10월에서 내년 6월로 바뀌었다.

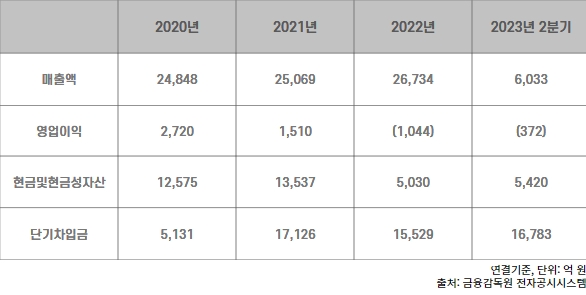

이 과정에서 신용등급도 강등됐다. 이렇다 할 흥행 신작 부재로 수익성이 나빠지는 상황에서 재무 부담은 커지자 지난해 6월 나이스신용평가는 넷마블 신용등급을 ‘A+, 안정적’으로 조정했다. 그 해 말 한국기업평가도 ‘A+, 안정적’으로 등급을 내렸다. 실제 넷마블은 지난해 1분기를 시작으로 6분기 연속 적자를 기록하고 있다.

보통이라면 차환 발행 작업에 돌입할 수 있지만, 차환용 회사채를 발행할 경우 직전 발행보다 높아진 금리에 따른 부담도 감수해야 한다. 차환은 이미 발행한 채권을 새로운 채권으로 상환하는 방식을 말한다. 통상적으로 10년 미만 단기채권의 경우 새 채권을 발행해 상환 기간을 연장한다. 신용등급이 떨어진 만큼 조달 비용이 늘어난 것도 문제다.

이미지 확대보기

이미지 확대보기올해 들어 넷마블은 자금 조달 수단을 다각화하고 있다. 지난 3월에는 1년 만기 기업어음(CP)을 발행해 1100억원을 확보했다. 이때 얻은 자금은 금융권 한도 대출을 갚는 데 썼다. 이어 6월에 1년 만기 기업어음을 추가 발행해 1500억원을 조달했다. 지난 7월에는 교환사채(EB) 발행을 검토했다. 보유하고 있는 엔씨소프트 주식을 교환 대상으로 하고 최대 7억 달러를 확보하려는 구상을 펼치기도 했다. 다만 이는 글로벌 투자사의 소극적 투자 심리를 고려해 중단됐다.

시장에서는 넷마블이 보유하고 있는 상장사 주식으로 공모채 만기에 대응할 가능성이 크다고 전망하고 있다. 이와 관련해 도기욱 최고재무책임자(CFO)는 지난 2분기 실적발표 컨퍼런스 콜에서 "주요 투자 자산에 대한 유동화 관련 부분은 재무 차입금과 연관해 판단해주시면 될 것 같다"고 말했다.

현재 넷마블은 엔씨소프트 지분 8.88%와 하이브 지분 18.21%를 보유하고 있다. 유력하게 거론되는 것은 하이브다. 엔씨소프트 주가는 실적 부진으로 6일 장 마감 기준 52주 신고가(48만1000원) 대비 절반 이하로 떨어진 21만4000원까지 내려앉은 상황이다. 반면 하이브 주가는 박스권을 형성하고 있으나 시장에서는 4분기 사상 최대 실적을 기록할 것으로 전망하고 잇따라 목표 주가를 상향 조정하고 있다.

한편 넷마블 관계자는 "(1600억 회사채 만기 관련) 회사에서 검토중이며 구체적 내용은 아직 정해진 것이 없다"고 말했다.

이주은 기자 nbjesus@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![[DQN] ‘김동선 체제 4년’ 한화갤러리아, 사업확장 했지만 돈은 못 벌었다 [Z스코어 기업가치 바로보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030120193900218dd55077bc212411124362.jpg&nmt=18)

![박인원의 ‘휴머노이드 선언’...두산 ‘3차 대변신’ 이끌까 [K-휴머노이드 대전] ③ ‘오너 4세’ 주도 두산로보틱스](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030120284507035dd55077bc212411124362.jpg&nmt=18)

![이재용 회장 ‘삼성의 미래ʼ PICK “올해 일 낸다” [K-휴머노이드 대전] ② 휴머노이드 원조 레인보우로보틱스](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022214532407407dd55077bc221924192196.jpg&nmt=18)

![[인터뷰] 최인욱 두산에너빌리티 WPC 센터장 “두산이 하면 대한민국 최초, 그 자부심으로 일합니다”](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260303085809018500d260cda7512411124362.jpg&nmt=18)

![전국 해상풍력발전 24시간 모니터링…AI로 고장 예측 [두산에너빌 제주 WPC 가보니]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030120373904050dd55077bc212411124362.jpg&nmt=18)

![[DQN] ‘김동선 체제 4년’ 한화갤러리아, 사업확장 했지만 돈은 못 벌었다 [Z스코어 기업가치 바로보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030120193900218dd55077bc212411124362.jpg&nmt=18)

![박인원의 ‘휴머노이드 선언’...두산 ‘3차 대변신’ 이끌까 [K-휴머노이드 대전] ③ ‘오너 4세’ 주도 두산로보틱스](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030120284507035dd55077bc212411124362.jpg&nmt=18)

![[인터뷰] 최인욱 두산에너빌리티 WPC 센터장 “두산이 하면 대한민국 최초, 그 자부심으로 일합니다”](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260303085809018500d260cda7512411124362.jpg&nmt=18)

![전국 해상풍력발전 24시간 모니터링…AI로 고장 예측 [두산에너빌 제주 WPC 가보니]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030120373904050dd55077bc212411124362.jpg&nmt=18)