이미지 확대보기

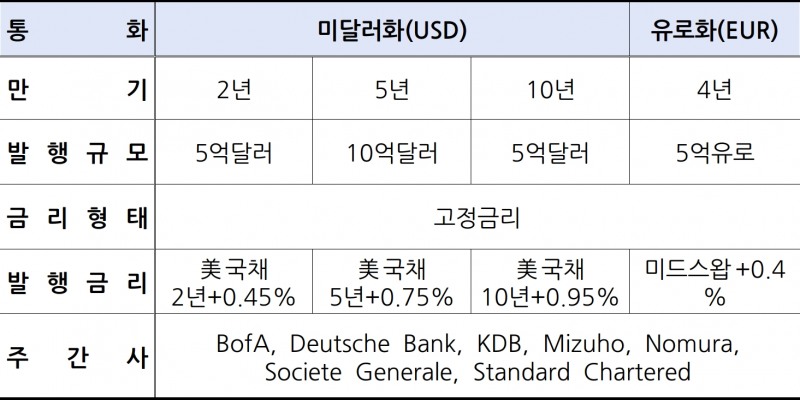

이미지 확대보기올해 하반기 외화채 시장이 재개된 이후 한국물 첫 글로벌본드 발행으로 연말까지 한국계 기관이 발행할 200억 달러 규모 해외채권에 벤치마크를 제시할 것으로 평가된다. 만기와 발행금액은 미 달러화 2년 5억 달러, 5년 10억 달러, 10년 5억 달러, 유로화 4년 5억 유로이다.

이미지 확대보기

이미지 확대보기수출입은행은 이번 발행으로 미 달러화·유로화 모두 연간 누적 공모발행 기준 한국물 역대 최대 규모를 달성해 한국물의 위상을 한 단계 높인 것으로 평가된다. 미 달러화는 60억 달러, 유로화는 18억5000만 유로를 발행했다.

수출입은행은 달러화 채권 기준으로 총 331개 투자자로부터 목표 금액의 약 4배에 달하는 77억 달러의 유효주문을 받았으며 투자자별로는 국제기구 및 중앙은행 등 우량 투자자를 중심으로 지역별로는 미국 및 유럽·중동을 중심으로 관심이 집중됐다.

수출입은행은 이번 발행을 통해 확보한 자금을 국내 기업의 해외진출 지원과 공급망 안정화 등을 위해 활용할 예정이다.

김경찬 기자 kkch@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![류정혜 영입·CEO 정관 개정…우리금융, 지배구조 개선 선도 [2026 주총 미리보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030822273609232dd55077bc221924192196.jpg&nmt=18)

![[DQN] '비은행' 지각변동…임종룡號 우리금융 '약진' [금융사 2025 리그테이블]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022201050403250dd55077bc221924192196.jpg&nmt=18)

![리딩뱅크 승부처 기업금융…이환주 vs 정상혁, 정면승부 [KB·신한 맞수 대결]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603191602818dd55077bc221924192196.jpg&nmt=18)

![추진단 구성·300조 투입···장민영號 기업은행, 국민성장펀드 지원 '작심' [생산적 금융 척도 국책은행]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020720564900472dd55077bc221924192196.jpg&nmt=18)

![[DQN] 함영주號 하나금융, AT1 '양호' CET1 '성장'···아쉬운 'RoRWA' [Capital Quality Review]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260312200124051660b4a7c6999c112153150145.jpg&nmt=18)

![이은미號 토스뱅크, 엔 환율 오기에 신뢰 '흔들'…기술 과신 우려 [인뱅은 지금]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025112817272106307b4a7c6999c121131189150.jpg&nmt=18)

![이사진 확대·IT전문가 추천···황병우號 iM금융, 지배구조 개선 '박차' [2026 주총 미리보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030922291501594b4a7c6999c121131189150.jpg&nmt=18)

![이은미號 토스뱅크, 엔 환율 오기에 신뢰 '흔들'…기술 과신 우려 [인뱅은 지금]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025112817272106307b4a7c6999c121131189150.jpg&nmt=18)

![12개월 최고 연 3.25%…SC제일은행 'e-그린세이브예금' [이주의 은행 예금금리-3월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260306173502071765e6e69892f121162196143.jpg&nmt=18)

![[DQN] 함영주號 하나금융, AT1 '양호' CET1 '성장'···아쉬운 'RoRWA' [Capital Quality Review]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260312200124051660b4a7c6999c112153150145.jpg&nmt=18)

![[프로필] 신용보증기금 새 수장 강승준…예산·재정 전문가 [2026 금융공기업 CEO 인사]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=202603111107030389805e6e69892f222110224119.jpg&nmt=18)