이미지 확대보기

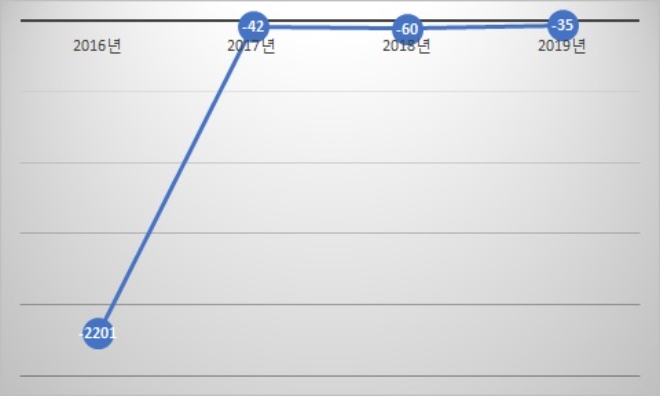

이미지 확대보기17일 부영주택에 따르면 오투리조트는 지난해 35억원의 당기손해를 기록했다. 전년(60억원 적자) 대비 41.67%(25억원) 개선됐다. 지난 2016년 인수 당시 2201억원의 적자를 기록했던 것을 고려하면 매우 빠른 실적 개선세다.

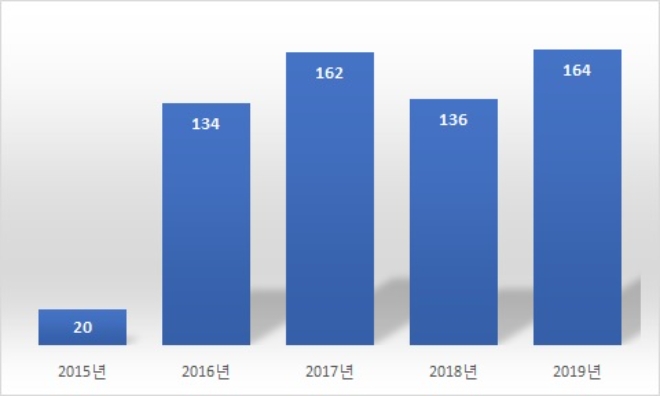

오투리조트의 실적 개선세에서 알 수 있듯이 부영주택의 레저 사업은 2015년 이후 5년 새 나쁘지 않은 성장세를 보이고 있다. 부영주택 호텔 부분 매출은 지난해 164억원을 기록했다. 2015년 20억원과 비교하면 8배 이상 성장한 모습이다. 연도별로는 2016년 134억원, 2017년 162억원, 2018년 136억원의 매출을 보였다.

골프장 부분 또한 5년 새 50% 이상 매출이 늘어났다. 2015년 91억원의 매출을 기록한 부영주택 골프장 부문 매출은 2016년 93억원, 2017년 133억원, 2018년 147억원, 지난해 145억원의 매출을 보였다.

이미지 확대보기

이미지 확대보기김성수 한국신용평가 연구원은 “오투리조트의 경우 아직 적자를 기록하고 있지만, 인수 당시와 비교하면 실적 개선세가 빠르다”며 “조금씩 안정적으로 자리 잡고 있는 상황”이라고 분석했다.

그는 이어 “부영주택의 경우 최근 400%에 육박하는 부채비율로 인해 재무 건전성에 대해 이슈가 몰리고 있다”며 “그러나 임대 사업과 함께 레저부분도 실적 개선이 이뤄지고 있어 향후 성장 동력이 적지 않다”고 덧붙였다.

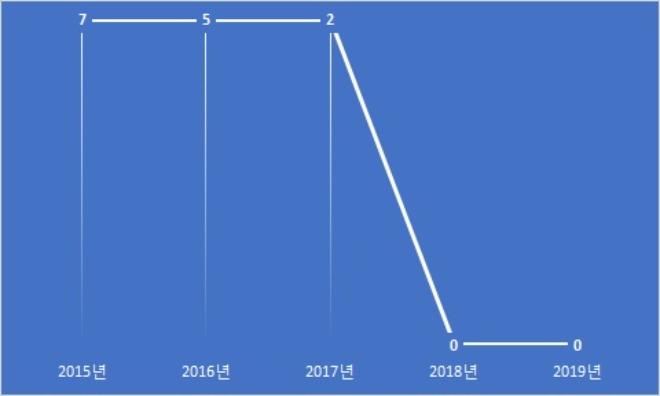

단, 2018년 이후 사라진 영업권은 향후 부영주택 레저부분 성장 동력에 긍정적인 면은 아니다. 영업권은 눈에 보이는 자산이 아닌 브랜드 충성도, 기업 입지 조건, 기술·조직의 우수성 등을 고려해 동종업계의 다른 기업들에 비해 초과수익을 가질 수 있다고 기대해 부여하는 무형자산이다. M&A 시 경영권 프리미엄에 영향을 미치는 요인 중 하나로 해당 수치가 높으면 피인수 기업에서 몸값 상승을 주장할 수 있는 근거 중 하나다. 이 수치가 높을수록 경쟁사 대비 수익성이 높다고 볼 수 있다.

이미지 확대보기

이미지 확대보기부영주택의 영업권은 2018년부터 0원이다. M&A로 흡수한 기업들이 동종업계 경쟁사 대비 초과 이익을 발생하지 못하고 있다는 뜻으로 풀이된다. 부영주택의 영업권은 2015년 7억원, 2016년 3억원, 2017년 2억원 등 꾸준히 하락했다. 영업권이 발생하지 않은 점은 M&A를 통해 레저 부분 몸집을 키워온 부영주택의 경우 2018년 이후 인수 합병한 기업이 경쟁사 대비 우위 수익을 못내고 있다는 점을 내포한다.

신용평가업계 한 관계자는 “부영주택의 경우 레저부분은 2011년 무주덕유산리조트를 시작으로 2016년 오투리조트까지 인수 합병을 통해 몸집을 키워왔다”며 “영업권을 통해 경영권 프리미엄 등을 나타내는 지표로 인수 합병 시 어느 정도 초과 수익이 기대되는지를 파악할 수 있다”고 설명했다.

그는 이어 “이에 따라 부영주택의 M&A는 현재 초과 이익 발생을 기대하기 어려운 상황”이라고 덧붙였다.

서효문 기자 shm@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![[단독] 경찰, 성수1지구 조합사무실 전격 압수수색](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=202512141148090325408579a3016121129764.jpg&nmt=18)

![[DQN] 롯데쇼핑, ‘차입부담’ 난제…믿을 건 백화점·해외사업? [Z-스코어 : 기업가치 바로보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025120722593902728dd55077bc221924192119.jpg&nmt=18)

![양천구 ‘목동센트럴아이파크위브’ 33평, 5.8억 내린 8.5억원에 거래 [이 주의 하락아파트]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2023032209572705070b372994c951191922428.jpg&nmt=18)