이미지 확대보기

이미지 확대보기이번 합병의 표면상 이유는 에너지 사업간 시너지지만, 주요 목적은 배터리 자회사 'SK온 살리기'다. 현금 창출력이 뛰어난 SK E&S를 통해 매분기 수천억원대 적자가 누적되고 있는 SK온 재무 상황에 숨통을 틔울 수 있다. SK이노베이션의 자금 지원 여력에도 한계가 온 상황에서 합병 말고는 마땅한 대안이 부족하다는 목소리가 높다.

이미지 확대보기

이미지 확대보기 이미지 확대보기

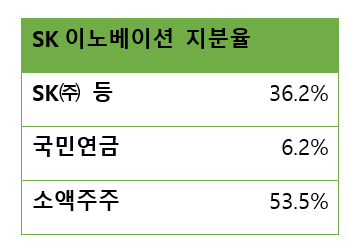

이미지 확대보기외국인 투자자들은 ISS·글래스루이스의 의견에 따라가는 사례가 많다. 기관 투자자도 이들에 대한 의존도가 높다. SK이노베이션의 외국인 비중은 전체 21% 가량이나 된다. 국민연금을 제외한 기관 투자자 지분까지 합치면 30% 가량인 것으로 파악된다. 이들이 찬성표를 던질 경우 합병안이 무리 없이 통과할 규모다.

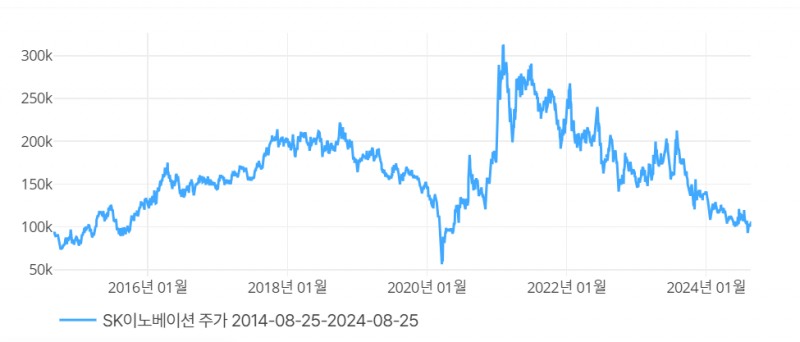

문제는 주총 이후다. 합병안이 통과하더라도 주식매수청구권을 처리해야 하는 변수가 남는다. 주식매수청구권은 결의된 합병·분할안에 반대하는 주주들이 자신의 주식을 공정한 가격에 사달라고 회사에 청구하는 권리다. SK이노베이션이 제시한 매수 가격은 주당 11만1943원이다. 행사 기간은 다음달 19일까지로 시간이 남긴했지만, 합병 추진 발표 이후 SK이노베이션의 주가는 10만원대로 매수 예정가를 밑돌고 있다.

주식매수 청구가 쏟아져 SK이노베이션이 생각한 한도(8000억원)을 넘을 경우 합병이 무산될 수 있다.

이미지 확대보기

이미지 확대보기물론 국민연금이 매수청구권 행사 여부를 결정한 것은 아니다. 국내주식을 일정비율로 의무보유하고 있는 국민연금이 대형기업 지분을 한 번에 털어버리는 일은 상상하기 어렵다.

하지만 국민연금이 실제 행동에 나선다면 합병은 좌초될 가능성이 크다. 국민연금이 행사할 수 있는 매수청구권 금액은 6650억원으로 회사 설정액의 83%에 이른다. 여기에 지분율이 국민연금의 4배 가량인 개인 투자자까지 고려해야 한다. 회사가 지난 5일부터 별도의 합병 사이트를 열고 소액 주주들을 설득하고 있는 이유다.

곽호룡 한국금융신문 기자 horr@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![‘리니지 제국'의 부진? 엔씨의 저력을 보여주마 [Z-스코어 기업가치 바로보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020123095403419dd55077bc211821821443.jpg&nmt=18)

![‘리니지 제국'의 부진? 엔씨의 저력을 보여주마 [Z-스코어 기업가치 바로보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020123095403419dd55077bc211821821443.jpg&nmt=18)