이미지 확대보기

이미지 확대보기26일 금융투자업계에 따르면 국내 상장 증권사 중 초대형 투자은행(IB)은 미래에셋증권, NH투자증권, 삼성증권 등 3곳이다. 이중 미래에셋증권은 지난 1월 24일 정부의 ‘기업 밸류업 프로그램’ 발표 이후 주가상승률이 3%로 가장 낮다. 같은 기간 NH투자증권과 키움증권 주가는 각각 31%, 21%로 올랐다.

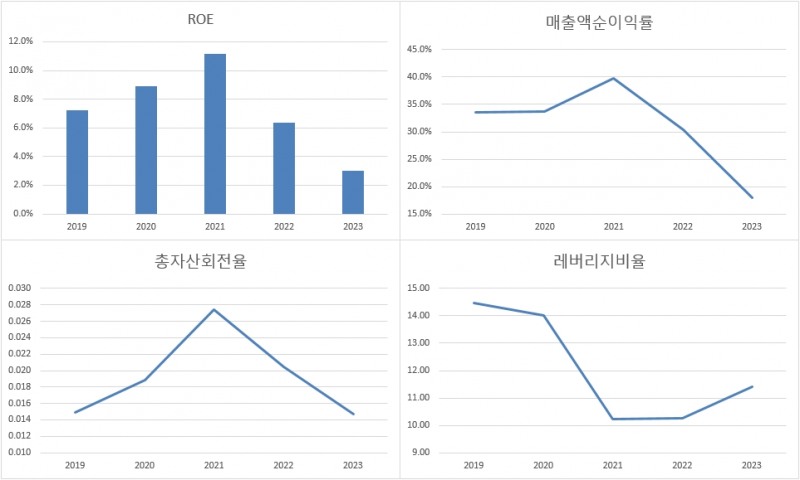

강력한 주주환원정책에도 주가가 시들한 이유는 낮은 자기자본이익률(ROE)이 꼽힌다. 작년 말 기준 미래에셋증권 ROE는 3%로 NH투자증권(7.5%), 키움증권(9.3%)과 비교할 때 현저히 낮은 수준이다. 올해 1분기 말 기준 ROE(연환산 기준)는 개선세를 보이고 있지만 여타 증권사 대비 상승폭이 크지 않다.

ROE를 구성하는 요인은 크게 세 가지로 나뉜다. 매출액순이익률(순이익/매출액), 총자산회전율(매출액/총자산), 레버리지비율(총자산/총자본) 등이며 이 세 가지 지표를 곱하면 ROE가 도출된다.

하지만 매출액 감소와 판관비 부담은 모든 증권사에 공통적으로 작용하는 요인이다. 문제는 ROE의 항상성이다.

예측 불가능=불확실성, 기업 가치 하락 요인

ROE와 같은 재무비율은 기업마다 일정한 수준을 유지한다. 개인들이 월급을 받아 일부를 소비하고 나머지는 저축하는 것처럼 일종의 패턴이 존재한다는 뜻이다.그 원인을 추적해보면 순이자손익이 있다. 작년말 기준 미래에셋증권 순이자손익(이자수익-이자비용)이 2021년 대비 반토막이 났다. 같은 기간 NH투자증권과 키움증권은 오히려 증가하는 등 완전히 상반된 모습을 보였다.

세부적으로 보면 이 기간 동안 미래에셋증권의 이자수익은 226.7% 확대(1조3203억원→4조3138억원)됐다. 하지만 이자비용은 무려 614.5%(5527억원→3조9490억원)으로 늘었다. 지난 2021년 미래에셋증권의 이자비용은 영업비용 대비 4.7%에 불과했다. 하지만 작년 말에는 20%까지 증가했다.

미래에셋증권은 사세를 확장하는 과정에서 외부차입 등이 크게 증가했다. 성장을 위해 불가피한 선택이지만 그 이후 이자부담이 크게 늘었다는 점은 자금조달 결정을 위한 과정이 신중하지 못했다는 뜻이다.

미래에셋증권은 경쟁사 대비 낮은 ROE도 문제지만 비용통제가 되지 않는다는 것은 더 큰 문제다. 기업가치를 결정하는 가장 큰 요인 중 하나는 예측 가능성이다. ‘주식시장은 불확실성을 가장 싫어한다’는 말과 일맥 상통한다. 적극적인 주주환원 정책에도 시장이 좀처럼 반응하지 않는 이유다.

한 증권사 연구원은 “미래에셋증권은 공격적인 성격을 갖고 있어 성장에 대한 기대감도 있지만 그만큼 불안하다는 인식도 있다”며 “자산 규모는 확대될 수 있으나 기업가치 측면에서는 불리하게 작용할 수 있다”고 말했다. 그는 “통계적으로 재무비율이 일정 수준을 유지하는 기업이 장기적으로 높은 가치를 부여 받는 만큼 공격성을 유지하되 비용통제 부문에서는 좀 더 타이트하게 관리할 필요가 있다”고 조언했다.

한편, 나이스신용평가에 따르면 미래에셋증권의 자기자본 대비 우발부채 비율은 15.2%로 초대형IB 중 가장 높은 수준의 재무안정성을 유지하고 있다.

이성규 한국금융신문 기자 lsk0603@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![글로벌 선봉 미래에셋 박현주, AI 장착 투자자산운용 깃발 [AI가 자산관리 2.0 이끈다 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2024083118145600465dd55077bc2175114235199.jpg&nmt=18)

![한투·NH증권, 홍콩·싱가포르 깃발 亞 금융허브 공략 [글로벌 제2 수익영토 찾아라 (3)·끝]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2024082510032003075dd55077bc221924813959.jpg&nmt=18)

![[DCM] KDB생명, 이유 있는 매각 철회…산은 책임론 부각](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2024082116242208101a837df649421011321223.jpg&nmt=18)

![미국은 ‘도전의 땅’…미래 ‘ETF’ 한투 ‘사모대출’ 전진기지 [글로벌 제2 수익영토 찾아라 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2024081700420104649dd55077bc2175114235199.jpg&nmt=18)

![청신호 켜진 KB증권, IPO '대어 사냥' [IB 인사이드]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2024090600574009126179ad439072211389183.jpg&nmt=18)

![금융위원장 만난 자산운용업계 "간접투자 활성화 중요…장기투자펀드 세제혜택 지원 요청" 한 목소리 [김병환 릴레이 상견례]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2024090518003006333179ad439072211389183.jpg&nmt=18)

![[DCM] 삼성물산, 회사채 발행조건 확정... 3,000억원 모집에 2조 2,300억원 몰려](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2024090517581601872141825007d175114235199.jpg&nmt=18)

![비트코인, 美 경기 침체 우려에 5만7000달러선 아래로…1%대↓ [가상자산 통신]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=202409061346530212622f8e8c22c2112011744.jpg&nmt=18)

![청신호 켜진 KB증권, IPO '대어 사냥' [IB 인사이드]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2024090600574009126179ad439072211389183.jpg&nmt=18)

![[DCM] 신한금융지주 신종자본증권 3%대 발행...금융지주사 중 2년여 만에 처음](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2024090511253205883c1c16452b0175114235199.jpg&nmt=18)

![금융위원장 만난 자산운용업계 "간접투자 활성화 중요…장기투자펀드 세제혜택 지원 요청" 한 목소리 [김병환 릴레이 상견례]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2024090518003006333179ad439072211389183.jpg&nmt=18)

![이벤트 '북적'에…KB증권, 美 ETF 28종 온라인 매수 제한 [ETF 통신]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2024090517170603551179ad439072211389183.jpg&nmt=18)