이미지 확대보기

이미지 확대보기21일 투자은행(IB) 업계에 따르면 KDB생명보험은 오는 22일 2000억원 규모 후순위채 발행을 위한 수요예측을 진행한다. 희망금리밴드는 5.40~6.00%로 제시했으며 조달된 자금은 운영자금으로 쓰인다. 대표주관업무는 메리츠증권이 단독으로 담당한다.

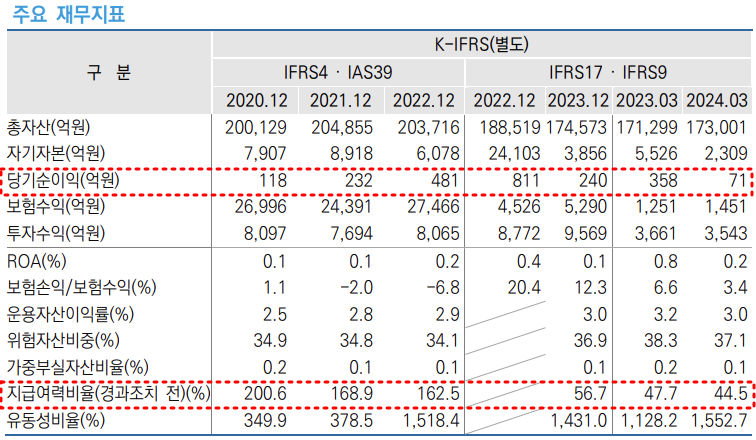

올해 채권시장 분위기는 작년과 비교하면 나은 상황이다. 하지만 새 국제회계기준(IFRS17) 도입으로 KDB생명의 부실이 드러났다는 점은 시장조달을 어렵게 만드는 요인이다.

보험업계에서 IFRS17 도입 핵심은 부채성 자산의 인식이다. 보험 특성 상 보험료 수입과 보험금 지출 사이 기간이 긴 편이다. 기존에는 보험료로 들어온 금액을 전부 수익으로 잡고 지급된 보험금을 비용으로 반영했다. 따라서 향후에 고객에게 돌려줘야 하는 일종의 부채성 자금 규모를 정확히 파악하는 것이 어려웠다.

수익성 하락이 일시적 요인이 아니라는 점은 매물의 가치를 떨어뜨린다. 올해 들어 산업은행이 KDB생명 매각을 잠정 중단한 이유로 풀이된다. 지난 5월에는 3000억원 규모 유상증자를 통해 KDB생명 자본확충에 나섰다. 이어 KDB생명은 여전히 낮은 지급여력비율을 높이기 위해 후순위채 발행에 나섰다. 하지만 후순위채는 만기 5년 이내의 경우 매년 20%씩 자본인정금액이 차감된다. 지난 2019년 10월 발행한 후순위채(1200억원)의 자본인정액이 올해부터 매년 20%씩 줄어든다.

내실을 다지지 않으면 KDB산업은행은 빚으로 생명을 연장하는 꼴이다. 매각 시기는 더욱 불투명해질 수 있다. 다만, 이번 유증과 산업은행 자회사 편입 가능성은 시장조달의 불리함을 다소 축소할 수 있는 요인으로 꼽힌다.

이성규 한국금융신문 기자 lsk0603@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![길정섭 NH-Amundi운용 대표, 메가트렌드 ETF 라인업 강화 [금투업계 CEO열전 (33)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025072723013205551179ad43907118235569.jpg&nmt=18)

![삼성·메리츠·하나·신한·키움, ‘발행어음 5호' 도전장 [발행어음 2.0 초읽기 (상)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025071906272304913dd55077bc212411124362.jpg&nmt=18)

![신한투자증권, STO 시장 ‘표준 플랫폼’ 도전장 [STO 자본시장의 다음 프런티어 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025071321304904174dd55077bc25812315225.jpg&nmt=18)

![글로벌 성과 미래에셋증권, 자사주 소각 단행 'TSR 톱' [증권사 밸류업 점검]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025071400413103883179ad439071182355192.jpg&nmt=18)

![주식부호 대격변…‘쫓기고 밀려나고 사라진' 오너들 [주식부호 점검]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025072721053904982dd55077bc25812315206.jpg&nmt=18)

![발행어음, 모험자본 공급 제 역할 해야…투자상품 안착 [발행어음 2.0 초읽기 (하)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025072721103801902179ad43907118235569.jpg&nmt=18)

![[삼성 vs 미래에셋] ETF 시장 '양강전'…국내는 삼성, 글로벌은 미래에셋 '우위'](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20250725144653013392a735e27af12411124362.jpg&nmt=18)

![법인 참여, 가상자산 시장 점프업 기회…"표준화된 명확한 지침 중요" [막 오르는 법인 가상자산 시장 (하)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=202409250816230237722f8e8c22c175114235199.jpg&nmt=18)

![주식부호 대격변…‘쫓기고 밀려나고 사라진' 오너들 [주식부호 점검]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025072721053904982dd55077bc25812315206.jpg&nmt=18)

![기관 '올릭스'·외인 '삼천당제약'·개인 '뉴로핏' 1위 [주간 코스닥 순매수- 2025년 7월21일~7월25일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025072620581206376179ad439072211389183.jpg&nmt=18)

![기관 'LG에너지솔루션'·외인 '한화오션'·개인 'NAVER' 1위 [주간 코스피 순매수- 2025년 7월21일~7월25일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025072620485100351179ad439072211389183.jpg&nmt=18)

![길정섭 NH-Amundi운용 대표, 메가트렌드 ETF 라인업 강화 [금투업계 CEO열전 (33)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025072723013205551179ad43907118235569.jpg&nmt=18)

![법인 참여, 가상자산 시장 점프업 기회…"표준화된 명확한 지침 중요" [막 오르는 법인 가상자산 시장 (하)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=202409250816230237722f8e8c22c175114235199.jpg&nmt=18)