이미지 확대보기

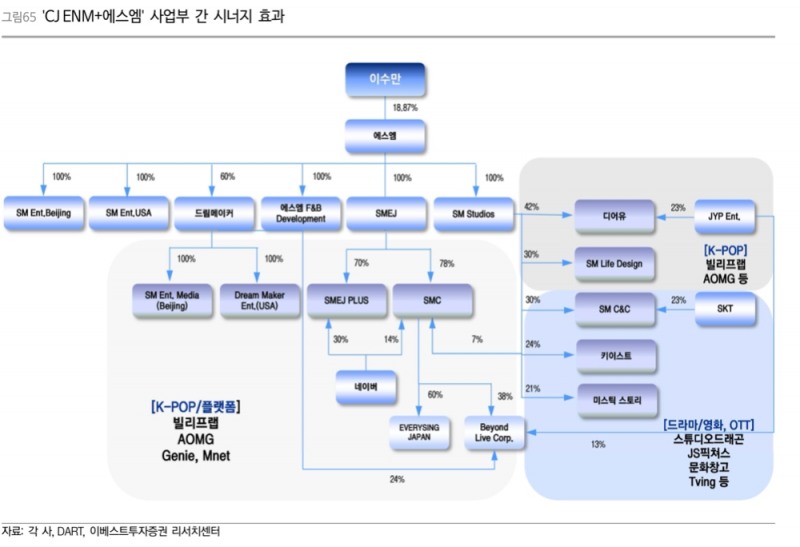

이미지 확대보기21일 업계에 따르면 CJ ENM(CJ)이 SM엔터테인먼트(SM엔터) 인수가 거론됐다. CJ ENM은 보도 즉시 "아직 협상 중이고 확정된 사실이 아니다"고 선을 그었으나 인수는 기정사실화되는 모습이다. CJ가 SM엔터를 인수한다면, 명실상부 대한민국 최대 콘텐츠 기업이 탄생한다.

이후 가장 유력한 후보인 CJ가 SM엔터를 인수하는 방향으로 가닥을 잡았다. 거래 대상은 이수만 SM엔터 대표 프로듀서의 지분 18.73%, 거래 금액은 이수만 체제의 가치를 인정해 최소 6000억원 이상인 것으로 알려졌다.

이미지 확대보기

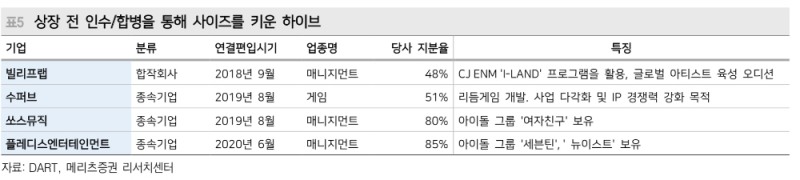

이미지 확대보기그 동안 엔터테인먼트 업계에서는 크고 작은 인수 합병이 지속적으로 이뤄졌다. 지난 2019년부터 BTS의 하이브엔터테인먼트는 쏘스뮤직·플레디스엔터테인먼트·KOZ엔터테인먼트를 인수합병하며 몸집을 키웠다. 이후 YG엔터테인먼트, 네이버와 손을 맞잡고 콘텐츠 사업도 확장했다.

하이브 엔터테인먼트의 사세 확장에 위협을 느낀 SM엔터테인먼트는 서둘러 인수 대상자를 찾는 모습이었다. 이수만 대표의 두 아들은 엔터 사업 경영 의지가 없다고 알려졌으며 지난해 이성수, 탁영준을 공동 대표로 선임했다. 대신 이수만 대표는 프로듀싱에 집중했다. 최근 걸그룹 '에스파'를 성공시키며 여전한 감각을 과시했다.

이미지 확대보기

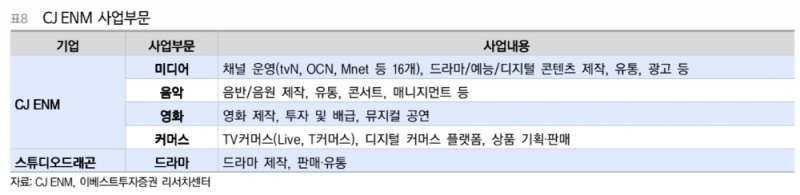

이미지 확대보기이외에도 콘텐츠 사업 부문도 탄력을 받을 것으로 전망한다. SM은 현재 가수 매니지먼트 외에도 자회사 SM C&C에 강호동, 신동엽 등 국내 대표 방송인들을 관리하고 있다. 지난 2018년에는 키이스트를 인수하며 배우로 판을 넓혔다. 현재 자회사 SM C&C에 소속된 배우로는 김수로, 이제문 등이 있다. 콘텐츠 제작 능력을 물론 방송 채널과 OTT플랫폼까지 가지고 있는 CJ가 방송인과 배우까지 관리한다면 콘텐츠 업계 내 수직 계열화를 달성할 수 있다.

이미지 확대보기

이미지 확대보기CJ가 현재 강화하고 있는 자체 OTT 플랫폼 티빙과 협업도 기대할 수 있다. CJ는 지난해 OTT(온라인 동영상 서비스) ‘티빙’을 독립 출범시켰다. 이후 티빙은 CJ ENM의 콘텐츠 역량을 바탕으로 독보적인 성장을 기록했다. CJ에 따르면 티빙은 지난 9월 독립 출범 약 1년 만에 유료 가입자 증가율 3배인 206%를 달성했다. 애플리케이션 신규 설치도 약 3.5배 증가한 251% 늘었다. 티빙은 국내 주요 OTT 5사 중 성장률 1위를 기록하며 토종 OTT 플랫폼의 저력을 과시했다.

지난 18일 티빙은 온라인을 통해 독립출범 1주년을 기념하는 '티빙 커넥트 2021(TVING CONNECT 2021)' 행사를 진행했다. 이 날 양지을 티빙 공동대표는 "2023년까지 일본, 대만 등 아시아 시장의 진출을 완료하고 미국과 유럽 등 10개국 이상으로 글로벌 서비스를 확장할 것"이라며 콘텐츠 플랫폼의 세계화를 표명했다. 아티스트는 보유했으나 이를 유통할 적당한 플랫폼이 없던 SM이 CJ에 인수된다면 이를 적절히 활용해 콘텐츠를 제작, 전세계에 유통할 수 있을 것으로 예상된다.

안진아 이베스트 투자증권 애널리스트는 인수 대상자로 거론되고 있는 업체와 최대 주주 지분 매각 시 “완성형 플랫폼에 SM엔터의 막강한 아티스트 IP(지적재산권)를 활용하고, 퀄리티 높은 콘텐츠 제작과 글로벌 팬덤 베이스 수요에 따른 외형성장과 마진확보가 가능하다”고 전망했다.

나선혜 기자 hisunny20@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![[인사] ‘미래차 우려’ 현대차그룹, 해외파 ‘하러’·국내파 ‘정준철’ 투톱 돌파구](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025121812000503296dd55077bc212411124362.jpg&nmt=18)

![글로벌 1등 보고 달렸는데…LG엔솔, 신용등급 ‘흔들’ [Z-스코어 기업가치 바로 보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025121422390608986dd55077bc25812315162.jpg&nmt=18)

![[프로필] 박윤영 차기 KT CEO](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20251216190756080357fd637f543112168227135.jpg&nmt=18)

![‘한화 3남’ 김동선, 직원들에 20억 쐈다 [여기 어때?]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025121423071403596dd55077bc25812315162.jpg&nmt=18)