이미지 확대보기

이미지 확대보기12일 투자은행(IB) 업계에 따르면 SK리츠는 오는 13일 1500억원 공모 회사채 발행을 위한 수요예측을 진행한다. 만기는 2년물(700억원)과 3년물(800억원)로 구성됐으며 수요예측 결과에 따라 최대 2500억원까지 증액 발행한다.

조달된 자금은 전액 채무상환에 쓰인다. 대표주관업무는 신한투자증권, 한국투자증권, SK증권, 삼성증권, NH투자증권이 공동으로 담당한다.

SK리츠 신용등급은 ‘AA-, 안정적’이다. 개별민평금리 평균은 2년물이 2.993%, 3년물은 3.027%다. 등급 민평금리 평균(2년물 2.795%, 3년물 2.834%) 대비 약 20bp가량 높아 금리 메리트가 존재한다. 금리 하락 기조 등을 고려하면 희망금리밴드를 벗어날 가능성은 낮은 편이다.

종로타워·수처리시설 ‘무리한 인수’ 부담

SK리츠는 지난 2021년 9월 국내 증시에 상장됐다. 당시 차입금의존도는 55% 수준에 불과했지만 지난 2022년과 2023년 종로타워와 SK하이닉스 수처리시설을 인수하면서 70%를 넘어서기도 했다.대규모 자산을 인수하는 과정에서 조달금리는 5%대를 기록했다. 이후 차입부담을 낮추기 위해 3300억원 규모 유상증자를 실시했다. 재무구조는 악화되고 주가마저 하락하면서 ‘무리한 인수’라는 지적이 빗발쳤다.

수처리시설은 기존 SK리츠 포트폴리오와 다른 것은 물론 유사 거래를 찾기 어려워 원가법을 적용한다. 상업용부동산이나 오피스텔과 달리 자산가치 상승이 제한적이라는 의미다.

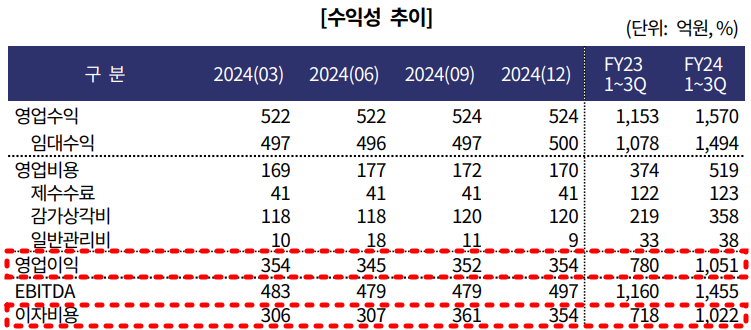

리츠 배당재원은 임대수익이 대부분을 차지한다. 자산가치가 오르지 않아도 꾸준한 임대료 상승이 받쳐준다면 배당여력은 늘어난다. 그러나 자산가치상승은 미래에 배당가능성을 높이기 때문에 주주입장에서는 중요한 사안이다.

현재 SK리츠는 주유소 111개 중 28개 매각을 추진중이다. 매각 성사 시 차입금 규모가 축소될 것으로 예상된다. 그러나 SK플래닛과 SK T타워 우선매수협상권을 보유하고 있어 추가 자산 매입 가능성도 있다. 그만큼 재무건전성 개선에 대한 기대는 크지 않다.

결국 SK리츠가 최우선에 두고 있는 것은 조달비용 축소다. 이번 조달을 통한 상환 대상 금리는 약 3% 중후반이다. 3% 전후 발행금리가 결정돼도 전체 이자부담을 큰 폭으로 낮추긴 어렵다. 다만 시장금리 하락 기조 속 지속적인 리파이낸싱을 통한 개선 여지가 있다.

한편, SK리츠는 유상증자도 검토 중이다. 규모는 약 500억원 수준으로 재무개선을 위한 목적이다.

한 자산운용사 채권운용역은 “SK리츠가 만기구조를 점차 늘리고 있다”며 “이번 수요예측에서 증액 등으로 희망금리밴드 상단에서 결정돼도 차입구조가 개선된다”고 말했다. 그는 “지속적으로 차환물량이 도래하기 때문에 모집금액을 단기 내 크게 늘리지 않는 것으로 보인다”고 덧붙였다.

이성규 한국금융신문 기자 lsk0603@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

!['성장 사령탑' 김종호 한화운용 대표, 방산ETF 축포 쏘고 대체투자도 육성 [금투업계 CEO열전 (31)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025062222192602171dd55077bc25812315232.jpg&nmt=18)

!['채권통' 김기현 키움운용 대표, 연금 키우는 상품다각화로 영토 확장 [금투업계 CEO열전 (30)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025061520253302403dd55077bc25812315232.jpg&nmt=18)

![‘카카오 스피릿’ 신호철 대표, 카카오페이증권 성장 본격화 [금투업계 CEO열전 (29)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025060518220409723dd55077bc212411124362.jpg&nmt=18)

![[DQN] 미래에셋, 해외주식 수수료 수익 ‘부동의 1위’…진격의 토스 2위 [해외주식 랭킹]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025053115211707652dd55077bc25812315232.jpg&nmt=18)

!['금(金)현물 ETF' 진검승부…한투·신한·삼성·미래 참전 [ETF 통신]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025062514400109804179ad43907222110701.jpg&nmt=18)

![DAXA(닥사), '출금 지연 제도' 전격 시행…"가상자산 보이스피싱 근절" [가상자산 통신]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025062509531803341dd55077bc212411124362.jpg&nmt=18)

![“미국에만 투자하지 마세요”…미래에셋운용, 전 세계 담은 ‘토탈 ETF’ 출격 [ETF 통신]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025062317144009853237391cf861151384944.jpg&nmt=18)

![“디지털자산 허브로”…이재명 정부, 토큰증권 전면 드라이브 [STO, 자본시장 다음 프런티어]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025061313502904002237391cf861151384944.jpg&nmt=18)

![하나증권, WM·IB 시너지로 체질 개선…디지털 전환도 본격화 [브로커리지 이후를 묻다]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025061917141504757237391cf861151384944.jpg&nmt=18)