이미지 확대보기

이미지 확대보기발행사의 리스크 분산 수요와 증권사 영업경쟁이 맞물리면서 대형 주관사단이 대세로 떠올랐다.

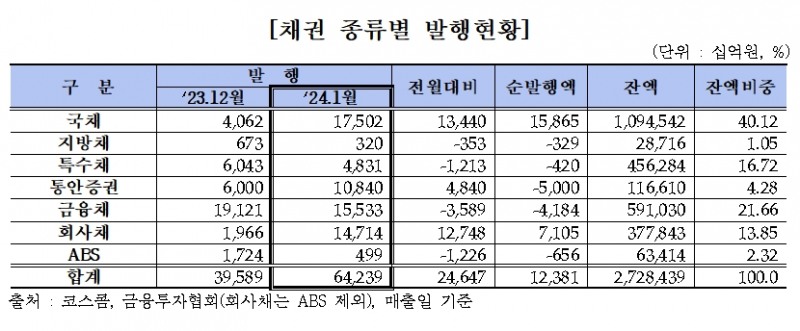

13일 금융투자협회에 따르면, 2024년 1월 기준 회사채 발행 규모는 14조7140억원으로 집계됐다.

회사채 발행은 연초 효과 등으로 전월대비 12조7480억원 급증했다.

발행액에서 상환액을 뺀 회사채 순발행액은 7조1047억원을 기록했다. 이는 역대 최고치인 2019년 1월(5조684억원)을 훨씬 웃돈다.

회사채는 고금리 기조와 부동산 PF(프로젝트파이낸싱) 리스크 우려 등으로 지난 2023년 6월 순발행에서 하반기 내내 순상환으로 전환된 바 있다.

그러나 2024년 새해 들어 수급이 개선되고 반년 만에 순발행 호황을 보이고 있다.

회사채 흥행이 확인되면서 증권사들의 DCM 파트도 바빠졌다.

IB 업계에 따르면, LG에너지솔루션은 2024년 2월 회사채 발행 수요예측에서 8000억원 모집에 총 5조6100억원의 매수 주문을 확보하면서 흥행했고 1조6000억원 규모로 증액 발행하게 됐는데, 대표 주관사에는 한국투자증권(대표 김성환닫기

김성환기사 모아보기), KB증권(대표 김성현닫기

김성환기사 모아보기), KB증권(대표 김성현닫기 김성현기사 모아보기, 이홍구), NH투자증권(대표 정영채닫기

김성현기사 모아보기, 이홍구), NH투자증권(대표 정영채닫기 정영채기사 모아보기), 미래에셋증권(대표 김미섭닫기

정영채기사 모아보기), 미래에셋증권(대표 김미섭닫기 김미섭기사 모아보기, 허선호), 신한투자증권(대표 김상태닫기

김미섭기사 모아보기, 허선호), 신한투자증권(대표 김상태닫기 김상태기사 모아보기), 대신증권(대표 오익근닫기

김상태기사 모아보기), 대신증권(대표 오익근닫기 오익근기사 모아보기)이 공동으로 이름을 올렸다.

오익근기사 모아보기)이 공동으로 이름을 올렸다.올해 1월 롯데쇼핑도 2500억원 모집에 총 1조1450억원의 수요를 확인하면서, 3350억원까지 증액 발행에 나섰다. 롯데쇼핑 회사채 발행에는 NH투자증권, KB증권, 신한투자증권, 한국투자증권, 키움증권, 삼성증권, DB금융투자, 하나증권이 공동 대표 주관사로 참여했다.

현대건설도 앞서 1월 1600억원 모집에 6850억원의 매수 주문을 받아 회사채 발행 규모를 3000억원으로 증액했다. 현대건설 회사채 발행 대표주관사는 한국투자증권, NH투자증권, 신한투자증권, 미래에셋증권, 대신증권, 하나증권이 함께 맡았다.

공동 대표주관 증권사 숫자가 크게 늘어나고 있다. 발행 기업 입장에서는 주관사단이 커질수록 수요예측 미매각 물량을 받아줄 수 있는 점 등에서 선호하는 면이 있다.

증권사의 경우 체급 별로 다를 수 있는데, 트랙레코드가 많지 않은 중소형사 하우스의 경우 커버리지 확대 측면에서 기회 요인이 될 수 있다.

한 IB 업계 관계자는 "대기업의 경우 그룹 계열 파생 딜을 계속 수임할 수 있기 때문에 일단 진입이 중요하다"고 설명했다.

또 부동산PF 침체로 사업에 공백이 생긴 만큼, 전통 IB 부문에서 주관 실적을 키우려는 증권사들의 경쟁도 치열하다.

다만 부작용 우려도 있다. 한 금투업계 관계자는 "최근 공모 회사채 증권신고서 오기재 사태가 빈번해지는 것은 증권사 간 영업경쟁이 치열해진 탓이 크다"며 "대규모 주관사단이 대세가 되면서 아직 딜을 핸들링하기 어려운 하우스들의 경우 과부하 우려가 있다"고 설명했다.

이 같은 대형 주관사단 구성으로 인해, DCM 시장 전통강자들의 경우 오히려 단독주관 수임 경쟁이 거세질 여건인 모양새다. 국내 증권사 DCM 빅3로는 KB증권, NH투자증권, 한국투자증권이 꼽힌다.

시장에서는 당분간 회사채 발행 활황에 무게를 두고 있다. IB 업계 관계자는 "올해 2월에 만기 도래하는 회사채 물량이 다수 대기중으로 이달도 발행 시장이 활발할 것으로 예상된다"고 밝혔다.

정선은 한국금융신문 기자 bravebambi@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![[DQN] 증권사 NCR(순자본비율) '착시'…대형 '공룡자본' vs 중소형 '돌다리 위험'](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025122808150006055dd55077bc2118218214118.jpg&nmt=18)

![‘출퇴근 투자 선봉장’ 김학수 넥스트레이드 대표, ‘메기’ 넘어 ‘2.0’ [금투업계 CEO열전 (42)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025121408290708155dd55077bc25812315162.jpg&nmt=18)

![한투·미래 IMA 상품 초읽기…증권사표 ‘원금보장+실적배당’ [신호탄 쏘는 IMA (상)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025120708404501609dd55077bc221924192119.jpg&nmt=18)

![코스피 4000 시대 개막…증권사 IMA 1호·발행어음 신규 '생산적 금융' 신호탄 [한금 Pick 2025 금융이슈 - 증권]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025091019555001222179ad439072211389183.jpg&nmt=18)

!['관리자서 개척자로' 이선훈 신한투자증권 대표, IB 도약 수익다각화 시동 [금투업계 CEO열전 (43)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025122808120309767dd55077bc2118218214118.jpg&nmt=18)

![기관 '삼성전자'·외인 '삼성전자'·개인 '한화오션' 1위 [주간 코스피 순매수- 2025년 12월22일~12월26일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025122723164302945179ad439072211389183.jpg&nmt=18)

![기관 '알테오젠'·외인 '알테오젠'·개인 '알지노믹스' 1위 [주간 코스닥 순매수- 2025년 12월22일~12월26일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025122723363903316179ad439072211389183.jpg&nmt=18)

![[DQN] 증권사 NCR(순자본비율) '착시'…대형 '공룡자본' vs 중소형 '돌다리 위험'](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025122808150006055dd55077bc2118218214118.jpg&nmt=18)

![코스피 4000 시대 개막…증권사 IMA 1호·발행어음 신규 '생산적 금융' 신호탄 [한금 Pick 2025 금융이슈 - 증권]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025091019555001222179ad439072211389183.jpg&nmt=18)