이미지 확대보기

이미지 확대보기 박춘원기사 모아보기)이 올해 3분기에도 무리한 영업을 지양하고 있다. 2021년 8월 이후 기준금리가 인상되며 조달금리가 상승하자, 이 같은 전략을 고수하는 것으로 보인다. 캐피탈사의 경우 조달금리가 곧 영업비용으로, 금리가 오른 만큼 운용하는 상품 금리도 오르기 때문이다.

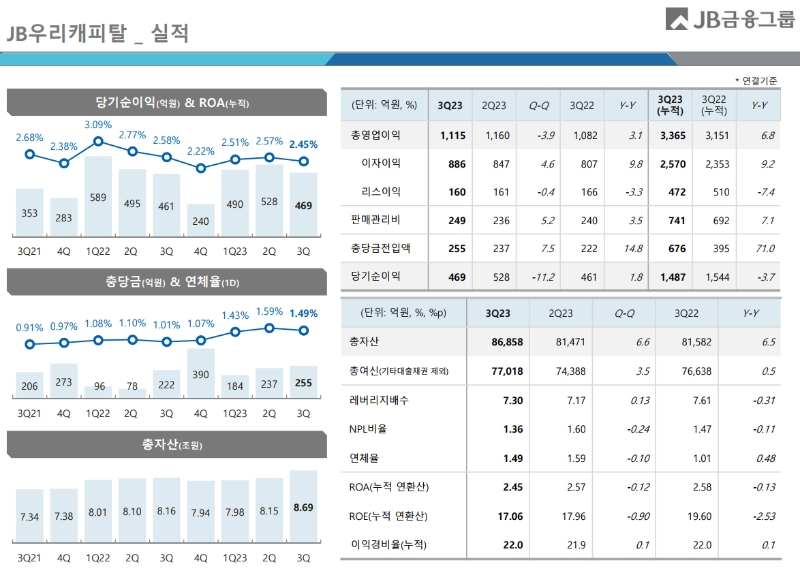

박춘원기사 모아보기)이 올해 3분기에도 무리한 영업을 지양하고 있다. 2021년 8월 이후 기준금리가 인상되며 조달금리가 상승하자, 이 같은 전략을 고수하는 것으로 보인다. 캐피탈사의 경우 조달금리가 곧 영업비용으로, 금리가 오른 만큼 운용하는 상품 금리도 오르기 때문이다. 24일 JB금융그룹이 발표한 실적 자료에 따르면 JB우리캐피탈의 올 3분기 누적 당기순이익은 1487억원을 기록했다. 이는 전년 동기(1544억원) 대비 3.7% 감소한 수치다. 올 3분기 당기 실적 기준으로는 전년동기(461억원) 대비 1.8% 증가한 469억원을 기록했다.

이자이익 부분에서는 플러스(+)를 냈다. 3분기 누적 이자이익은 2570억원으로 전년 동기(2353억원) 대비 9.2% 증가했다. 당기는 전년 동기(807억원) 대비 9.8% 증가한 886억원을 기록했다.

3분기 누적 충당금은 전년 동기(395억원) 대비 71.0%나 더 많은 676억원을 쌓았다. 당기 기준 전년 동기(222억원) 대비 14.8% 증가한 255억원을 기록했다.

이미지 확대보기

이미지 확대보기수익성을 나타내는 지표는 소폭 하락했다. 3분기 누적 총자산이익률(ROA)은 1년 전(2.58%)과 비교했을 때 0.13%p 하락한 2.45%를 기록했다. 같은 기간 자기자본이익률(ROE)은 19.60%에서 2.53%p 하락한 17.06%를 기록했다.

자산건전성을 나타내는 지표들은 비교적 안정적인 수준을 유지했다. 올 3분기 당기 기준 연체율은 1.49%를 기록했는데, 전년 동기(1.01%) 대비 0.48%p 상승했다. 전분기(1.59%)와 비교해도 0.20%p 상승했다. 고정이하여신(NPL)비율은 전년 동기(1.47%)에서 0.11%p 떨어진 1.36%를 기록했다.

JB우리캐피탈의 신규 조달금리는 지난해 4분기 채권시장 불안정으로 6.50%까지 급상승했다가, 올해 1분기 4.47%로 안정을 되찾았다. 2분기 4.29%, 3분기 4.66%를 기록했다.

JB금융그룹 관계자는 콘퍼런스콜에서 "JB우리캐피탈은 작년 3분기부터 조달금리가 큰 폭 상승해 개인신용대출 영업을 거의 하지 않는 스탠스를 취하고 있다"며 '목표는 조달금리 상승분만큼 운용금리에 상승할 수 있는 영업만 한다는 전략을 지속하고 있다"고 전했다.

수익성 높은 중고차 집중

이미지 확대보기

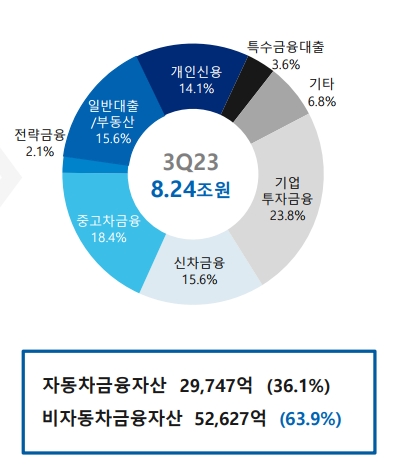

이미지 확대보기JB우리캐피탈은 고수익 상품을 중심으로 자산 포트폴리오를 개편했다. 경쟁이 심화하는 신차 승용보다 수익성이 높은 중고 승용에 집중했다.

그 결과 중고차금융자산의 규모가 증가했다. 지난해 말 16.2%였던 중고차금융자산은 올 3분기 18.4%로 늘어났다. 반대로 같은 기간 신차금융은 21.7%에서 15.6%로 비중이 줄었다.

기업 및 투자금융과 개인신용대출을 중심으로 비자동차금융 사업분야의 비중을 확대했다. 전체 자산 중 비자동차금융자산은 63.9%를 차지했다. 전년말 대비 3.9%p 상승한 수치다. 기업 및 투자금융 비중은 전년말(21.5%) 대비 2.3%p 오른 23.8%를 기록했다.

회사채 줄이고 CP 늘리고

이미지 확대보기

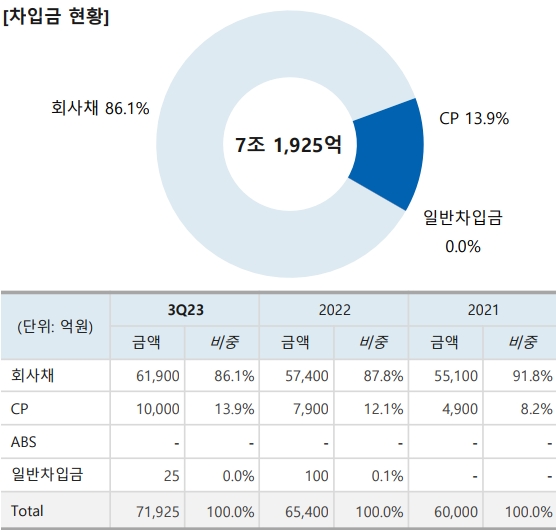

이미지 확대보기JB우리캐피탈은 여신전문금융회사채(여전채) 위주의 조달 비중을 낮추고 기업어음(CP) 발행을 늘리며 차입 포트폴리오를 다각화하고 있다.

올 3분기 기준 전체 차입금은 7조1925억원을 기록했다. 이중 회사채는 86.1%를, CP는 13.9%를 차지했다. 회사채가 줄어들며 CP 비중이 확대됐다.

2021년 8.2%(4900억원)에서 2022년 12.1%(7900억원)으로 늘렸으며, 올 3분기에는 13.9%(1조원)까지 끌어올렸다. 반대로 같은 기간 회사채는 91.8%(5조5100억원)에서 87.8%(5조7400억원), 86.1%(6조1900억원)로 낮아졌다.

자본적정성을 나타내는 지표들은 양호한 수준을 보이고 있다. 올 3분기 조정자기자본비율은 15.80%로 전년 동기(14.49%) 대비 1.31%p 상승했다. 여전사는 조정자기자본비율을 7% 이상으로 유지해야 하며, 높을수록 자본적정성이 개선됐다는 의미를 나타낸다.

레버리지 배수는 7.30배로 1년 전 7.61배 보다 0.31배 낮췄다. 레버리지는 자기자본금 대비 총자산으로, 총자산은 대출 자산을 포함하고 있다. 금융당국은 여전사의 과도한 외형 확대를 방지하기 위해 레버리지 배수 한도를 규제하고 있다. 현재 여전사의 레버리지 배수 경영지도 기준은 9배다.

JB우리캐피탈은 "유동성 비율 제고를 위해 적정 수준의 CP를 유지하고 있다"고 설명했다.

신혜주 기자 hjs0509@fntimes.com

[관련기사]

- 박춘원 JB우리캐피탈 대표, 상반기 순익 떨어졌으나 2분기는 증가…고수익 상품 중심 포폴 개편 [금융사 2023 상반기 실적]

- JB우리캐피탈, 충당금 확대 순익 감소…전년 수준 실적 목표 [금융사 2023 1분기 실적]

- JB우리캐피탈, 신차금융 줄이고 기업·투자금융 확대로 수익성 개선 [금융사 2022 실적]

- 박춘원 JB우리캐피탈 대표, IB 비중 확대 효과 봤다 [금융사 2022 3분기 실적]

- 박춘원 JB우리캐피탈 대표, 조달 환경 악화에도 실적 상승 이끌어 [금융사 2022 상반기 실적]

- 박춘원 JB우리캐피탈 대표, 고수익 자산 재편 성과 순익 589억 시현 [금융사 2022 1분기 실적]

- [2021 금융 리그테이블] ‘수익성’ JB우리캐피탈·‘건전성’ BNK캐피탈 최대 실적 달성

- [금융사 2021 실적] 박춘원 JB우리캐피탈 대표, 취임 첫해 최대 실적 이어가(종합)

- [금융사 2021 실적] JB우리캐피탈, 순이익 1705억 시현…전년比 65.3%↑(상보)

- [금융사 2021 3분기 실적] JB우리캐피탈, 순이익 353억…전년比 15%↑(상보)

- 지방금융지주 상반기 최대 실적 달성 이끈 BNK·DGB·JB우리캐피탈

- [금융사 2021 상반기 실적] JB우리캐피탈, 유가증권 수익에 순이익 95% 증가

- [금융사 2021 1분기 실적] JB우리캐피탈, 고수익 자산 포트폴리오 개편에 순익 75% 증가

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![문창환 IBK캐피탈 대표 “5년간 생산적금융 4조 공급할 것” [IBK캐피탈 생산적금융 주도 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122331605902dd55077bc211821821443.jpg&nmt=18)

![문창환 IBK캐피탈 대표, 신성장 5대 분야 모험자본 공급 첨병 [IBK캐피탈 생산적금융 주도 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510101105273dd55077bc25812315153.jpg&nmt=18)

![전필환 신한캐피탈 대표, 부실 털고 생산적 금융 확대 [신임 대표 1년 성적표 ②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011802034305420dd55077bc25812315214.jpg&nmt=18)

![BC카드, 플랫폼 확장 … KB국민카드, 고객서비스 선도 [금융AI 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026010421313606726dd55077bc2118218214118.jpg&nmt=18)

![[인터뷰] 조성태 IBK캐피탈 부사장 “산업금융 플랫폼 역할 수행할 것” [IBK캐피탈 생산적금융 주도 (3)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721293409022dd55077bc221924192196.jpg&nmt=18)

![IMM인베, 일본·홍콩·싱가포르 亞네트워크 확대 [VC 글로벌 투자 성적표 (3)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721250908263dd55077bc221924192196.jpg&nmt=18)

![정태영 현대카드 부회장, 금융 넘어 ‘AI·데이터 기업' 가속 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020722032807525dd55077bc221924192196.jpg&nmt=18)

![김재관 국민카드 대표, 원앱·초개인화·AI로 ‘생활가치 플랫폼’ 도약 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122394408571dd55077bc211821821443.jpg&nmt=18)

![상호금융, 모집인 대출 줄줄이 중단…가계대출 조이기 본격화 [상호금융 가계대출 리스크]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021317361007460957e88cdd521123418838.jpg&nmt=18)

![24개월 최고 연 3.25%…흥국저축은행 '정기예금(강남)'[이주의 저축은행 예금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021318581601639957e88cdd521123418838.jpg&nmt=18)

![12개월 최고 연 5.0%…세람저축은행 '펫밀리 정기적금'[이주의 저축은행 적금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021319014404723957e88cdd521123418838.jpg&nmt=18)

![12개월 최고 연 3.26%…대백저축은행 '애플정기예금'[이주의 저축은행 예금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021318402905013957e88cdd521123418838.jpg&nmt=18)

![12개월 최고 연 3.20%…NH저축은행 'NH특판정기예금' [이주의 저축은행 예금금리-2월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260207205859051226a663fbf34175192139202.jpg&nmt=18)