이미지 확대보기

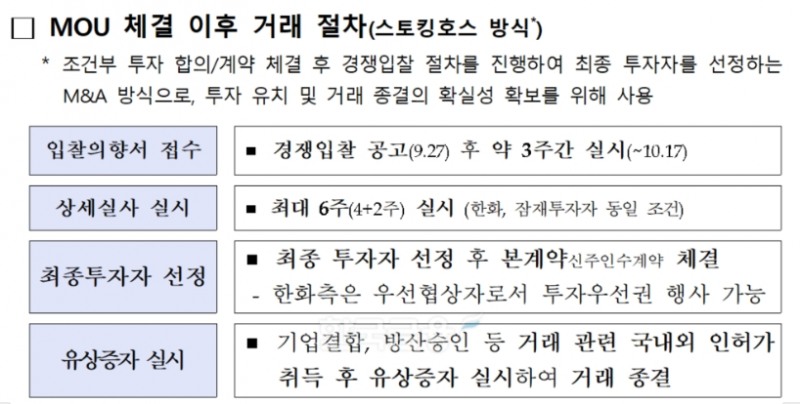

이미지 확대보기 강석훈기사 모아보기 KDB산업은행 회장은 26일 “대우조선해양이 조건부 투자 계약을 체결하고 이후 경쟁입찰을 통해 최종 투자자를 결정하는 스토킹호스 방식으로 이번 건을 진행키로 했다”며 “입찰의향서(LOI) 접수 회사가 한화그룹보다 더 높은 가격을 제시하면 한화 측에 동일한 조건을 수용할 수 있느냐 묻고, 한화가 이를 수용하면 우선 인수 협상권자가 되는 것”이라고 밝혔다.

강석훈기사 모아보기 KDB산업은행 회장은 26일 “대우조선해양이 조건부 투자 계약을 체결하고 이후 경쟁입찰을 통해 최종 투자자를 결정하는 스토킹호스 방식으로 이번 건을 진행키로 했다”며 “입찰의향서(LOI) 접수 회사가 한화그룹보다 더 높은 가격을 제시하면 한화 측에 동일한 조건을 수용할 수 있느냐 묻고, 한화가 이를 수용하면 우선 인수 협상권자가 되는 것”이라고 밝혔다.이날 대우조선과 한화그룹은 2조원의 유상증자 방안을 포함한 조건부 투자합의서(MOU)를 체결했다. 이를 통해 한화는 대우조선 49.3%의 지분과 경영권을 확보한다. 유상증자 이후에도 산은은 여전히 대우조선 지분을 28.2% 보유하게 된다.

이어 그는 “대우조선이 체질을 개선하고 중장기적인 경쟁력을 강화하기 위해선 역량 있는 민간 주인 찾기가 근본적 해결책”이라고 진단했다.

이미지 확대보기

이미지 확대보기이날부터 3주간 LOI를 접수할 예정이다. 이 과정에서 해외 기업이 단독으로 주체가 되는 것은 어렵다. 대우조선이 국가 핵심 기술을 보유하고 있어서다. 다만 한국이 주체가 되고 재무적 투자자(FI)로 외국자금이 들어오는 것은 허용한다.

해외 경쟁당국 중 약 10여 개국에서 일반적인 결합 심사가 진행될 것으로 보인다. 강 회장은 “한화는 조선 관련 포트폴리오가 없어서 상대적으로 기업 결합 이슈는 적을 것”이라고 했다.

일각에서는 대우조선을 2조원에 한화에 넘기기로 결정한 것을 두고 헐값 매각이라는 지적이 나오고 있다. 강석훈 회장은 “대우조선은 7년 가까이 산은 품에 있으면서 기업가치가 끝없이 하락했다”며 “민간 주인 찾기를 통해 회사를 정상화시키는 것이 우리 국민의 손실을 최소화하는 것”이라고 강조했다.

또한 산은은 1차 신규자금 2조6000억원, 출자전환 1조8000억원, 2차 한도대출 1조4500억원, 출자전환 3000억원 등을 투자했다. 이를 합하면 신규자금 기준 한도 대출까지 합해 4조1000억원 정도다. 손실은 약 3조5000억원으로 추정된다. 그 중 1조6000억원을 대손충당금으로 쌓았다.

강 회장은 “대우조선이 현재 요주의 여신에서 정상 여신으로 분류되면 1조6000억원 대부분이 이익으로 환원된다”며 “대우조선을 민간기업이 경쟁력 있는 기업으로 만들어 현재 2만원대에 머무르고 있는 주식 가격이 더 오르면 투입한 금액의 상당 부분을 회수할 수 있을 것”이라고 예상했다.

지난 2008년 한화의 대우조선 인수 계약을 무산하게 만든 이행보증금은 따로 설정하지 않았다. 당시 한화는 산은이 보유한 대우조선 주식 9639만주를 시가보다 높은 6조3200억원에 사들이기로 하고 이행보증금 3150억원을 우선 지급했다. 그러나 서브 프라임 사태 등으로 자금 확보가 어려워지면서 한화가 계약을 미루다 이듬해 6월 18일 계약이 최종 결렬됐다. 한화는 이후 이행 보증금 반환을 위해 소송을 제기했고 1260억원을 돌려받았다.

강석훈 회장은 “한화 측에서 대우조선 실사한 후 실제로 우발채무가 상당한 금액이 발생하는 경우 한화가 계약을 해지할 수 있다”면서도 “상호 의무준수 규정으로 이행보증금을 대체하려 한다”고 설명했다. 이어 그는 “한화와는 처음부터 통매각을 전제로 협상을 했으며 혜택도 없다”고 덧붙였다.

산은은 올해 안에 본 계약을 체결할 수 있도록 노력할 방침이다. 내년 상반기엔 거래 종결(딜 클로징)을 예상하고 있다.

김관주 기자 gjoo@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![류정혜 영입·CEO 정관 개정…우리금융, 지배구조 개선 선도 [2026 주총 미리보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030822273609232dd55077bc221924192196.jpg&nmt=18)

![[DQN] '비은행' 지각변동…임종룡號 우리금융 '약진' [금융사 2025 리그테이블]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022201050403250dd55077bc221924192196.jpg&nmt=18)

![리딩뱅크 승부처 기업금융…이환주 vs 정상혁, 정면승부 [KB·신한 맞수 대결]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603191602818dd55077bc221924192196.jpg&nmt=18)

![추진단 구성·300조 투입···장민영號 기업은행, 국민성장펀드 지원 '작심' [생산적 금융 척도 국책은행]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020720564900472dd55077bc221924192196.jpg&nmt=18)

![[DQN] 함영주號 하나금융, AT1 '양호' CET1 '성장'···아쉬운 'RoRWA' [Capital Quality Review]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260312200124051660b4a7c6999c112153150145.jpg&nmt=18)

![이은미號 토스뱅크, 엔 환율 오기에 신뢰 '흔들'…기술 과신 우려 [인뱅은 지금]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025112817272106307b4a7c6999c121131189150.jpg&nmt=18)

![이사진 확대·IT전문가 추천···황병우號 iM금융, 지배구조 개선 '박차' [2026 주총 미리보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030922291501594b4a7c6999c121131189150.jpg&nmt=18)

![이은미號 토스뱅크, 엔 환율 오기에 신뢰 '흔들'…기술 과신 우려 [인뱅은 지금]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025112817272106307b4a7c6999c121131189150.jpg&nmt=18)

![12개월 최고 연 3.25%…SC제일은행 'e-그린세이브예금' [이주의 은행 예금금리-3월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260306173502071765e6e69892f121162196143.jpg&nmt=18)

![[DQN] 함영주號 하나금융, AT1 '양호' CET1 '성장'···아쉬운 'RoRWA' [Capital Quality Review]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260312200124051660b4a7c6999c112153150145.jpg&nmt=18)

![[프로필] 신용보증기금 새 수장 강승준…예산·재정 전문가 [2026 금융공기업 CEO 인사]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=202603111107030389805e6e69892f222110224119.jpg&nmt=18)