이미지 확대보기

이미지 확대보기 최희문기사 모아보기)이 17일 넥센타이어(대표 강병중·강호찬·이현종)에 관해 목표가 8000원, 투자의견 ‘매수’를 유지했다. 원자재 가격이 가파르게 오르면서 부진한 분기 실적이 목표가를 더 높이지 못했다는 분석이다. 넥센타이어는 전일 종가 6440원으로, 상승 여력은 24.2%다.

최희문기사 모아보기)이 17일 넥센타이어(대표 강병중·강호찬·이현종)에 관해 목표가 8000원, 투자의견 ‘매수’를 유지했다. 원자재 가격이 가파르게 오르면서 부진한 분기 실적이 목표가를 더 높이지 못했다는 분석이다. 넥센타이어는 전일 종가 6440원으로, 상승 여력은 24.2%다.김준닫기

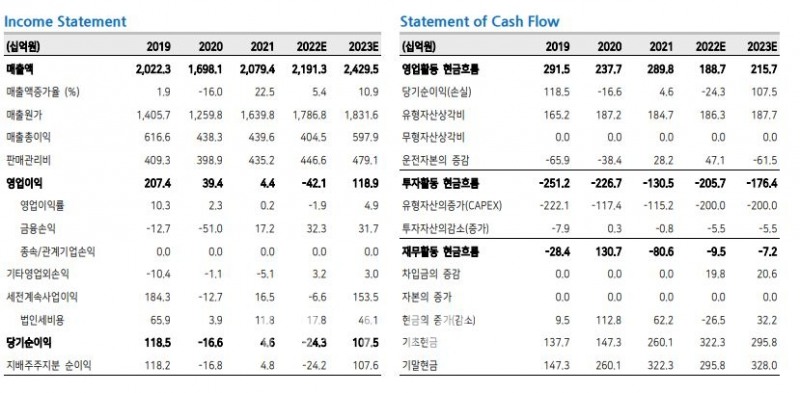

김준기사 모아보기성 메리츠증권 투자분석가(Analyst)는 이날 보고서를 통해 “넥센타이어는 올해 1분기 매출 5330억원으로, 지난해 대비 8% 증가하면서 컨센서스(Consensus·증권사 추정치 평균)에 부합했다”면서도 “영업이익과 지배주주 순이익은 각각 –429억원, -258억원으로 적자 전환했다”고 말했다.

김준기사 모아보기성 메리츠증권 투자분석가(Analyst)는 이날 보고서를 통해 “넥센타이어는 올해 1분기 매출 5330억원으로, 지난해 대비 8% 증가하면서 컨센서스(Consensus·증권사 추정치 평균)에 부합했다”면서도 “영업이익과 지배주주 순이익은 각각 –429억원, -258억원으로 적자 전환했다”고 말했다.보고서에 따르면 현재 타이어 업종은 어려운 영업 환경에 놓여 있다. 러시아-우크라이나 전쟁에 의한 유럽 주문자 상표 제품 생산 업체(OEM·Original Equipment Manufacturing)의 물류 차질과 중국 신종 코로나바이러스 감염증(코로나19) 봉쇄, 러시아 경제 제재, 원자재 가격 상승 등이 영업 악화 요인으로 작용 중이다.

하지만 기업 간 전자상거래(B2B·Business to Business)를 통한 제조 중심의 일반적 부품 업체들과 달리, 글로벌 타이어 업체들은 판매 가격 인상을 통한 원가 전가가 용이한 기업과 소비자 간 거래(B2C· Business to Consumer) 비즈니스인 교체용 타이어(RE·Replacement Equipment) 부문 서전으로 대부분 지난 1분기 양호한 분기 실적을 전개했다.

그럼에도 넥센타이어의 실적 악화는 눈에 띌 정도로 심각했다고 보고서는 짚었다.

김준성 투자분석가는 “넥센타이어는 지역 거점 도매상에 대한 낮은 협상력에서 기인한 제한적 가격 인상과 낮은 원자재 구매 효율성으로 인한 더 높은 원가 상승 등의 영향 때문에 같은 업종 기업 대비 실적 부진이 심화했다”며 “제한적인 원가 전가 역량을 고려했을 때, 적자 기조가 당분간 유지될 수 있다고 판단해 보수적 투자의견을 견지한다”고 전했다.

이미지 확대보기

이미지 확대보기한편, 이날 신영증권(대표 원종석·황성엽)은 넥센타이어에 관해 목표가를 기존 9000원에서 8000원으로 하향했다. 이유는 역시 낮은 단기 실적 기대감이었다.

문용권 투자분석가는 “넥센타이어는 생산 감소에도 우호적 환율 효과와 평균 판매단가(ASP·Average Selling Price) 인상 효과에 힘입어 기대치에 부합하는 매출을 거뒀지만, 운반비 부담 여파로 2개 분기 영업적자를 기록했다”며 “운반비 부담 지속에 따라 2분기에도 감익이 지속될 것”이라고 말했다.

이어 “단, 2개 분기 연속으로 해당 분기 최대 매출 신기록을 경신한 만큼 운반비 비용이 내려갈 경우 이익 개선은 충분히 가능할 것”이라고 전망했다.

임지윤 기자 dlawldbs20@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![강진두號 KB증권 IB 출범…주태영·안석철 배치 '2.0' 개막 [빅10 증권사 IB 人사이드 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012509581004894dd55077bc25812315153.jpg&nmt=18)

![한투증권 IB그룹장 재건…‘전략통' 김광옥 부사장 복귀 [빅10 증권사 IB 人사이드 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801440707653dd55077bc25812315214.jpg&nmt=18)

![[DCM] LG 3.61%로 조달금리 가장 높아…한화와 25bp 差 [1월 리뷰②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021601593602809141825007d122461258.jpg&nmt=18)

![[부의 지도] 이상훈 에이비엘바이오 대표, 주식자산 569% '폭증'](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021606565602265a837df6494123820583.jpg&nmt=18)

![기관 '알테오젠'·외인 '삼천당제약'·개인 '에코프로비엠' 1위 [주간 코스닥 순매수- 2026년 2월9일~2월13일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021323061707087179ad43907118235313.jpg&nmt=18)

![기관 'SK하이닉스'·외인 '삼성전자'·개인 '한화에어로스페이스' 1위 [주간 코스피 순매수- 2026년 2월9일~2월13일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021322573704878179ad43907118235313.jpg&nmt=18)