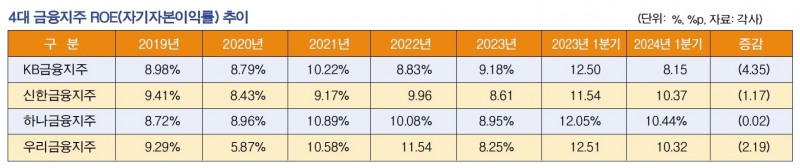

23일 금융권에 따르면 올 1분기 기준 KB금융의 ROE는 8.15%로 집계됐다. 이는 지난해 1분기와 비교해 4.35%포인트 하락한 수치로, 4대 금융지주 가운데 가장 낮다.

KB금융의 1분기 순이익은 1조491억원으로 전년 동기 대비 30.5% 감소했다. KB금융은 H지수 ELS 관련 고객 보상 비용 8620억원을 충당부채로 인식했다. 이에 따라 영업외손실은 지난해 1분기 962억원에서 올 1분기 9480억원으로 큰 폭 확대됐다.

KB금융의 ROE는 2019년 8.98%에서 2020년 8.79%로 소폭 떨어졌다가 2021년 10.22%까지 높아졌다. 2022년엔 8.83%로 다시 떨어졌고 2023년 9.18%로 회복하며 4대 금융가운데 유일하게 9%대를 기록했다.

KB금융의 ROE 관리 목표치는 10%다. 양종희닫기

양종희기사 모아보기 KB금융 회장은 지난 16일 미국 뉴욕에서 열린 투자설명회(IR)에서 “지속적으로 ROE 10%를 내기 위해 펀더멘탈을 관리하면서 증권, 보험, 카드 등 비은행 부문에서 수익을 창출하겠다”며 “앞으로 전체적으로 최소한 명목 성장이 되고 수익이 창출된다면 가급적 많은 부분을 주주 환원할 수 있도록 노력하겠다”고 말했다.

양종희기사 모아보기 KB금융 회장은 지난 16일 미국 뉴욕에서 열린 투자설명회(IR)에서 “지속적으로 ROE 10%를 내기 위해 펀더멘탈을 관리하면서 증권, 보험, 카드 등 비은행 부문에서 수익을 창출하겠다”며 “앞으로 전체적으로 최소한 명목 성장이 되고 수익이 창출된다면 가급적 많은 부분을 주주 환원할 수 있도록 노력하겠다”고 말했다.지난 2008년 지주 출범과 함께 적극적인 인수합병(M&A)으로 덩치를 키워온 KB금융은 기존 비은행 계열사의 성장에 역량을 집중하며 수익 기반을 확대할 계획이다.

KB금융의 총영업이익에서 비은행 순이익 비중(단순 합산 기준)은 2020년 33.5%에서 2021년 41.3%까지 뛰었다가 2022년 27.9%로 낮아졌고 지난해 기준 29.6%로 30%대 회복을 목전에 두고 있다. 올 1분기 기준으로는 62.9% 수준을 기록했다.

신한금융도 중장기적으로 ROE 10% 달성을 목표로 하고 있다. 신한금융의 올 1분기 ROE는 10.37%로 하나금융 다음으로 가장 높았다. 1년 전과 비교하면 1.17%포인트 낮아진 수준으로, 하락 폭은 4대 금융 중 가장 적었다.

신한금융 역시 H지수 ELS 손실 관련 충당부채 적립이 영업외비용으로 반영되면서 순이익이 줄었다. 신한금융은 1분기 순이익으로 전년 같은 기간보다 4.8% 감소한 1조3125억원을 기록했다. 충당부채 적립 규모는 2740억원으로 KB금융보다는 6000억원가량 적은 수준이다. 신한금융의 영업외이익은 올 1분기 2777억원 손실을 기록하면서 1년 전보다 378.3% 줄었다.

신한금융의 ROE는 2019년 9.41%에서 2020년 8.43%로 하락했고 2021년 9.17%로 다시 9%대에 올라섰다. 2022년 9.96%까지 높아졌다가 지난해 8.61%로 떨어졌다.

진옥동닫기

진옥동기사 모아보기 신한금융 회장은 지난 16일 뉴욕 IR에서 “지난 10년 간 덩치를 키우기 위해 순이익을 늘려왔는데 오히려 ROE와 주주환원율은 떨어졌다”며 “신한금융의 발행 주식량이 경쟁사 대비 125~160% 정도 많아 당분간 현금배당을 적정하게 유지하면서 자사주 소각으로 발행 주식량을 조절하겠다”고 말했다.

진옥동기사 모아보기 신한금융 회장은 지난 16일 뉴욕 IR에서 “지난 10년 간 덩치를 키우기 위해 순이익을 늘려왔는데 오히려 ROE와 주주환원율은 떨어졌다”며 “신한금융의 발행 주식량이 경쟁사 대비 125~160% 정도 많아 당분간 현금배당을 적정하게 유지하면서 자사주 소각으로 발행 주식량을 조절하겠다”고 말했다. 앞으로 재무 정책은 ROE 10%를 목표로 하면서 손실 흡수 능력이 있는 상태에서 발행주식을 줄여나가겠다는 방침이다. 신한금융은 지난해 총 5000억원(1350만7398주) 규모의 자사주를 매입해 전량 소각했다. 올해는 6000억원 규모로 자사주를 매입할 계획이다.

KB금융과 신한금융 모두 궁극적으로 적정 수준의 ROE 달성을 통해 주주환원을 확대하겠다는 방침이다. KB금융은 지난해 중장기 자본관리 계획을 통해 목표 보통주자본(CET1)비율을 13%로 설정하고, 이를 초과하는 부분에 대해서는 주주에게 환원하겠다고 발표했다 . KB금융의 올 3월 말 기준 CET1비율은 13.4%로 작년 3월 말(13.7%)과 비교해 0.3%포인트 낮아졌다.

신한금융의 경우 목표 CET1비율을 기존 12%에서 13%로 상향하고 이를 초과하는 자본을 자사주 매입 및 소각으로 주주에게 환원하겠다는 계획을 밝혔다. 신한금융의 CET1비율은 3월 말 기준 13.1%로 1년 전 대비 0.4%포인트 상승했다.

한아란 한국금융신문 기자 aran@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![추진단 구성·300조 투입···장민영號 기업은행, 국민성장펀드 지원 '작심' [생산적 금융 척도 국책은행]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020720564900472dd55077bc221924192196.jpg&nmt=18)

![이환주號 국민은행 ‘캄보디아·인니ʼ 기업금융 공략 가속 [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100373304670dd55077bc211821821443.jpg&nmt=18)

![양종희號 KB금융, 소상공인 육성 방점…5년간 17조 쏜다 [2026 포용금융 대전환]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510034204479dd55077bc25812315153.jpg&nmt=18)

![최우형號 케이뱅크, IPO 이후가 본 게임…기업금융 승부수 통할까 [금융사 2026 상반기 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260211150253032195e6e69892f5910240225.jpg&nmt=18)

![[DQN] 국민은행, 4년 만에 순익 1위했지만···진정한 '리딩뱅크' 되려면 [금융사 2025 리그테이블]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021604342702655b4a7c6999c121131189150.jpg&nmt=18)

![이찬진 금감원장 “주식·펀드 자본규제 완화” 검토…은행 체감은 ‘글쎄’ [현장]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260212161539078425e6e69892f2112162112.jpg&nmt=18)

![이찬우號 농협금융, 순이익 증가에도 ROE 하락한 이유는 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021121530709452b4a7c6999c121131189150.jpg&nmt=18)

![12개월 최고 연 3.25%…SC제일은행 'e-그린세이브예금' [이주의 은행 예금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260213084839016295e6e69892f222110224112.jpg&nmt=18)

![[DQN] 국민은행, 4년 만에 순익 1위했지만···진정한 '리딩뱅크' 되려면 [금융사 2025 리그테이블]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021604342702655b4a7c6999c121131189150.jpg&nmt=18)

![24개월 최고 연 3.10%…부산은행 '더 특판 정기예금' [이주의 은행 예금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260213085033090215e6e69892f222110224112.jpg&nmt=18)

![12개월 최고 연 4.95%, 제주은행 'MZ 플랜적금' [이주의 은행 적금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260213085723019015e6e69892f222110224112.jpg&nmt=18)