이미지 확대보기

이미지 확대보기지난해 HBM(고대역폭 메모리) 시장을 독점하며 D램 시장 점유율에서 삼성전자와의 격차를 4.4%포인트로 좁힌 SK하이닉스는 상반기에도 엔비디아에 5세대 HBM을 공급하기로 하면서 상승세를 유지할 것으로 보인다.

지난달 5일 대만 시장조사기관 트렌드포스는 “엔비디아가 차세대 그래픽처리장치(GPU) 블랙웰 'B100' 출시를 앞당기며 SK하이닉스와 HBM3E 우선 공급 계약을 체결했다”고 밝혔다.

SK하이닉스는 이와 관련해 고객사와의 계약 사항이라는 이유로 구체적 내용을 밝히지는 않았다.

삼성전자도 최근 엔비디아의 HBM3 및 HBM3e 품질 테스트를 통과하고 계약을 체결한 것으로 전해졌다. 그러나 SK하이닉스 HBM3e는 1b(10나노 5세대) 제품인 반면 삼성전자는 1a나노(10나노 4세대) 제품으로 기술적 격차가 있어 주 물량은 여전히 SK하이닉스에 돌아갈 것으로 보인다.

SK하이닉스는 지난해 AI칩 시장 점유율 90%로 사실상 독점하다시피 한 엔비디아에 자사 HBM3를 독점 공급하며 업계 선두 입지를 다졌다.

SK하이닉스는 올해 2분기 출시되는 엔비디아 GPU ‘H200’과 ‘B100’에 HBM3e 납품을 따내면서 지난해 이어 HBM 시장 선두를 유지할 전망이다. H200과 B100에는 각각 6개, 8개의 HBM3e가 탑재된다

초기에는 비싼 가격 등을 이유로 큰 주목을 받지 못했다. 3세대 HBM2e까지 시장을 주도하던 삼성전자가 사업에서 철수한 것도 이 때문이다. 지나해초 챗GPT 등 생성형 AI 열풍이 일자 데이터 처리량이 많은 생성형 AI용 칩에 HBM이 필수 메모리로 떠올랐다.

삼성전자도 서둘러 사업에 복귀했으나 지난해 말까지 HBM3 양산 및 엔비디아 공급에 차질을 빚었다. 반면 SK하이닉스는 지난 2022년 6월 HBM3 양산에 성공하고 같은 해 3분기부터 엔비디아에 독점 공급해 왔다.

송명섭 하이투자증권 애널리스트는 관련 보고서에서 “SK하이닉스는 2분기 고객사 인증을 마치고 HBM3E 공급을 개시할 예정이며 HBM3E 양산 준비에도 문제가 없는 것으로 보인다”며 “HBM 부문에서 경쟁력 우위가 이어질 가능성이 높다”고 진단했다.

이미지 확대보기

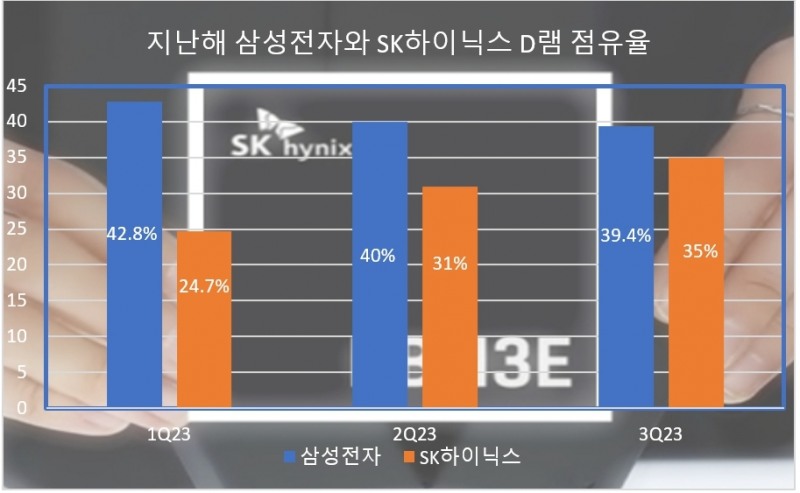

이미지 확대보기SK하이닉스는 HBM 주도권을 잡으며 지난해 3분기말 기준 전체 D램 시장 점유율에서 선두 삼성전자를 4.4% 차이까지 따라잡았다.

시장조사기관 옴디아에 따르면 삼성전자는 지난해 글로벌 D램 시장에서 점유율이 1분기 42.8%, 2분기 40.0%, 3분기 39.4% 등으로 소폭 하락세를 이어갔다. 반면 SK하이닉스는 1분기 24.7%, 2분기 31%, 3분기 35%로 증가했다. SK하이닉스는 지난해 2, 3분기 사이 삼성전자와의 점유율 격차를 4.6%p(포인트)까지 줄였다.

SK하이닉스는 지난해 1분기까지만 해도 점유율 27.2%를 기록한 미국 마이크론에 밀려 3위로 내려 앉았으나 AI 확산과 더불어 반전의 기회를 맞았다.

SK하이닉스 관계자는 “전체 매출에서 HBM을 포함한 그래픽용 GPU 매출 비중이 지난해 1분기 한 자릿수 대에서 2분기 20%대까지 올라왔다”고 설명했다.

지난해 삼성전자를 턱밑까지 추격한 SK하이닉스가 올해에도 엔비디아 HBM3e 공급에서 삼성전자에 비해 우위에 서면서, 상반기 점유율 역전 가능성도 나온다.

그러나 D램 시장 주도권을 놓치지 않으려는 삼성전자의 수성 전략도 만만치 않을 것으로 보인다. 삼성전자는 지난해 3분기 컨퍼런스콜에서 설비투자로는 역대 최대 규모인 53조7000억원을 투입해 올해 하반기까지 HBM 생산능력을 기존 2.5배 규모로 늘릴 것이라고 밝혔다.

업계에서는 올 하반기 삼성전자 HBM 월 생산능력이 15~17만장으로 SK하이닉스의 12~14만장을 넘어설 것으로 전망하고 있다.

공급 부족 상태엔 HBM 시장 상황도 생산능력에서 앞서는 삼성전자에 유리한 상황이다. 엔비디아가 독점한 생성형 AI칩 시장에 AMD가 후발주자로 뛰어든데 이어 오픈AI(Open AI), 메타도 AI칩 개발에 나섰기 때문이다.

지난해 10월 씨티그룹 리서치센터는 올해 HBM 수요 대비 공급 비율이 -15%로 공급자 우위 시장이 형성될 것으로 전망했다. 씨티그룹은 오는 2026년까지 수요 대비 공급 비율이 마이너스에 머물다 오는 2027년께 수급이 균형을 이룰 것으로 내다봤다.

업계 관계자는 “SK하이닉스의 최근 상승세에도 불구하고 삼성전자와의 생산능력 격차가 크기 때문에 SK하이닉스가 삼성전자 D램 점유율을 넘어서기는 쉽지 않을 것”이라고 전망했다.

홍윤기 기자 ahyk815@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![투자 부담 떠안은 한화오션 장연성, '재무 안정' 시험대 [나는 CFO다]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260211140512036600d260cda7511817679169.jpg&nmt=18)