이미지 확대보기

이미지 확대보기연방준비제도(Fed·Federal Reserve System)의 고금리 기조가 기존 예상보다 더 오래갈 것이란 인식이 확산하면서다. 예산안 통과 뒤 혼란스러운 상황에 빠진 미국 정치도 부정적 요소로 꼽힌다.

증시 내리고, 국채 금리 치솟고… 가시지 않은 ‘셧다운 우려’

현지 시각 3일 뉴욕증권거래소(NYSE·New York Stock Exchange)에서 뉴욕 증시 상장 종목 중 핵심 기술 종목 100개를 모아 만든 나스닥(NASDAQ·National Association of Securities Dealers Automated Quotation) 지수는 전 거래일 대비 1.87%(248.31포인트) 밀린 1만3059.47에 장을 마감했다.

이어서 미국 대형 기업 주식 500개를 포함한 스탠더드 앤드 푸어스 500 지수(S&P500·Standard & Poor's 500 index)는 1.37%(58.94포인트) 내린 4229.45를 나타냈으며, 30개 대표 종목 주가를 산술평균한 다우 존스 공업 평균 지수(DJIA·Dow Jones Industrial Average)도 1.29%(430.97포인트) 낮아진 3만3002.38를 기록했다.

중소형주 위주인 러셀(Russell) 2000 지수의 경우 1.82%(32.02포인트) 꺼진 1724.80으로 집계됐고, 필라델피아 반도체 지수는 2.10%(72.27포인트) 하향한 3376.58을 가리켰다.

장기국채 금리는 치솟았다. 이날 한국 시각으로 오전 10시 2분 기준 10년 만기 수익률은 전일 대비 0.40%포인트(p) 오른 4.8210%를, 30년 만기 수익률은 0,28%p 높아진 4.9510%를 나타내고 있다.

두 지표 모두 2007년 이후 16년 만의 최고치다. 30년 만기 주택 담보대출 금리는 7.72%까지 올랐다. 달러화 가치도 동반 급등 중이다.

고금리가 예상보다 더 길어질 수 있다는 인식이 퍼진 여파로 풀이된다. 이날 미 노동부가 공개한 구인‧이직 보고서(JOLTs‧Job Openings and Labor Turnover survey)에 의하면 8월 민간기업 구인 건수는 7월보다 69만건 늘어난 961만건으로 집계됐다.

다우 존스 추정 예상치인 880만건을 훨씬 웃돌면서 긴축 장기화에 무게를 실었다. 마이클 바(Michael Barr) 부의장 등 미 연준 주요 인사들도 긴축 장기화 지지 발언을 이어가고 있다.

미국 정치가 더 혼란스러워진 점도 증시에 부정적 영향을 끼쳤다. 미국 의회가 임시 예산안을 통과시킨 뒤 권력 서열 3위에 해당하는 매카시 하원의장은 해임되면서다.

지난달 30일, 매카시 전 의장은 연방 정부 업무가 일시 정지될 수 있는 ‘셧다운’(Shutdown) 위기를 앞두고 45일짜리 임시 예산안 처리를 강행했다.

그러자 후폭풍이 곧바로 닥쳤다. 미국 의회 최초로 하원의장 해임 사태가 벌어진 것이다. 전체 회의에서 민주당 의원 208명 외에 공화당 내 도널드 트럼프닫기

트럼프기사 모아보기(Donald Trump) 전 대통령 계열인 강경파 8명까지 해임안 찬성에 표를 던졌다.

트럼프기사 모아보기(Donald Trump) 전 대통령 계열인 강경파 8명까지 해임안 찬성에 표를 던졌다.이에 예산안이 효력을 잃는 11월 17일 이후 혼란은 피할 수 없게 됐다. 당분간 공화당 소속인 패트릭 맥헨리(Patrick McHenry) 하원 의원이 임시로 의장직을 맡을 예정이지만, 공화당 내 강경파와 나머지 의원들 사이 입장 차가 큰 만큼 새로운 의장 선출까진 긴 시간이 걸릴 전망이다.

또한 조 바이든(Joe Biden) 행정부는 공화당 강경파가 주장하는 ‘예산 대폭 감축’과 ‘우크라이나 지원 반대’를 정면 돌파해야만 하는 상황에 놓이게 됐다.

셧다운 리스크(Risk‧위험)는 더 커졌다.

국제금융센터(원장 이용재)는 지난 1일 ‘미국 의회 임시 예산안 통과로 연방 정부 셧다운 모면’ 보고서를 내면서 “11월에도 임시 예산안 처리를 둘러싼 논쟁이 재연될 경우, 셧다운 문제가 다시 부각돼 4분기 소비 모멘텀(Momentum‧성장 동력)에 영향을 끼칠 가능성이 잔존한다”고 짚었다.

연방 노동자들의 소비지출 축소, 정부 민간부문 지출 감소로 민간 하청 업체들의 투자와 고용 중단이 확대되면서 경제적 여파가 커질 수 있단 분석이다.

국제 신용평가사 ‘무디스’(대표 로버트 파우버‧레이몬드 W. 맥다니엘 주니어)의 경우, 셧다운이 미국 신용등급 추가 강등으로 이어질 수 있다는 경고까지 내놨다. 미 의회 조사국(CRS‧Congressional Research Service)도 보고서를 통해 셧다운 시 미국 국내총생산(GDP‧Gross Domestic Product) 감소가 일어날 것이라고 우려를 표했다.

과거 셧다운 사례를 보면, 1976년 의회의 예산 절차 도입 이후 총 20회 예산 공백(funding gap) 사례가 있었다. 영업일 기준 1일 이상 정부 운영에 차질을 빚은 실질적 셧다운은 1990년대 이후 총 4차례 발생했다.

지난 2018년 12월 5주간의 셧다운 당시엔 경제성장률이 2018년 4분기 0.1%, 2019년 1분기 0.2% 감소했었다. 당시 연방 직원도 약 30만명 해고됐다고 전해진다.

이미지 확대보기

이미지 확대보기매크로 환경 비우호적… “리스크 관리 중요”

강대승 DB금융투자 글로벌(Global‧해외) 주식 투자분석가(Analyst)는 이날 ‘자신감 회복 시간이 필요한 미국 주식 시장’이란 보고서를 통해 “통화정책 주요 변수를 점검한 뒤 접근할 필요가 있다”고 제언했다.

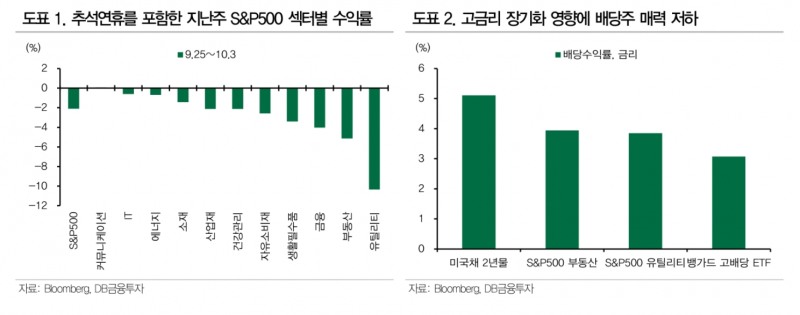

미국 증시가 임시 예산안 가결과 개인소비지출(PCE‧Personal Consumption Expenditure) 물가지수 상승률 둔화 확인에도 하락 마감하는 등 증시 변동성이 커지고 있단 이유다.

특히 고금리 장기화 전망에 따른 배당 매력 저하로 부동산과 유틸리티(Utility·공공재 공급) 분야 내림세가 두드러졌다고 분석했다.

신재생 에너지 발전 자산 보유 기업인 넥스테라 에너지 파트너스(NextEra Energy Partners‧대표 존 W. 케첨)가 고금리로 인한 자금 조달 비용 이슈(Issue‧문제)를 이유로 배당 성장 목표를 기존 12%에서 6%로 하향 조정하는 등 유틸리티 섹터(Sector‧분야)에 있어 배당 성장 우려까지 겹쳤다는 설명이다.

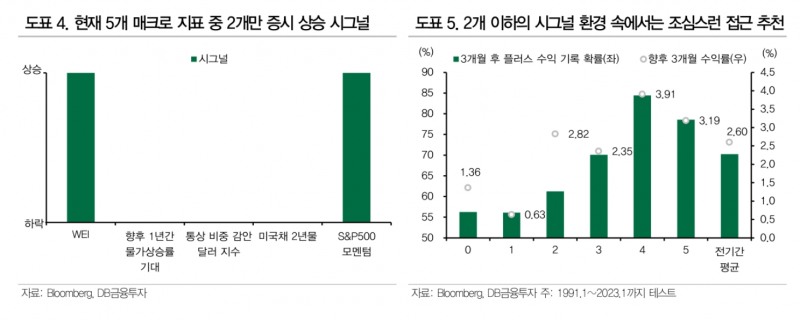

강 투자분석가는 “투자자들의 주식 시장에 대한 자신감이 하락한 가운데, 매크로(Macro‧거시 경제) 모멘텀(Momentum‧성장 동력) 지표는 평균보다 낮은 상승 시그널(Signal‧신호)을 제시하고 있다”고 말했다.

미국 연방 공개시장 위원회(FOMC‧Federal Open Market Committee) 이후 고금리에도 정보통신 기술(IT‧Information Technology), 커뮤니케이션(Communication‧의사소통) 분야 상승세가 나타나고 있단 것이다.

강대승 투자분석가는 “이러한 현상은 지난 4월 말에도 나타났다”며 “시장 방향성에 대한 확신이 부족할 때 그간 상승했던 기업에 투자자들 관심이 집중되는 것”이라 전했다.

이미지 확대보기

이미지 확대보기다만, 지난 4월과 달리 현재 매크로 환경은 증시에 다소 비우호적이라 바라봤다. 아울러 리스크(Risk‧위험) 관리 중요성을 피력했다. 투자자들 불안감이 증시 변동성 확대로 이어질 수 있어서다.

강 투자분석가는 “AQR 캐피털(AQR Capital Management‧대표 클리프 애즈니스)이 제시한 방식을 차용해 경기, 물가, 달러, 단기채 금리, S&P 500의 6개월 변화율을 활용해 만든 5개 매크로 환경 평가 지표 중 2개 만이 투자 시그널을 발생시키고 있다”며 “시그널이 2개 이하일 경우, 3개월 뒤 플러스(+) 수익 기록 확률은 전체 평균보다 낮아진다”고 짚었다.

그러면서 그는 “하위 지표 모두 통화정책과 밀접한 관계가 있는 만큼, 지금 미국 주식 시장 방향성을 예상하기보다는 실업률과 소비자물가지수(CPI‧Consumer Price Index), FOMC 등 통화정책 결정과 관련 깊은 이벤트(Event‧사안)를 확인하고 접근해도 늦지 않다고 판단한다”고 덧붙였다.

한편, 금융당국도 미국 경제 상황을 주시하고 있는 상태다.

한국은행(총재 이창용닫기

이창용기사 모아보기)은 이날 오전 8시 유상대 부총재 주재로 ‘시장 상황 점검 회의’를 개최했다.

이창용기사 모아보기)은 이날 오전 8시 유상대 부총재 주재로 ‘시장 상황 점검 회의’를 개최했다.유 총재는 이 자리에서 “최근 미 연준의 고금리 기조 장기화 가능성이 커지면서 글로벌 채권금리가 상당폭 상승하고 있는 데다 국제유가도 수준을 지속하는 등 대외여건 불확실성이 높은 상황”이라며 “국내 금융·외환시장도 대외여건 변화에 따라 변동성이 확대될 수 있는 만큼 각별한 경계감을 가지고 국내 가격변수 및 자본 유출입 동향을 면밀하게 모니터링(Monitoring‧감시) 하면서 필요시 시장 안정화 조치에 나설 것”이라 밝혔다.

임지윤 기자 dlawldbs20@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![강진두號 KB증권 IB 출범…주태영·안석철 배치 '2.0' 개막 [빅10 증권사 IB 人사이드 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012509581004894dd55077bc25812315153.jpg&nmt=18)

![한투증권 IB그룹장 재건…‘전략통' 김광옥 부사장 복귀 [빅10 증권사 IB 人사이드 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801440707653dd55077bc25812315214.jpg&nmt=18)

![[DCM] LG 3.61%로 조달금리 가장 높아…한화와 25bp 差 [1월 리뷰②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021601593602809141825007d122461258.jpg&nmt=18)

![기관 '알테오젠'·외인 '삼천당제약'·개인 '에코프로비엠' 1위 [주간 코스닥 순매수- 2026년 2월9일~2월13일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021323061707087179ad43907118235313.jpg&nmt=18)

![[부의 지도] 이상훈 에이비엘바이오 대표, 주식자산 569% '폭증'](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021606565602265a837df6494123820583.jpg&nmt=18)

![기관 'SK하이닉스'·외인 '삼성전자'·개인 '한화에어로스페이스' 1위 [주간 코스피 순매수- 2026년 2월9일~2월13일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021322573704878179ad43907118235313.jpg&nmt=18)