금융감독원은 은행연합회, 국내 은행과 함께 태스크포스(TF)를 구성해 이 같은 내용의 ‘이상 외화송금 방지를 위한 내부통제 방안’을 마련했다고 7일 밝혔다.

이 과정에서 은행이 송금과 관련한 증빙서류에 관해 확인을 소홀히 하거나, 비정상 거래가 장기간 반복됨에도 이를 탐지하지 못하는 등 외화송금과 관련한 내부통제 취약점이 있었다는 점이 확인됐다.

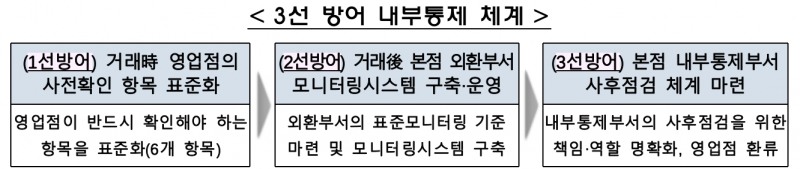

금감원과 은행권은 먼저 1선 방어체계로 은행 영업점이 수입대금 사전송금을 취급할 때 증빙서류를 통해 반드시 확인해야 하는 항목을 표준화하기로 했다. 의무 확인 항목은 거래상대방, 대응수입예정일, 거래금액 등이다.

금감원은 의무확인 항목을 법규나 지침상 반드시 확인해야 하는 부분으로 한정해 기업들의 외환거래 불편을 최소화했다. 또 은행들의 확인의무 이행 과정에서 기업들에 신고 대상 여부 등을 안내해 기업들이 과태료 등 불필요한 행정처분을 받지 않도록 예방할 수 있게 했다.

기존에도 은행이 고객의 수입대금 사전송금을 취급할 때 거래 사유와 금액을 입증하는 서류를 확인해야 했지만, 세부 항목이 정해져 있지 않아 은행‧담당자별 확인하는 내용이 다른 등 절차가 체계적으로 마련돼 있지 않았다.

이에 무역거래를 가장한 증빙서류에 중대한 형식상 하자가 있음에도 확인을 소홀히 한 사례가 발생하기도 했다.

비정상 패턴의 사전송금이 반복적으로 발생하고 있음에도 은행의 모니터링 기준 및 시스템 미비로 이상 외화송금 탐지에 실패했다는 지적에 따른 것이다.

금감원은 은행권은 은행권 공통의 표준모니터링 기준을 마련하고, 은행별 모니터링시스템을 구축해 이상 외화송금 거래 탐지 능력을 제고하기로 했다.

은행은 중소기업 및 소호(SOHO)의 사전송금을 통한 수입대금 지급 중 거액 및 누적거래를 대상으로 모니터링을 실시하게 된다. 또 모니터링 대상 검출 및 모니터링(패턴점검) 실시, 내부통제부서에 모니터링 결과 공유 등 수행을 위한 전산시스템을 구축해야 한다.

마지막 3선 방어체계로는 은행 본점 내부통제부서의 사후점검을 위한 책임과 역할을 명확히 하고, 영업점 환류 등 사후점검 체계를 마련한다.

현재 영업점에서 이상 외화송금이 반복적으로 발생하고 있음에도 사전송금 업무처리에 대한 사후점검‧피드백 등 내부통제는 미흡한 상황이다.

앞으로 은행은 자금세탁방지부를 통해 외환부서 모니터링 결과 발견된 의심업체에 대해 영업점에서 의심거래보고(STR)가 미이행된 경우 점검을 강화하고, 이상외화송금업체 거래유형을 의심거래보고 추출 룰(STR Rule)에 추가해야 한다.

준법감시부는 수입대금 사전송금 시 필수 확인 사항을 영업점 감사 항목에 반영한다. 검사부는 이상 외화송금업체 거래유형을 상시감사 대상 요건에 추가하고, 영업점 현장검사 시 사전송금 업무처리를 적절하게 했는지 항목을 신설한다.

영업추진부의 경우 영업점 KPI 평가, 포상 시 이상 외화송금 의심업체 포함 여부에 대한 외환부서의 점검 절차를 마련하고 해당 실적을 차감해야 한다.

은행들은 이달 중 지침 개정, 내규 반영 및 전산시스템 구축 등 준비를 거쳐 다음달부터 개선방안을 시행할 계획이다. 전산시스템 개발, 업무절차 마련 등 시간이 필요한 일부 과제는 올 3분기 중 준비가 완료되는 대로 단계적으로 시행할 예정이다.

금감원 관계자는 “이번 제도개선으로 사전송금 관련 은행권의 내부통제 기능이 체계적으로 작동함으로써 이상 외화송금을 보다 효과적으로 방지하는 한편, 기업들의 신고의무 위반을 예방할 수 있을 것으로 기대된다”고 말했다.

한아란 기자 aran@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![추진단 구성·300조 투입···장민영號 기업은행, 국민성장펀드 지원 '작심' [생산적 금융 척도 국책은행]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020720564900472dd55077bc221924192196.jpg&nmt=18)

![이환주號 국민은행 ‘캄보디아·인니ʼ 기업금융 공략 가속 [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100373304670dd55077bc211821821443.jpg&nmt=18)

![양종희號 KB금융, 소상공인 육성 방점…5년간 17조 쏜다 [2026 포용금융 대전환]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510034204479dd55077bc25812315153.jpg&nmt=18)

![이찬우號 농협금융, 순이익 증가에도 ROE 하락한 이유는 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021121530709452b4a7c6999c121131189150.jpg&nmt=18)

![김태한號 경남은행, 기업대출 확대에도 순익 5.6% 줄어든 까닭은 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021003530501774b4a7c6999c121131189150.jpg&nmt=18)

![정진완號 우리은행, CET1비율 위한 '극단적' 선택···소호대출 12% '감소' [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020918490601265b4a7c6999c121131189150.jpg&nmt=18)

![부산은행, 자산 리밸런싱에 ROE '선방'···김성주 행장 과제는 '비이자익·건전성' [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021002461602541b4a7c6999c121131189150.jpg&nmt=18)

![박상진 네이버페이 대표, 연간 결제액 86조 달성…스테이블코인 도입 '페달' [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025110801135107432dd55077bc212411124362.jpg&nmt=18)

![12개월 최고 연 4.95%, 제주은행 'MZ 플랜적금' [이주의 은행 적금금리-2월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260206123359080895e6e69892f222110224112.jpg&nmt=18)

![다날, 스테이블코인 결제·정산 IP 취득...디지털자산 주도권 강화 [PG사 돋보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021115563605693957e88cdd521123419592.jpg&nmt=18)

![정진완號 우리은행, CET1비율 위한 '극단적' 선택···소호대출 12% '감소' [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020918490601265b4a7c6999c121131189150.jpg&nmt=18)

![12개월 최고 연 3.25%…SC제일은행 'e-그린세이브예금' [이주의 은행 예금금리-2월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260206122609088985e6e69892f222110224112.jpg&nmt=18)