정부와 금융당국이 금융사 내부통제제도 개선 계획을 밝힌 데다 국회에도 관련 법안이 상당수 발의돼있는 만큼 발의돼 있는 만큼 실효성 있는 내부통제 기준 준수 방안 마련에 속도가 붙을지 주목된다.

작동 안하는 유명무실 시스템…내부 위원회 실효성 논란

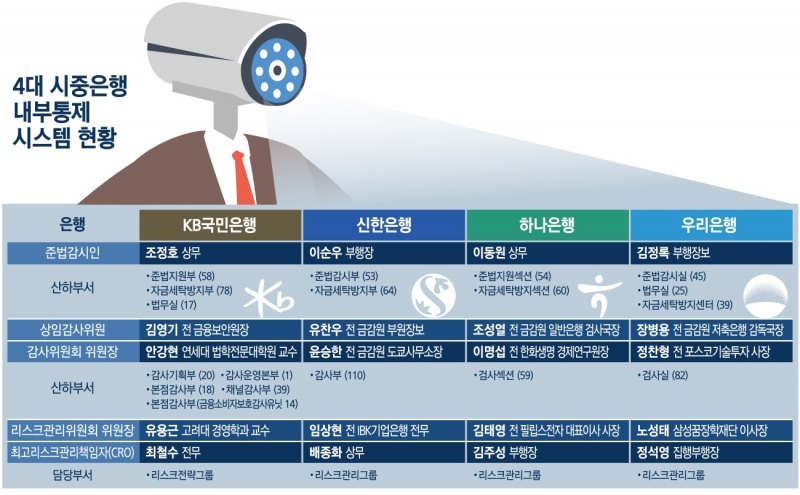

30일 4대 시중은행(KB국민·신한·하나·우리)의 경영공시에 따르면 이들 은행의 준법감시전담 조직 인력은 100~105명 수준이다. 국민은행은 준법감시인 산하 조직으로 준법지원부, 자금세탁방지부, 법무실을 두고 총 153명의 직원을 배치하고 있다.신한은행은 준법감시부와 자금세탁방지부, 하나은행은 준법지원섹션과 자금세탁방지섹션, 우리은행은 준법감시실과 법무실, 자금세탁방지센터에서 각각 준법감시인을 지원한다. 인력은 신한은행 117명, 하나은행 114명, 우리은행 109명 순으로 많았다.

은행법은 은행 지점에서 벌어질 수 있는 횡령·유용·배임·사기 등의 금융사고 예방과 재발방지를 위한 내부통제기준 마련과 지점의 업무 운영에 관한 자체적인 검사 실시 등을 규정하고 있다. 내부통제는 은행 자산과 자원을 지키기 위해 조직을 관리·감독하는 일련의 행위다.

이에 은행권은 준법감시조직을 통해 영업점에 대한 현장점검을 비롯해 사고예방 연수, 의심스러운 거래보고(STR), 고액현금거래보고(CTR) 등을 진행하고 있다.

은행들은 준법감시인을 1명씩 선임하고 산하 조직에서 준법감시인을 지원한다. ‘금융회사의 지배구조에 관한 법률(지배구조법)’에 따라 시중은행 등 금융기관은 준법감시인을 1명 이상 선임해야 한다.

4대 은행의 준법감시인은 국민은행 조정호 상무, 신한은행 이순우닫기

이순우기사 모아보기 부행장, 하나은행 이동원 상무, 우리은행 김정록 부행장보다. 준법감시인은 내부통제 기준의 준수 여부를 점검하고 위반을 발견했을 때 이를 조사해 감사위원회에 보고하는 일을 한다.

이순우기사 모아보기 부행장, 하나은행 이동원 상무, 우리은행 김정록 부행장보다. 준법감시인은 내부통제 기준의 준수 여부를 점검하고 위반을 발견했을 때 이를 조사해 감사위원회에 보고하는 일을 한다.국민은행 감사위원회 산하 부서는 감사기획부(20명), 감사운영본부(1명), 본점감사부(18)명으로 꾸려졌다. 신한은행은 감사부(110명), 하나은행은 검사섹션(59명), 우리은행은 검사실(82명)에서 감사위원회 운영 지원 업무를 나눠 맡고 있다.

감사위원회 내에는 상근 직원인 상임감사가 있다. 4대 은행 상임감사는 금감원 출신이 주를 이룬다. 국민은행 상임감사는 김영기닫기

김영기기사 모아보기 전 금융보안원장이다. 신한은행은 유찬우 전 금감원 부원장보, 하나은행은 조성열 전 금감원 일반은행 검사국장, 우리은행은 장병용 전 금감원 저축은행 감독국 국장이 각각 상임감사를 맡고 있다.

김영기기사 모아보기 전 금융보안원장이다. 신한은행은 유찬우 전 금감원 부원장보, 하나은행은 조성열 전 금감원 일반은행 검사국장, 우리은행은 장병용 전 금감원 저축은행 감독국 국장이 각각 상임감사를 맡고 있다. 은행들은 감사위원회와 별도로 이사회 안에 리스크(위험)관리위원회도 두고 있다.

이와 함께 최고리스크관리책임자(CRO)를 별도로 두고 리스크관리 조직을 운영한다. 리스크관리위원회는 전행 차원에서 리스크를 종합적으로 관리하고 통제하는 역할을 수행한다.

내부통제 기준 준수·임원 제재 내용 구체화 법안 탄력

은행권이 저마다 내부통제시스템을 운영하고 있지만 잇달아 횡령 사태가 발생하면서 사실상 제도가 무력화된 것 아니냐는 지적이 나오고 있다.정부와 국회는 금융회사 내부통제 강화 제도 개선 작업에 나섰다. 윤석열 대통령은 최근 발표한 110대 국정과제에 금융사 내부통제제도 개선 내용을 담았다.

금융권에 자율성을 부여하는 동시에 책임 경영을 확산시킨다는 취지다.

국회에는 금융사 내부통제를 강화하는 내용의 법안이 계류 중이다. 금융사 임직원의 내부통제·위험관리 기준 준수를 구체화하고, 위반시 임원 제재가 가능하도록 하는 내용이다.

금융위원회가 2020년 6월 발의한 금융사 지배구조법 개정안은 금융사 대표, 준법감시인, 위험관리책임자에게 내부통제 기준, 위험관리기준 준수 여부를 점검하도록 하고, 관리의무를 소홀히 해 소비자 피해를 유발할 때 금융위가 해당 임원들을 제재할 수 있는 근거를 마련했다.

현재 지배구조법 등은 임직원이 업무 과정에서 지켜야 할 내부통제 기준·절차 등을 금융사가 마련해 운영하도록 하고 있다. 금융사가 내부통제 의무에 소홀할 경우 과태료를 부과하거나 임원을 제재할 수 있도록 규정하고 있다.

하지만 금융사 임직원의 내부통제 의무 이행 범위에 대한 법리적 해석이 불분명해 금융당국을 상대로 행정소송을 제기하는 사례가 늘고 있다.

법원은 금융당국이 내부 통제기준 준수의무 위반으로 금융사 최고경영자(CEO)를 징계할 근거가 없다는 판결이 내놓기도 했다. 이에 내부통제 위반시 금융사 임원의 징계 근거를 확실히해 법적 불확실성을 줄이는 방안이 필요하다는 지적이 나왔다.

김한정 더불어민주당 의원이 2020년 7월 발의한 지배구조법안은 내부통제 기준 및 위험관리기준을 위반한 금융사에 과징금을 부과하고, 임원에 대해서도 제재할 수 있도록 했다.

강민국 국민의힘 의원이 발의한 법안도 내부통제 기준을 위반한 임원의 제재를 규정했다. 내부통제기준에 관한 업무를 명확히 하고 이를 이행하지 않은 임원에 대한 제재를 규정함으로써 내부통제 기준 이행 관리를 강화한다는 것이다.

한아란 기자 aran@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![추진단 구성·300조 투입···장민영號 기업은행, 국민성장펀드 지원 '작심' [생산적 금융 척도 국책은행]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020720564900472dd55077bc221924192196.jpg&nmt=18)

![이환주號 국민은행 ‘캄보디아·인니ʼ 기업금융 공략 가속 [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100373304670dd55077bc211821821443.jpg&nmt=18)

![양종희號 KB금융, 소상공인 육성 방점…5년간 17조 쏜다 [2026 포용금융 대전환]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510034204479dd55077bc25812315153.jpg&nmt=18)

![이찬우號 농협금융, 순이익 증가에도 ROE 하락한 이유는 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021121530709452b4a7c6999c121131189150.jpg&nmt=18)

![김태한號 경남은행, 기업대출 확대에도 순익 5.6% 줄어든 까닭은 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021003530501774b4a7c6999c121131189150.jpg&nmt=18)

![정진완號 우리은행, CET1비율 위한 '극단적' 선택···소호대출 12% '감소' [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020918490601265b4a7c6999c121131189150.jpg&nmt=18)

![부산은행, 자산 리밸런싱에 ROE '선방'···김성주 행장 과제는 '비이자익·건전성' [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021002461602541b4a7c6999c121131189150.jpg&nmt=18)

![박상진 네이버페이 대표, 연간 결제액 86조 달성…스테이블코인 도입 '페달' [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025110801135107432dd55077bc212411124362.jpg&nmt=18)

![12개월 최고 연 4.95%, 제주은행 'MZ 플랜적금' [이주의 은행 적금금리-2월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260206123359080895e6e69892f222110224112.jpg&nmt=18)

![다날, 스테이블코인 결제·정산 IP 취득...디지털자산 주도권 강화 [PG사 돋보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021115563605693957e88cdd521123419592.jpg&nmt=18)

![정진완號 우리은행, CET1비율 위한 '극단적' 선택···소호대출 12% '감소' [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020918490601265b4a7c6999c121131189150.jpg&nmt=18)

![12개월 최고 연 3.25%…SC제일은행 'e-그린세이브예금' [이주의 은행 예금금리-2월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260206122609088985e6e69892f222110224112.jpg&nmt=18)