은행, 보험이 수비라면, 증권은 공격 자세를 취하는 태세다. 퇴직연금 성격 상 초반에 경쟁력 있는 상품을 담은 포트폴리오가 수익률에서 승기를 잡는다면 선점 효과를 볼 수 있을 것으로 예상되는 만큼 치열한 경쟁이 불가피하다.

지켜라, 뺏어라…불 붙은 퇴직연금 적립금 다툼

4일 금융감독원 통합연금포털에 따르면, 은행, 보험, 증권을 포함한 전 금융권 퇴직연금 적립금은 2023년 1분기 말 기준 전체 338조3660억원 규모다. 340조원 규모 퇴직연금 시장에서 원리금보장형 상품 비중이 크고 디폴트옵션 미대상인 DB(확정급여형)의 비중이 189조34억원으로 아직 훨씬 크다.그러나 디폴트옵션 대상이 되는 DC(확정기여)형 퇴직연금이 85조1116억원, IRP(개인형퇴직연금)이 64조2510억원 규모로, 둘이 합하면 전체 적립금의 44%에 해당해 이제 적지 않은 규모다.

사업자들은 첫 발을 떼는 디폴트옵션 선점에 힘을 싣고 있다.

은행권은 디폴트옵션 제도 시행을 앞두고 증권사 등으로 고객 이탈을 막고 점유율을 높이는 데 중점을 두고 있다.

신한은행(은행장 정상혁닫기

정상혁기사 모아보기)은 퇴직연금 특화 서비스 ‘신한 연금케어’를 출시했다. 500개가 넘는 변수를 기반으로 AI 분석 및 예측을 통해 보다 정교한 포트폴리오를 제공한다.

정상혁기사 모아보기)은 퇴직연금 특화 서비스 ‘신한 연금케어’를 출시했다. 500개가 넘는 변수를 기반으로 AI 분석 및 예측을 통해 보다 정교한 포트폴리오를 제공한다.하나은행(은행장 이승열닫기

이승열기사 모아보기)은 GBI(목적기반투자) 기반 초(超)개인화 자산관리 서비스로 ‘AI 연금투자 솔루션’을 선보였다. 하나은행과 하나금융티아이의 사내 독립 기업인 하나금융융합기술원(CIC)의 협업으로 자체 개발한 AI 기술을 기반으로 했다.

이승열기사 모아보기)은 GBI(목적기반투자) 기반 초(超)개인화 자산관리 서비스로 ‘AI 연금투자 솔루션’을 선보였다. 하나은행과 하나금융티아이의 사내 독립 기업인 하나금융융합기술원(CIC)의 협업으로 자체 개발한 AI 기술을 기반으로 했다. 삼성생명(대표 전영묵닫기

전영묵기사 모아보기)은 ‘퇴직연금 자산관리센터’를 운영하고 있다. 올해 1월부터 DC/IRP 사업부장을 중심으로 6개 부서가 참여하는 16명 규모의 대규모 TF(태스크포스)를 운용하고 있다.

전영묵기사 모아보기)은 ‘퇴직연금 자산관리센터’를 운영하고 있다. 올해 1월부터 DC/IRP 사업부장을 중심으로 6개 부서가 참여하는 16명 규모의 대규모 TF(태스크포스)를 운용하고 있다. 증권업계는 은행, 보험 대비 상대적으로 실적배당형 상품 운용에서 전문성 있다는 점을 강조하고 있다.

삼성증권(대표 장석훈닫기

장석훈기사 모아보기)은 앞서 IRP 내 관리 수수료를 없앤 ‘다이렉트 IRP’를 국내 처음으로 선보인 바 있다. ‘삼성증권 3분 DC’를 업계 최초로 구축하기도 했다.

장석훈기사 모아보기)은 앞서 IRP 내 관리 수수료를 없앤 ‘다이렉트 IRP’를 국내 처음으로 선보인 바 있다. ‘삼성증권 3분 DC’를 업계 최초로 구축하기도 했다. 삼성증권은 업계 최초로 전국에 거점 연구센터를 신설했으며, 연금 전담 PB 40여명이 서비스를 제공하고 있다.

미래에셋증권(대표 최현만닫기

최현만기사 모아보기, 이만열)은 2022년 12월부터 일찍이 디폴트옵션 지정 시스템을 퇴직연금 사업자 중 가장 먼저 개시했다.

최현만기사 모아보기, 이만열)은 2022년 12월부터 일찍이 디폴트옵션 지정 시스템을 퇴직연금 사업자 중 가장 먼저 개시했다. 첫 공개된 디폴트옵션 성적표…“양질의 적격상품 중요”

퇴직연금 디폴트옵션 적립금과 수익률 공시는 사업자 간 성과 경쟁의 촉매가 될 것으로 점쳐지고 있다.최근 고용노동부는 디폴트옵션 상품의 적립금액, 수익률 등 주요 현황을 2023년 1분기 기준으로 첫 공시했다.

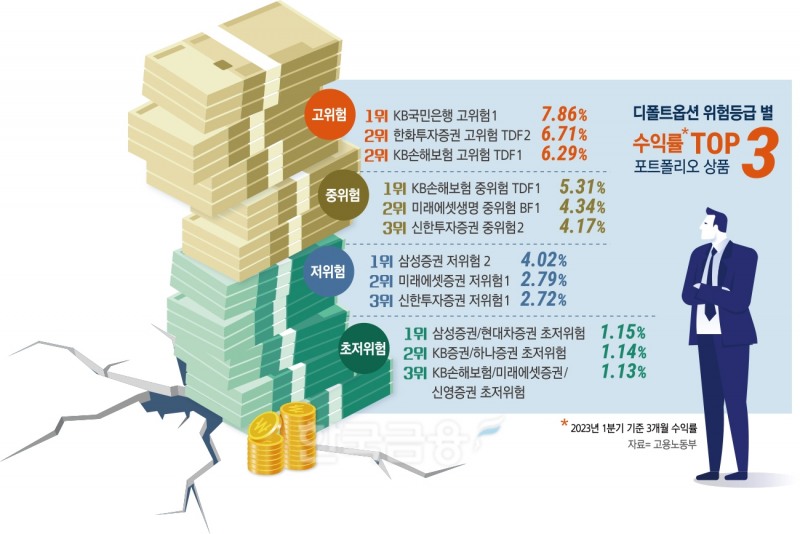

운용 중인 디폴트옵션 포트폴리오의 3개월 수익률 평균은 약 3.06%(연환산 기준 12.41%)로 집계됐다.

디폴트옵션 위험등급 별 수익률 최상위 포트폴리오를 보면, 초저위험의 경우 ‘삼성증권 디폴트옵션 초저위험 포트폴리오’, ‘현대차증권 디폴트옵션 초저위험 포트폴리오’가 공동으로 1.15%로 집계됐다.

저위험 부문에서는 ‘삼성증권 디폴트옵션 저위험 포트폴리오2’가 4.02% 수익률을 기록했다.

중위험 상품의 경우, ‘KB손해보험 디폴트옵션 중위험 TDF1’(5.31%)이 최상위였다.

고위험 상품은 ‘KB국민은행 디폴트옵션 고위험 포트폴리오1’(7.86%), ‘한화투자증권 디폴트옵션 고위험 TDF2’(6.71%), ‘KB손해보험 디폴트옵션 고위험 TDF1’(6.29%)로 나타났다.

향후 매 분기마다 디폴트옵션 상품의 주요 정보는 고용노동부 홈페이지와 금융감독원 통합연금포털을 통해 투명하게 공시된다.

정선은 기자 bravebambi@fntimes.com, 전하경 기자 ceciplus7@fntimes.com, 한아란 기자 aran@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![증권사 CEO 23인 “AI 거버넌스 전략적 접근…PB 고도화·내부통제 강화” [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030119224203089dd55077bc212411124362.jpg&nmt=18)

!["WM 명가 변신"…삼성증권, IB 강화 임무 인력 배치 [빅10 증권사 IB 人사이드 ⑦]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022200522503584dd55077bc221924192196.jpg&nmt=18)

![‘IB 명가' 재정비 시동…NH투자증권, 김형진·신재욱 카드 [빅10 증권사 IB 人사이드 (6)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603103406515dd55077bc221924192196.jpg&nmt=18)

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![법인 코인 투자 문 열릴까…가상자산 거래소, 법인시장 ‘정조준’ [가상자산 통신]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260306155144082390f4390e77d3912218642.jpg&nmt=18)

![법인 코인 투자 문 열릴까…가상자산 거래소, 법인시장 ‘정조준’ [가상자산 통신]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260306155144082390f4390e77d3912218642.jpg&nmt=18)

![기관 '한미반도체'·외인 '삼성전자우'·개인 '삼성전자' 1위 [주간 코스피 순매수- 2026년 3월3일~3월6일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030620350601060179ad439071182351135.jpg&nmt=18)

![기관 '테크윙'·외인 '고영'·개인 '에코프로' 1위 [주간 코스닥 순매수- 2026년 3월3일~3월6일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030620452906140179ad439071182351135.jpg&nmt=18)