이미지 확대보기

이미지 확대보기10일 금융투자업계에 따르면 빅히트는 지난 7일 한국거래소 유가증권시장본부의 상장예비심사를 통과했다. 거래소 상장예비심사는 회사가 상장하기에 적합한지 여부를 심사받는 과정이다.

빅히트의 예상 기업가치는 최소 2조원에서 최대 5조2000억원에 이를 것으로 분석된다.

만약 빅히트의 시가총액이 2조원을 넘어서면 이는 이미 증시에 상장한 국내 3대 연예기획사인 SM엔터테인먼트·JYP엔터테인먼트·YG엔터테인먼트의 시가총액을 합친 금액보다 커진다. 지난 5월 말 기준 JYP의 시가총액은 8110억원, SM엔터테인먼트는 6190억원, YG엔터테인먼트는 5515억원에 달한다. 이들의 시가총액을 더하면 1조9815억원이다.

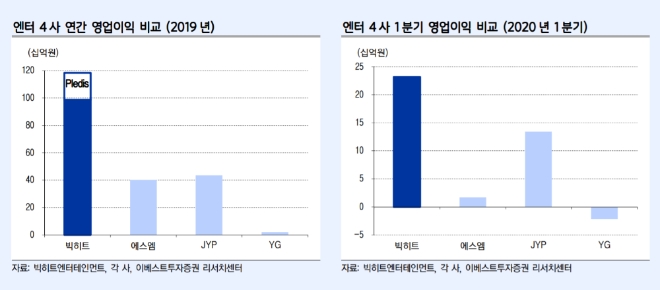

실적은 이미 ‘3대 기획사’를 뛰어넘은 상태이다. 실제로 빅히트는 지난해 연결기준 매출액 5872억원, 영업이익 987억원, 순이익 724억원을 올렸다. 3대 기획사인 JYP(435억원), SM(404억원), YG(20억원)의 영업이익을 모두 합친 금액(859억원)보다 많은 영업이익을 거뒀다.

이미지 확대보기

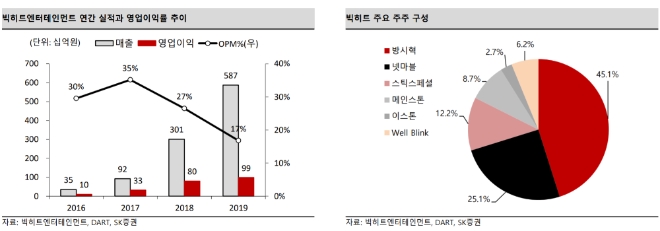

이미지 확대보기지난 2005년 2월 4일 설립된 빅히트는 오디오물 출판 및 원판 녹음업을 주요 사업으로 영위하고 있다. 빅히트는 방시혁 대표이사가 43.4%의 지분을 보유하고 있다. 일각에서는 빅히트가 상장할 경우 방 대표가 1조원 이상의 재산 가치를 평가받게 될 것으로 보고 있다.

하나금융투자는 빅히트의 예상 기업가치가 최소 3조9000억원에서 최대 5조2000억원에 이를 것으로 전망했다.

이기훈 하나금융투자 연구원은 “앨범 판매량 1, 2위 그룹 보유 및 북미 매출 비중(29%)이 가장 높은 빅히트의 주가수익비율(P/E) 멀티플은 최소 30배에서 최대 40배까지 적용될 수 있다”라며 “이에 따른 기업가치는 3조9000억~5조2000억원”이라고 예상했다.

이어 “지난 5월에는 세븐틴·뉴이스트의 소속사인 플레디스에 대한 최대주주 지위를 확보했다”라며 “실적 하향 변수가 없다면 플레디스 포함 빅히트의 내년 영업이익은 1800억원 내외로 추정한다”라고 말했다.

김현용 이베스트투자증권 연구원은 “빅히트 기업가치는 1000억원 전후의 영업이익이 유지 가능하다는 전제로 3조원 이상이 가능하다”라며 “코로나19 여파로 올해는 상당 폭의 감익이 불가피하지만, IPO에 나서는 시점으로부터 향후 1년간 예상 이익은 작년 수준에 다시 근접이 가능하다”라고 판단했다.

김 연구원은 또한 “빅히트는 종합 콘텐츠 기업으로 도약하고 있다”라며 “플랫폼, 공연제작,

지식재산권(IP) 라이선스 등 다변화된 매니지먼트 외 사업은 향후 빅히트의 지속 가능한 성장에 이바지함은 물론 빅히트를 종합 콘텐츠 기업으로 도약하는 발판을 마련할 것”이라고 분석했다.

빅히트라는 대형 기획사의 상장으로 엔터테인먼트 업계를 넘어 IPO 업계 전반에 훈풍을 불러일으킬 것이라는 전망도 나온다.

전영현닫기

전영현기사 모아보기 SK증권 연구원은 “과거 2017년 말 스튜디오드래곤의 IPO를 기점으로 드라마·콘텐츠 제작 시장에 대한 기대감이 높아지며, 동종업계에 속해있던 제이콘텐트리의 주가 수익률 또한 함께 우상향하는 모습을 보인 바 있다”라고 말했다.

전영현기사 모아보기 SK증권 연구원은 “과거 2017년 말 스튜디오드래곤의 IPO를 기점으로 드라마·콘텐츠 제작 시장에 대한 기대감이 높아지며, 동종업계에 속해있던 제이콘텐트리의 주가 수익률 또한 함께 우상향하는 모습을 보인 바 있다”라고 말했다.그러면서 “빅히트의 상장은 엔터테인먼트업의 전반적인 가치 재평가 요인으로 작용할 가능성이 크다”라며 “엔터테인먼트 기업의 글로벌 성장 가시성과 K-pop의 음악 산업 이상으로의 도약 가능성을 높이는 요소로서 업종 센티먼트에 긍정적으로 작용할 것”이라고 전망했다.

전 연구원은 또한 “하반기 IPO 시장은 빅히트와 카카오게임즈 상장에 관심이 집중되고 있다”라며 “9월 상장 예정인 카카오게임즈 외 시가총액 3~5 조원으로 평가되고 있는 빅히트로 인해 IPO 시장의 유동성 장세는 연말까지 이어질 것으로 예상한다”라고 덧붙였다.

이미지 확대보기

이미지 확대보기홍승빈 기자 hsbrobin@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

!["WM 명가 변신"…삼성증권, IB 강화 임무 인력 배치 [빅10 증권사 IB 人사이드 ⑦]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022200522503584dd55077bc221924192196.jpg&nmt=18)

![‘IB 명가' 재정비 시동…NH투자증권, 김형진·신재욱 카드 [빅10 증권사 IB 人사이드 (6)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603103406515dd55077bc221924192196.jpg&nmt=18)

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

!['국장 ETF' 힘으로 코스피 상승…삼성운용 질주 [ETF 통신]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026022608395305907179ad4390712813480118.jpg&nmt=18)