이미지 확대보기

이미지 확대보기보험사기로 인해 가장 큰 피해를 입고 있는 당사자들인 보험사들은 4차 산업혁명 시대에 발맞춰 ‘빅데이터’를 이용한 보험사기 적발에 나서고 있다.

새 시스템은 과학적 정보 축적을 통한 업무 효율을 증대하고 보험사기 적발 데이터 기반의 보상업무 프로세스 혁신에 중점을 뒀다. 특히 장기보상 난이도별 배당시스템은 위험 유형 185개를 분석, 측정해 보상담당자의 능력수준에 따라 사고 건을 배당함으로 고객에게 빠르고 정확하게 보상서비스를 제공한다.

DB손보 관계자는 “사고접수에서 보상종결까지 전 영역을 통합 관리해 손해율을 안정적으로 관리하고 거래처, 모집인, 직원 등의 이상 정보를 예측할 수 있어 보험사고 관계자들의 도덕적 해이를 과학적으로 관리할 수 있게 됐다”고 설명했다.

이처럼 IFDS는 축적된 보험계약과 사고 및 보험금 지급정보 등의 정보를 바탕으로 보험사기 위험도 점수를 실시간으로 산출하는 방식으로 운영된다. 접수된 사고가 일정기준 이상으로 점수가 산출된 경우, 의심 건으로 추정해 보험사기 조사에 착수하게 되는 식이다. 이미 삼성화재와 현대해상 등 대부분의 주요 보험사들이 해당 시스템을 도입해 보험사기 적발에 나서고 있다.

이미지 확대보기

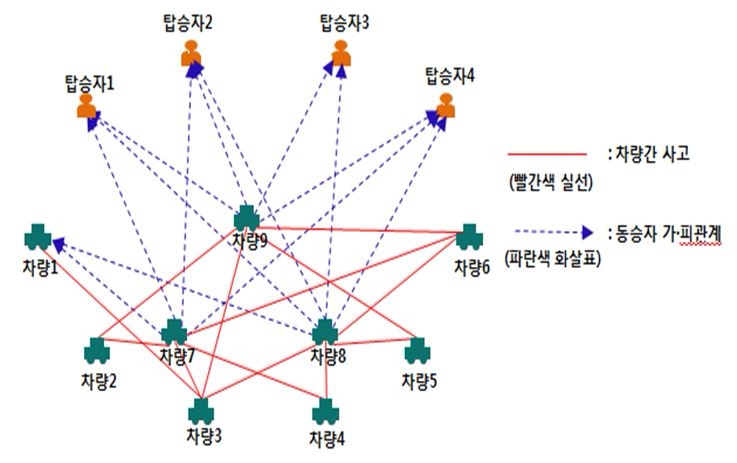

이미지 확대보기금융당국 역시 빅데이터를 활용한 보험사기 적발을 도입하고 있다. 금융감독원은 사회관계망분석(SNA) 기법을 통해 보험사기를 적발하고 있다. SNA 기법이란 보험금 지급 데이터에서 운전자 등 자동차 사고의 관련자 간에 관계패턴을 분석해 공모형 보험사기에 해당하는 혐의조직을 도출해내는 방식을 일컫는다.

금감원 보험사기대응단 관계자는 "보험사기 인지시스템의 적발기능을 업그레이드해 지인 간 공모, 정비업체, 차주 등과 공모한 조직형·지능형 보험사기에 대한 조사 및 적발 활동을 강화할 예정"이라고 전했다.

장호성 기자 hs6776@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![성대규 동양생명 대표, 전속채널 강화·손해율 관리 체계화 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721212503678dd55077bc221924192196.jpg&nmt=18)

![곽희필 ABL생명 대표, 전속설계사 확대 페달…‘TOP 4ʼ 도약 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100454203111dd55077bc211821821443.jpg&nmt=18)

![김재식 미래에셋생명 부회장, GA채널 강화·AI전환 가속 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510070203487dd55077bc25812315153.jpg&nmt=18)

![천상영 신한라이프 대표, CSM 제고·AI 전사적 확대 [미리보는 2026 보험사]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801571002829dd55077bc25812315214.jpg&nmt=18)

![[주간 보험 이슈] 법인세·손해율 영향에 신한라이프·KB손보·KB라이프 순익 주춤…투자손익으로 방어 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260208165558029338a55064dd1175209766.jpg&nmt=18)

![[주간 보험 이슈] 예별손보 예비입찰자 한투·하나금융·JC플라워…완주 가능성은 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260201205414020408a55064dd1106248197152.jpg&nmt=18)

![[주간 보험 이슈] 예별손보 예비입찰에 2곳 이상 참여…예보 지원 여부가 매각 가늠좌 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20250904161637023789efc5ce4ae12116082156.jpg&nmt=18)

![[주간 보험 이슈] GA 판매수수료 구체적 개편안 착수…GA업계 "올해부터 사실상 총량제 시행, 실적 하락" 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025013116192302732dd55077bc212411124362.jpg&nmt=18)

![이은호 롯데손보 대표, 투자영업 개선으로 K-ICS비율 개선…보험손익은 부진 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260213144914040499efc5ce4ae6198155212.jpg&nmt=18)

![김중현 메리츠화재 대표, 수익성 중심 전략 신계약 CSM 15% 성장 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260211182104035009efc5ce4ae12116082156.jpg&nmt=18)

![학계 출신 우세 속 최초 내부 연구원장 연임까지…정치권 입김·관치 논란도 [보험연구원 차기 리더는]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260210212116005228a55064dd12101238196.jpg&nmt=18)

![5일 설날 황금 연휴 귀성 차량 증가에…삼성화재·DB손보, 차량 점검 서비스 제공 [보험사 돋보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260210141559024459efc5ce4ae11823574193.jpg&nmt=18)