이미지 확대보기

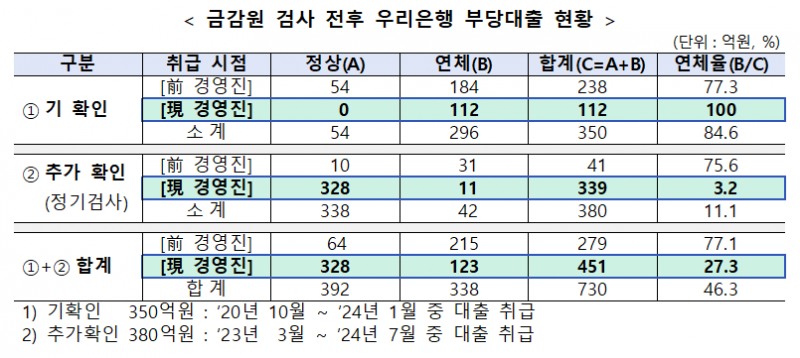

이미지 확대보기 손태승기사 모아보기 전(前) 회장 관련 부당대출 규모가 기존 확인된 금액의 두 배가 넘는 730억 원에 달하는 것으로 드러났다.

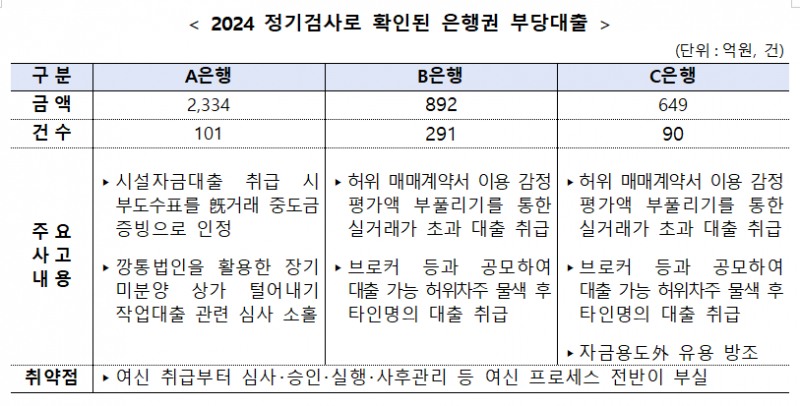

손태승기사 모아보기 전(前) 회장 관련 부당대출 규모가 기존 확인된 금액의 두 배가 넘는 730억 원에 달하는 것으로 드러났다.우리금융뿐만 아니라 함께 검사를 받은 국민은행, 농협은행에서도 여러 형태의 부당대출이 발생한 사실이 밝혀졌다.

이미지 확대보기

이미지 확대보기이는 금감원의 2024년 지주·은행 정기검사를 통해 적발된 것으로, 이번 검사에서 확인된 세 은행의 전체 부당대출 규모가 3,875억 원임을 고려하면 압도적인 수준이다.

이 중 손태승 전(前) 회장 관련 부당대출 규모는 당초 드러났던 350억 원의 두 배 이상인 730억 원이었다.

금감원 측은 "기존에 확인된 350억원 이외에 다수 임직원이 관여된 부당대출 380억원을 추가 적발했다"고 설명했다.

이미지 확대보기

이미지 확대보기기존에 적발됐던 350억원 중 84.6%가 부실화된 점을 고려하면 현 경영진 취임 이후 정상으로 분류된 328억원의 대출도 향후 부실화 가능성이 크다는 것이 금감원의 지적이다.

시설자금대출을 취급하면서 부도수표를 기존 거래 중도금 증빙으로 인정하기도 했고, 계약서 등 고객 제출 서류 진위 확인도 제대로 하지 않았으며, 자기 자금·상환능력 심사 역시 적절하게 이루어지지 않았다.

이미지 확대보기

이미지 확대보기실제로 정기검사 과정에서 밝혀진 내용으로는 전임 회장 친인척 관련 여신을 주도적으로 취급한 지역본부장이 특정 지점을 통해 전임 회장 친인척과 관련된 법인에 총 42억 7,000만 원 규모의 여신 6건을 취급하며 자금용도・상환능력 평가를 소홀히 하는 등 내규를 다수 위반한 사례가 있었다.

특히 장기공실 상가 인수를 위한 잔금대출을 진행하면서 매매대금 증빙을 확인하지 않아 은행의 부실을 키웠다. 해당 본부장은 퇴직 후 전임 회장 친인척과 관련된 차주회사에 재취업한 사실도 확인됐다.

금감원은 상급자의 부당한 지시에도 순응하는 조직 문화로 인해 여신 등 주요 업무영역에서 내부통제가 작동하지 않았고, 오히려 내부통제를 비용적 요소로만 인식한 것을 사태의 원인으로 보고 있다.

고위임직원 부당대출 규모 1600억···맹목적 성과주의 폐해

손 전 회장 관련 부당대출 외에 1,604억 원에 달하는 부당대출에 대한 내용도 금감원 검사 결과 밝혀졌다.주요 원인은 고위임직원의 부당대출이었는데, 전현직 고위 임직원 27명(본부장 3명, 지점장 24명)이 단기성과 등을 위해 대출심사와 사후관리를 소홀히 한 것이 문제가 됐다.

고급 레지던스 취득 등 사업목적과 무관한 기업대출을 승인하거나, 투자자 날인이 없는 투자계약서 등 서류에 대한 진위를 확인하지 않는 등 기본적인 행원 윤리가 지켜지지 않았다.

작업대출에 이용된 법인 대표가 대출 후 잠적하고, 법인이 폐업했는데도 부동산업자 등 제3자의 이자대납을 묵인하며 정상대출로 분류하는 심각한 은폐 사례도 있었다.

이로 인해 전체 부당대출 중 부실화된 금액은 76.6%, 1,229억 원이었다.

지인을 알선해 부당대출을 유도하고 그 대가로 수 천만 원을 수수한 사례도 있었다.

여신지원그룹 부행장은 같은 교회 교인으로 알려진 대출 브로커를 함께 근무한 이력이 있는 지점장에게 소개했고, 해당 지점장은 브로커를 통해 총 17억 8,000만 원 규모의 여신 3건을 취급하는 과정에서 상환능력・소요자금 심사 등을 소홀히 하는 부당대출을 저질렀다.

대출 후 해당 지점장은 브로커로부터 아내의 계좌로 3,800만 원을 수수했다.

타 은행도 마찬가지···확인의무·사후관리 낙제점

규모는 우리금융보다 적지만 타 은행들에서도 심각한 윤리 위반 행위가 벌어졌다.금감원은 검사 결과 발표에서 부당대출을 저지를 은행명을 구체적으로 밝히지 않았지만, 검사 대상이었던 KB금융과 NH농협금융에서는 이미 지난해 100억 원 대의 배임·부당대출 관련 사고가 드러났다.

이번 검사에서는 공장하게 대출 심사를 진행한 동료 행원을 압박해 부당대출을 승인하도록 만들고, 허위 매매계약서와 허위 차주를 통해 약 900억 원의 부당대출을 진행해 금품과 향응을 받는 등 내부 규범을 무시하는 비윤리적 행태가 밝혀졌다.

지점장・팀장이 브로커・차주와 공모해 허위 매매계약서를 근거로 감정평가액을 부풀리거나, 여신한도・전결기준 회피를 위해 복수의 허위차주 명의로 분할해 승인을 받는 등의 방법으로 부당대출 649억원을 취급하는 경우도 있었다.

이들은 부당대출의 대가로 차주 등으로부터 1억3 ,000만 원 상당의 금품을 받았다.

대출 취급 시 징구한 임대차계약서가 허위로 의심되는 정황이 있었는데도 추가 확인절차 없이 시설자금대출을 취급하고 심지어는 여신서류를 직접 위·변조하는 방법으로 가계대출을 부당하게 취급한 사례도 밝혀졌다.

금감원, 금융사 내부통제 실태 점검 강화하기로

금감원은 거액 부당대출 관련 범죄 혐의를 수사당국에 통보하고, 앞으로 책무구조도 실태 점검 등을 통해 내부통제 관리의무를 위반한 임직원에 대해 엄격하게 책임을 물을 방침이다.금감원 관계자는 "은행권이 그동안 추진해 온 내부통제 혁신방안을 철저히 살펴보고, 확인된 미흡사항에 대해서는 빠르게 개선하도록 지도하겠다"고 강조했다.

이에 더해 여신 등 영업행위 관련 업무・전산 프로세스를 점검해 금융사고 예방 장치를 고도화하고, 금융사고 발생시 신속하고 단호하게 대응할 계획이다.

김성훈 한국금융신문 기자 voicer@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![우리금융 前회장 부당대출 '730억'···은행 내부통제 구멍 심각[금감원 지주·은행 검사 결과]](https://cfnimage.commutil.kr/phpwas/restmb_allidxmake.php?pp=002&idx=3&simg=2025020415515304377b4a7c6999c11593170100.jpg&nmt=18)

![리딩뱅크 승부처 기업금융…이환주 vs 정상혁, 정면승부 [KB·신한 맞수 대결]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603191602818dd55077bc221924192196.jpg&nmt=18)

![추진단 구성·300조 투입···장민영號 기업은행, 국민성장펀드 지원 '작심' [생산적 금융 척도 국책은행]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020720564900472dd55077bc221924192196.jpg&nmt=18)

![이환주號 국민은행 ‘캄보디아·인니ʼ 기업금융 공략 가속 [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100373304670dd55077bc211821821443.jpg&nmt=18)

![[DQN] 황병우號 iM금융, 외인 주식보유율 ‘최고’...BNK·JB TSR 40% 조기달성 [금융사 2025 리그테이블]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011913504200298b4a7c6999c121131189150.jpg&nmt=18)

![[DQN] NIM '개선' 하나은행, '사수' 우리은행···어떻게 다를까 [금융사 2025 리그테이블]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021919405809779b4a7c6999c121131189150.jpg&nmt=18)

![압도적 ‘양종희' vs 성장의 ‘진옥동' 밸류업 금융 선두 다툼 [KB·신한 맞수 대결]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603032808988dd55077bc221924192196.jpg&nmt=18)

![[DQN] BNK금융, 비이자 성장 돋보였지만 지속성 고민…JB, 충당금에 ‘발목’](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026011913504200298b4a7c6999c121131189150.jpg&nmt=18)

![[DQN] NIM '개선' 하나은행, '사수' 우리은행···어떻게 다를까 [금융사 2025 리그테이블]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021919405809779b4a7c6999c121131189150.jpg&nmt=18)

![12개월 최고 연 3.25%…SC제일은행 'e-그린세이브예금' [이주의 은행 예금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260213084839016295e6e69892f222110224112.jpg&nmt=18)

![정진완號 우리은행, CET1비율 위한 '극단적' 선택···소호대출 12% '감소' [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020918490601265b4a7c6999c121131189150.jpg&nmt=18)