이미지 확대보기

이미지 확대보기2일 투자은행(IB) 업계에따르면 고려아연은 이날 1조원 규모 사모 회사채를 발행한다. 고려아연이 국내 시장에서 회사채 발행을 통해 자금을 조달한 것은 지난 2001년이 마지막이다. 이후 지난 2010년 달러화 표시 채권을 발행(400만 달러)했다.

서울중앙지법 민사합의50부(부장판사김상훈)는 이날 영풍이 최윤범닫기

최윤범기사 모아보기 고려아연 회장 등을 상대로 낸 자기주식 취득금리 가처분 신청을 기각했다.

최윤범기사 모아보기 고려아연 회장 등을 상대로 낸 자기주식 취득금리 가처분 신청을 기각했다.앞서 영풍과 사모펀드인 M기사 전송BK파트너스는 고려아연 경영권 확보 목적으로 공개매수의사를 밝혔다. 이 과정에서 고려아연이 자사주를 취득하지 못하도록 하기 위해 자사주 취득금지 가처분신청을 낸 것이다.

자본시장법 제140조는 공개매수자와 그 특별관계자가 공개매수 기간에 공개매수대상 기업 주식을 공개매수 외 방식으로 매수할 수 없다고 규정한다. 고려아연이 영풍의 특별관계자라는주장이다.

그러나 재판부는 고려아연이 영풍의 특별관계자에 해당된다고 볼 수 없다는 입장을 밝혔다. 게다가 고려아연이 자사주를 매입하는 것도 위법하다고 볼 수 없다고 덧붙였다.

고려아연은 사모채 1조원 외에도 앞서 기업어음(CP) 등을 발행해 4000억원을 선제적으로 조달했다.

대규모 조달에서 신용등급 이상 無

고려아연이 조달한 자금은 만기가 1년이 넘지 않는다. CP는 6개월, 사모채는만기가 1년이다. 규모 측면에서 보면 사실상 초단기 자금이다.

현재 고려아연 신용등급은 ‘AA+, 안정적’이다. 최고등급인 AAA보다 한 단계 낮지만 일반 기업이 받을 수 있는사실상 최고등급 수준으로 재무안정성과 현금흐름 등에서는 타의 추종을 불허한다는 뜻이다.

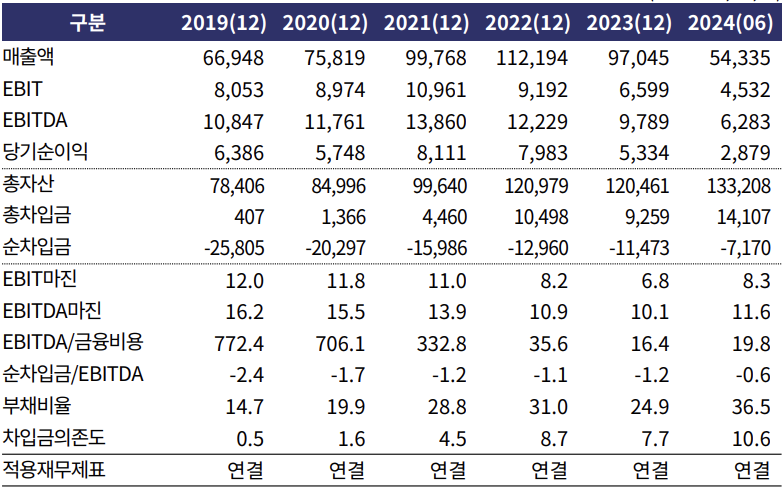

신용평가사들이 제시하는 신용등급 하향 요인은 한국기업평가가 상각전영업이익(EBITDA) 대비 순차입금이 0.5배 상회, 나이스신용평가는 0배 상회를 각각 제시하고 있다.

올해 상반기 말 기준 고려아연의 순차입금은 -7170억원이다. 이번 차입규모를 고려하면 단순계산으로 순차입금이 7000억원이 된다. 최근 5년 평균 고려아연의 EBITDA는 1조원을 상회한다. 단기적으로는 신용등급 하향 트리거를 위협하는 수준이지만현금흐름이 지속적으로 발생하는 것을 고려하면 신용도에 미치는 부정적 영향은 미미한 수준이다.

투자은행(IB) 관계자는 “고려아연이사모 방식으로 조달한 1조원을 어디에 쓸지는 모르지만 정황상 자사주매입 후 소각에 쓸 것으로 생각된다”며 “영풍과 MBK 측이재무안정성 문제를 제기했던 만큼 자금조달 규모를 신용도가 훼손되지 않은 선에서 결정한 것 같다”고 말했다.

이성규 한국금융신문 기자 lsk0603@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![‘출퇴근 투자 선봉장’ 김학수 넥스트레이드 대표, ‘메기’ 넘어 ‘2.0’ [금투업계 CEO열전 (42)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025121408290708155dd55077bc25812315162.jpg&nmt=18)

![한투·미래 IMA 상품 초읽기…증권사표 ‘원금보장+실적배당’ [신호탄 쏘는 IMA (상)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025120708404501609dd55077bc221924192119.jpg&nmt=18)

![증권사, 증시 호황에 수탁수수료 수익 '쑥'…채권 손익은 '뚝' [금융사 2025 3분기 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025120408475508529179ad43907222110701.jpg&nmt=18)

![이정환 미래에셋자산운용 ETF운용부문 상무 “연금 장기투자 ETF 우선…복리효과 극대화” [운용사 ETF 열전 ⑧·끝]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025113020420304604179ad439071182356114.jpg&nmt=18)

![[인터뷰] AI 에이전트 깃발 '2.0' 선언한 김영빈 파운트 대표 "모든 고객 옆 현명한 'AI PB' 선도"](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025121908411309056179ad43907222110701.jpg&nmt=18)

![금투협회장 선거 D-DAY…서유석·이현승·황성엽 3파전 [7대 금투협회장 선거]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025121723093509740179ad439072211389183.jpg&nmt=18)

![새 금투협회장에 황성엽 신영증권 대표…"K-자본시장 큰 그림 그릴 것"(종합) [7대 금투협회장 선거]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025121817134700760179ad43907222110701.jpg&nmt=18)

![[현장스케치] 투표장 가는 길 인사하는 3인 후보…소견 발표도 치열 [7대 금투협회장 선거]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20251218160512095020f4390e77d222110701.jpg&nmt=18)