이미지 확대보기

이미지 확대보기 최희문기사 모아보기)이 선박 건조업체 ‘현대중공업’(대표 한영석‧이상균)을 최선호주로 꼽았다. 목표주가는 16만원으로 잡았다. 올해 3분기부터 조선 업체들이 적자 탈피를 시작해 갈수록 성장할 것이란 관측이다.

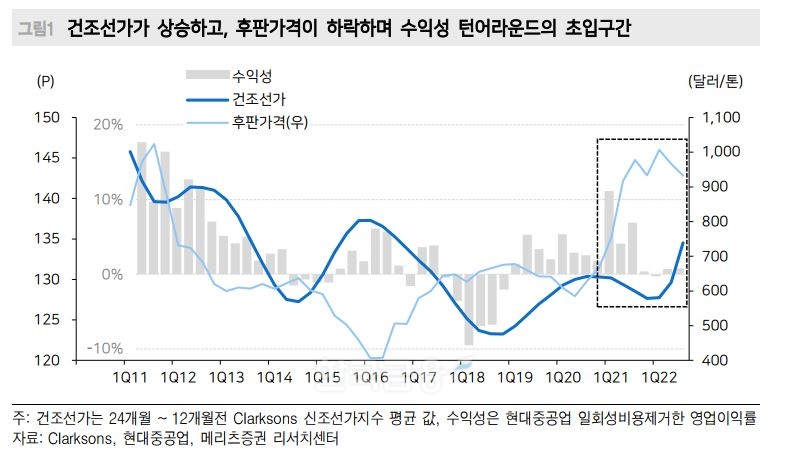

최희문기사 모아보기)이 선박 건조업체 ‘현대중공업’(대표 한영석‧이상균)을 최선호주로 꼽았다. 목표주가는 16만원으로 잡았다. 올해 3분기부터 조선 업체들이 적자 탈피를 시작해 갈수록 성장할 것이란 관측이다.배기연 메리츠증권 운송‧조선‧기계 관련 투자분석가(Analyst)는 지난 10일 조선 관련 보고서를 내고 조선업의 현 상황을 ‘진격을 알리는 첫 화살’이라 표현했다.

그러면서 “3분기 영업이익률 기준으로 메리츠증권의 커버리지(Coverage‧분석)인 현대중공업 +1.4%, 대우조선해양(대표 박두선) +2.3%, 현대미포조선(대표 신현대) +4.0%를 예상한다”고 덧붙였다.

이미지 확대보기

이미지 확대보기보고서에 따르면, 향후 1~2년간 발주가 예상되는 유조선(초대형 유조선 환산) 78척 중 국내 조선소 수주 규모는 최대 61척으로 추정된다. 중국 조선소들의 2025~2026년 잔여 건조 슬롯(자리)이 컨테이너선 단일 선종의 연평균 발주량과 유사한 수준만큼 남은 상황이기에 국내 조선소 시장 수주는 지속될 개연성이 있다는 설명이다.

또한 시장에선 지난해 급증했던 컨테이너선과 벌크선 발주에 대한 기저효과(기준 시점의 위치에 따라 경제 지표가 실제 상태보다 위축되거나 부풀려진 현상)를 걱정하지만, 계약가격을 낮출 이유는 없다는 분석도 더해졌다.

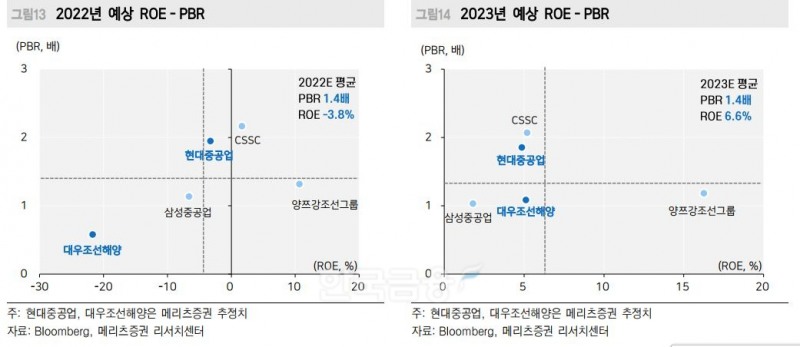

이에 배기연 투자분석가는 현대중공업에 대해 적정 주가 16만원으로, 조선업 내 최선호주(Top-Pick)라고 꼽았다.

그는 “현대중공업은 2023~2024년 자기자본이익률(ROE·Return On Equity)은 4.9~10.3%로 지속 성장한다”며 “시장 금리 인상에 따른 자기자본비용(COE·Cost Of Equity) 부담을 펀더멘털(Fundamental·기초자산)로 상쇄하고 있다”고 전했다. 오는 2024년 적정 멀티플(Multiple·배수)은 2.21배로 제시했다.

이미지 확대보기

이미지 확대보기현대중공업은 12일 오전 10시 13분 기준으로 유가증권시장(코스피)에서 전 거래일 대비 2.58%(3000원) 오른 11만9500원에 거래되고 있다.

관심 종목으론 대우조선해양과 현대미포조선을 언급했다. 배 투자분석가는 “대우조선해양은 유상증자를 통한 2조원 수혈 계획으로 업사이클(Up-cycle·주가 반등) 초반 조선 업체의 적정 유동성 우려를 완전히 불식시켰다”며 적정 주가는 2만8000원이라고 했다. 수출입은행(행장 윤희성)이 보유한 영구채 2조3300억원의 상환·유지 여부는 주가 모멘텀(Momentum·성장 동력)으로 작용할 개연성이 있다고 봤다.

현대미포조선에 관해선 “조선 업사이클의 척후병(첩보 수집 병사) 역할을 착실히 수행 중”이라고 평가하며 적정주가를 12만5000원으로 상향 조정했다. 그는 “올해 3분기 만에 지난해 연간 컨테이너선 수주 분 39척을 달성한 현대미포조선은 향후 1~2년간 정유 운반선(PC·Product Carrier) 발주를 기대한다”며 “고객인 선사의 운임은 지난해 저점 대비 1337% 폭등하면서 발주 기대감을 고취한다”고 말했다.

대우조선해양은 이날 오전 10시 13분 기준으로 코스피에서 전 거래일보다 1.55%(300원) 떨어진 1만9050원, 같은 시각 현대미포조선은 등락 없이 10만5500원에 거래되는 중이다.

임지윤 기자 dlawldbs20@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![미래·NH·신한증권, AI 에이전트 성큼 ‘WM 초개인화' [금융AI 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026010400255506353dd55077bc2118218214118.jpg&nmt=18)

![[DQN] 증권사 NCR(순자본비율) '착시'…대형 '공룡자본' vs 중소형 '돌다리 위험'](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025122808150006055dd55077bc2118218214118.jpg&nmt=18)

![‘출퇴근 투자 선봉장’ 김학수 넥스트레이드 대표, ‘메기’ 넘어 ‘2.0’ [금투업계 CEO열전 (42)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025121408290708155dd55077bc25812315162.jpg&nmt=18)

!['브로커리지의 힘' 대형 증권사 연간 실적 '맑음' 예상…兆단위 순익 추가 가시권 [금융사 2025 실적 전망]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026010714343203193179ad43907222110701.jpg&nmt=18)