이미지 확대보기

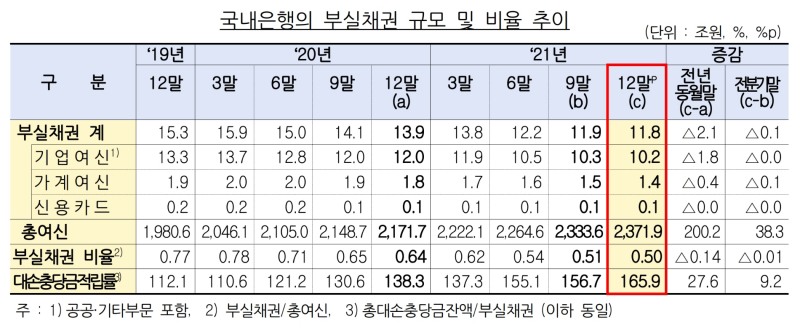

이미지 확대보기22일 금융감독원에 따르면 지난해말 기준 국내은행의 부실채권비율은 0.50%로 전년말 0.64% 대비 0.14%p 하락했으며, 전분기말 대비로는 0.01%p 하락했다. 대손충당금적립률은 165.9%로 전년말 138.3% 대비 27.6%p 상승했으며, 전분기말 대비 9.2%p 상승했다.

또한 부실채권에 포함되지는 않으나 정상채권 대비 신용위험이 높은 요주의여신까지 합한 요주의이하여신 대비 대손충당금·대손준비금 합산 적립률도 97.7% 에서 112.4%로 14.7%p 상승했다.

지난해 신규 발생 부실채권은 10조8000억원으로 전년 12조5000억원 대비 1조7000억원 감소했다. 기업여신 신규부실은 8조3000억원으로 1조원 감소했으며, 가계여신 신규부실은 2조1000억원으로 7000억원 감소했다. 지난해 부실채권 정리규모는 12조9000억원으로 전년 대비 1조1000억원 감소했다.

지난해 기업여신 부실채권비율은 0.71%로 전년말 대비 0.21%p 하락하고, 전분기말 대비 0.02%p 하락했다. 대기업여신은 0.99%로 전년말 대비 0.25%p 하락했으며, 중소기업여신은 0.57%로 0.19%p 하락했다. 개인사업자여신은 0.20%를 기록하며 전년말 대비 0.07%p 하락했다.

가계여신 부실채권비율은 0.16%를 기록해 전년말 대비 0.05%p 하락했으며, 전분기말 대비 0.01%p 하락했다. 주택담보대출은 0.11%로 전년말 대비 0.04%p 하락했으며, 기타 신용대출은 0.26%로 0.07%p 하락했다. 또한 신용카드채권 부실채권비율은 0.77%를 기록해 전년말 대비 0.20%p 하락했다.

지난해 은행의 자산건전성 관련 지표는 전년대비 개선되면서 양호한 수준을 유지했다. 은행의 부실채권 대비 대손충당금적립률은 전년말 대비 큰 폭으로 상승했으며, 부실채권 대비 대손충당금·대손준비금 합산 적립률과 요주의이하여신 대비 대손충당금·대손준비금 적립률도 전년말 대비 상승했다.

금감원은 은행이 대내외 경제 충격에도 건전성을 유지하면서 본연의 기능을 충실히 수행할 수 있도록 손실흡수능력 확충을 지속적으로 유도할 예정이다. 은행이 전례없는 팬데믹 상황에서 잠재되어 있는 신용위험을 충실히 평가하고 이를 바탕으로 충분한 대손충당금을 적립하도록 지도하겠다는 방침이다.

김경찬 기자 kkch@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![[DQN] '비은행' 지각변동…임종룡號 우리금융 '약진' [금융사 2025 리그테이블]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022201050403250dd55077bc221924192196.jpg&nmt=18)

![리딩뱅크 승부처 기업금융…이환주 vs 정상혁, 정면승부 [KB·신한 맞수 대결]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603191602818dd55077bc221924192196.jpg&nmt=18)

![추진단 구성·300조 투입···장민영號 기업은행, 국민성장펀드 지원 '작심' [생산적 금융 척도 국책은행]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020720564900472dd55077bc221924192196.jpg&nmt=18)

![[DQN] 진옥동號 신한금융 AT1 규모, 4대 지주 '최대'···RWA 효율화 '과제' [Capital Quality Review]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030504042100161b4a7c6999c121131189150.jpg&nmt=18)

![외국인, 급락장에도 금융주 '신뢰'···우리금융 114만주 이상 '순매수' [금융지주 밸류업 점검]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030319193107019b4a7c6999c121131189150.jpg&nmt=18)

![[DQN] 양종희號 KB금융, 자본의 질 '모범적'···지속 개선 관건은 'RoRWA' [Capital Quality Review]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030301181702195b4a7c6999c121131189150.jpg&nmt=18)

![이억원號 금융위,금융AX 전폭 지원…정책·규제 합리화 [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030119140208731dd55077bc212411124362.jpg&nmt=18)

![네카토 등 PG사 정산자금 60% 외부관리 시행…티메프 사태 후속 규제 가동 [전자금융거래법 초읽기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030516560207487957e88cdd521121221285.jpg&nmt=18)

![12개월 최고 연 3.25%…SC제일은행 'e-그린세이브예금' [이주의 은행 예금금리-3월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260227154513027485e6e69892f121162196143.jpg&nmt=18)

![KG모빌리언스, 사명 'KG파이낸셜' 변경…선정산 서비스·스테이블 코인 사업 추진 [KG모빌리언스 2026 CEO Investor Day]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026022515451804416957e88cdd52185510597.jpg&nmt=18)

![이환주號 국민은행, SK쉴더스 리파이낸싱 등 CIB 선도...생산적 금융 '가속도' [인수금융 新 풍향계]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021604305006368b4a7c6999c121131189150.jpg&nmt=18)