조용병기사 모아보기 신한금융지주 회장이 내실경영에 승부를 걸고 나설 전망이다. 신한금융의 지난해 보통주자본(CET1)비율은 전년보다 소폭 상승했지만 내부 관리 목표로 세운 12% 달성에는 실패했다. 비은행 계열사 인수합병(M&A)으로 몸집을 키운 데다 원화대출량도 크게 늘었기 때문이다. 올해는 금융당국 중징계 여파로 추가 M&A는 제한될 것으로 예상되는 가운데 내실경영에 힘쓸 수 있는 분위기가 조성됐다는 평가다.

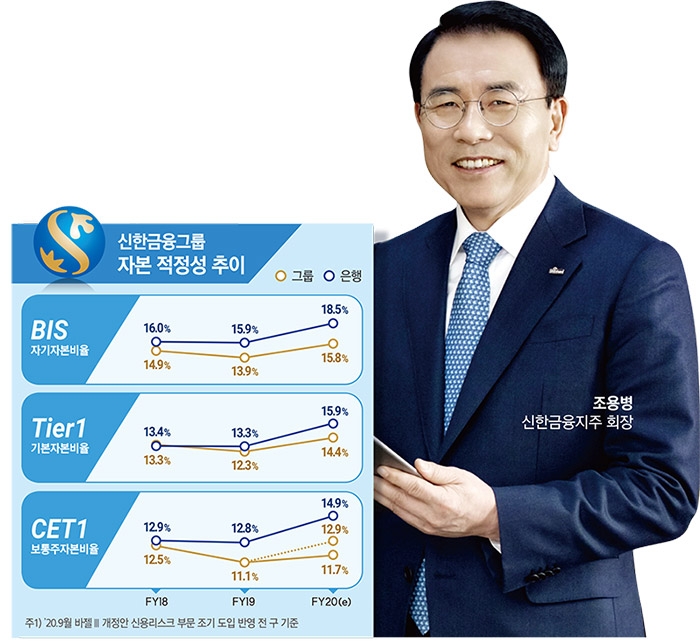

조용병기사 모아보기 신한금융지주 회장이 내실경영에 승부를 걸고 나설 전망이다. 신한금융의 지난해 보통주자본(CET1)비율은 전년보다 소폭 상승했지만 내부 관리 목표로 세운 12% 달성에는 실패했다. 비은행 계열사 인수합병(M&A)으로 몸집을 키운 데다 원화대출량도 크게 늘었기 때문이다. 올해는 금융당국 중징계 여파로 추가 M&A는 제한될 것으로 예상되는 가운데 내실경영에 힘쓸 수 있는 분위기가 조성됐다는 평가다.21일 금융권에 따르면 지난해 말 기준 신한금융의 CET1비율은 11.7%로 전년 말(11.1%) 대비 0.6%포인트 상승했다. 위험가중자산은 252조원으로 전년 말보다 1.9% 줄었다. 보통주자본은 유상증자 영향으로 13.8% 늘어난 32조5000억원으로 집계됐다. 신한금융은 지난해 9월 약 1조1582억원 규모 유상증자를 단행했다. 코로나19 사태 장기화에 대비해 손실흡수 능력을 키우고 그룹 중장기 성장 전략을 추진하기 위해서다.

하지만 아시아신탁과 오렌지라이프를 인수 등 적극적인 M&A로 CET1비율도 감소세로 전환했다. 통상 M&A는 위험가중자산을 증가시켜 자본비율을 떨어뜨린다. 신한금융의 CET1비율은 2019년 1분기(11.8%) 약 2년 반 만에 11%대로 떨어진 뒤 연말 배당 영향까지 더해져 4분기 11.1%로 추락했다. 오렌지라이프 잔여지분 인수를 위한 자사주 취득 영향도 컸다. 신한금융은 2019년 상반기 1798억원, 3분기 2643억원 규모의 자사주를 취득했다.

이처럼 CET1 비율이 하락하자 신한금융은 자산 성장을 통한 외연 확장 대신 내실 강화 위주의 전략을 세웠다. 셀다운으로 자산 보유를 최소화하면서 수수료 영업에 주력해 수수료 이익을 끌어올리기로 했다. 실제로 신한금융은 지난해 비은행 M&A보다는 기존 계열사를 중심으로 내실 다지기에 집중했다. 신한금융은 작년 수수료이익으로 전년 대비 11.3% 증가한 2383억원을 거둬들였다. 주식거래대금 증가로 증권수탁수수료가 125.0% 급증했고 리스금융수수료도 72.6% 증가했다. 유가증권 및 외환파생이익은 1159억원으로 24.8% 확대됐다.

신한금융의 CET1비율은 지난해 3분기 12.01%까지 회복했다가 연말 기준 11%대로 다시 떨어진 상태다. 코로나19로 대출이 크게 늘면서 위험가중자산이 증가한 영향이 컸다. 신한은행의 지난해 원화대출금은 248조8080억원으로 전년 말 대비 10.6% 불었다. 바젤3 신용리스크 개편안 조기 도입 기준을 적용한 CET1비율은 12.9% 수준이다.

신한금융은 올해도 내실 강화에 힘을 쏟을 것으로 예상된다. 손해보험사 인수 등 비은행 강화 의지를 드러냈지만 라임 사태와 관련해 중징계가 예고된 상태기 때문이다. 금융감독원은 최근신한금융에 기관경고를 사전 통보했다. 기관경고를 받으면 향후 1년간 금융위원회의 인허가가 필요한 신사업에 진출할 수 없다. 대주주 변경 승인도 제한돼 신규 M&A도 불가능하다. 징계수위는 오는 25일 제재심의위원회에서 확정될 예정이다.

단 감경 여지도 남아있는 만큼 M&A 기회는 열려있는 상황이다. 제재심의위원회나 금융위원회 정례회의 등을 통해 징계가 감경될 경우 신한금융은 M&A로 비은행 포트폴리오를 완성하는 한편 내실경영을 통한 자본비율 방어를 병행하는 ‘투트랙 전략’을 추진하게 된다.

한편 신한금융은 최근 금융감독원이 8개 금융지주와 6개 은행을 대상으로 실시한 스트레스 테스트(재무 건전성 평가)에서 유일하게 두 시나리오를 모두 통과한 것으로 알려졌다.

1997년 외환위기(경제성장률 -5.1%)보다 더 큰 강도의 위기 상황을 가정한 뒤 향후 3년간 은행의 자본비율 등 변화를 추정한 결과 U자형(장기회복)과 L자형(장기침체) 시나리오에서 모든 은행의 자본비율은 최소 의무 비율(보통주 자본비율 4.5%, 기본자본비율 6%, 총자본비율 8%)을 웃돌았다.

반면 배당제한 규제비율의 경우 L자형 시나리오에서 상당수 은행이 기준에 못 미치는 것으로 나타났다. 하지만 업계에서는 신한금융만 유일하게 L자형에서도 규제비율을 웃돈 것으로 보고 있다.

한아란 기자 aran@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![이환주號 국민은행 ‘캄보디아·인니ʼ 기업금융 공략 가속 [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100373304670dd55077bc211821821443.jpg&nmt=18)

![양종희號 KB금융, 소상공인 육성 방점…5년간 17조 쏜다 [2026 포용금융 대전환]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510034204479dd55077bc25812315153.jpg&nmt=18)

![‘순익 4조 돌파 전망’ 함영주號 하나금융, IB·WM 강화 예고 [2025 금융지주 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801511100222dd55077bc25812315214.jpg&nmt=18)

!['따로 또 같이' 디지털자산 동맹···임종룡 우리금융 회장의 선택은 [디지털자산 지형도]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020307355101854b4a7c6999c121131189150.jpg&nmt=18)

![함영주號 하나금융, RWA 상승률 3.5% 우수, 순익 '4조'··아쉬운 '비은행' [금융사 2025 연간 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026013119503707574b4a7c6999c121131189150.jpg&nmt=18)

![정상혁號 신한은행, 일본·베트남 이을 새 영토 ‘우즈벡ʼ 주목 [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100420708679dd55077bc211821821443.jpg&nmt=18)

![정진완號 우리은행, 글로벌그룹 '환골탈태'…美·베트남 '집중' [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100195109323dd55077bc211821821443.jpg&nmt=18)

!['따로 또 같이' 디지털자산 동맹···임종룡 우리금융 회장의 선택은 [디지털자산 지형도]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020307355101854b4a7c6999c121131189150.jpg&nmt=18)

![12개월 최고 연 3.20%…SC제일은행 'e-그린세이브예금' [이주의 은행 예금금리-2월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260130181142061535e6e69892f18396169112.jpg&nmt=18)

![정진완號 우리은행, 글로벌그룹 '환골탈태'…美·베트남 '집중' [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020100195109323dd55077bc211821821443.jpg&nmt=18)

![정상혁號 신한은행, 일본·베트남 이을 새 영토 ‘우즈벡ʼ 주목 [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020100420708679dd55077bc211821821443.jpg&nmt=18)

![국민 ELD·신한 목표전환형 펀드···증권사 IMA 대적할 수 있을까 [은행권 머니무브 방어전]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260202165703014065e6e69892f18396169112.jpg&nmt=18)