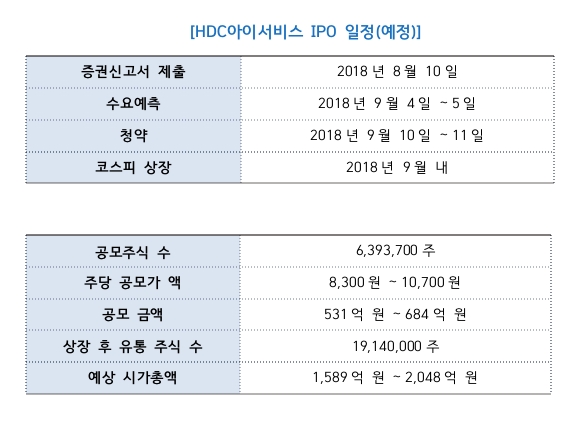

13일 HDC아이서비스는 금융위원회에 증권신고서를 제출하고 코스피 상장 절차에 돌입했다고 밝혔다. HDC아이서비스는 이번 상장을 위해 639만3700주를 공모한다. 공모예정가는 8300원~1만700원으로 공모예정금액은 531억원~684억원이다.

HDC아이서비스는 1992년 설립 이후 전방시장 호황의 수혜기업으로 기대를 모으고 있다. 최근 대형 건물 증가, 건물 노후화, 부동산 펀드 증가 등의 요인으로 종합 부동산 관리 시장이 급부상하고 있는 것은 물론, 부동산 산업의 패러다임이 시공과 분양 등 후방산업 중심에서 임대와 관리 등 전방산업 중심으로 변화하는 추세다. HDC아이서비스는 조경, 인테리어에 이르기까지 업계 유일의 종합 부동산 관리 토탈 솔루션 체계를 완성했다.

실제로 설립 이후 26년간 흑자경영을 지속해왔으며, 최근에는 조경 및 인테리어 사업 강화에 따른 매출 성장이 이어지고 있다. 지난 2015년 2074억원이었던 매출은 2016년 2385억원, 2017년 2826억원으로 16.7%의 연평균성장률을 기록했다. 이와 함께 수익성도 꾸준히 강화되는 추세다. 2015년 51억원을 기록한 영업이익은 지난해 98억원으로 두 배 가까이 늘었다.

HDC아이서비스는 향후 코스피 상장을 계기로 제2의 도약을 위한 신 성장동력 장착에 속도를 낼 방침이다. 각 사업의 영역을 점진적으로 확대해가는 동시에 기업형 임대주택 사업 강화, 빌딩 특화 디벨로퍼 사업 진출 등 기존 사업의 시너지를 극대화할 수 있는 신규 사업 영역에서 영향력을 키워간다는 계획이다. 이를 바탕으로 종합 부동산 디벨로퍼로 변화하는 HDC그룹 내 라이프 플랫폼 비즈니스의 핵심 기업으로 성장할 것이라고 사측은 밝혔다.

김종수 대표이사는 HDC아이서비스는 "이번 IPO를 계기로 국내 부동산 관리 시장 선도 기업으로서의 입지를 보다 공고히 하고, 사업 영역 확대 및 신규 사업 진출을 통해 부동산 시장 내 'No.1 Value Creator'로 도약하겠다"고 말했다.

구혜린 기자 hrgu@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![‘역대 최연소' 정현석號 롯데百…타임빌라스에 쏠리는 시선 [2026 새 판의 설계자들 ①]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122494601192dd55077bc211821821443.jpg&nmt=18)

![컬리, ‘10년 적자' 벗고 흑자로…프리미엄 신선·뷰티의 힘 [이커머스 新패권경쟁 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012520241703488dd55077bc25812315153.jpg&nmt=18)

![판세 역전의 순간?…1등 향한 네이버의 질주 [이커머스 新패권경쟁 ①]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011802094405232dd55077bc25812315214.jpg&nmt=18)