9일 업계에 따르면 LG화학은 국내 증권사들과 LG에너지솔루션(LG엔솔) 지분 일부를 기초로 PRS 계약 체결을 검토하고 있다. 자금 조달 규모는 2조원 이상으로 예상된다. 보유하고 있는 LG엔솔 지분 81.8% 가운데 2~3% 규모다.

SK이노베이션은 지난 7월 30일 발표한 5조원 자본 확충 계획 가운데 1조6000억원을 PRS로 마련한다. 앞서 자회사 SK온도 지난해 1조5000억원 규모 PRS 계약을 체결했다.

롯데케미칼도 지난해 11월과 올해 3월 두 차례 PRS 계약을 체결했다. 먼저 미국 자회사 LCLA 지분 40%로 6600억원 조달했고, 인도네시아 자회사 LCI 지분 25%를 활용해 6500억원 자금을 추가 조달했다.

이미지 확대보기

이미지 확대보기기업 입장에서는 주가 상승에 대한 자신감이 있을 때 활용하기 유리하다. 최초 기준가보다 주가가 올랐다면 금융사가 차익을 기업에 물어준다. 주가가 하락하면 기업이 그 차액을 금융사에 지급해야 한다. 금융사는 원금 손실 우려 없이 일반적으로 금리보다 높은 이자를 수수료로 챙긴다. 기업은 추가 비용이나 주가 하락에 대한 리스크를 떠안는 만큼 '바닥을 쳤다'는 확신 없이는 진행하기 힘들다.

기업들이 PRS 계약을 선호하는 또 다른 이유는 부채로 인식하고 있지 않기 때문이다. 회계상 주식을 매각한 것으로 처리된다. 실질적으로는 만기 이후 재매입 옵션을 넣는 등 '주식을 담보로 한 대출'로 설계하는 경우가 대다수다.

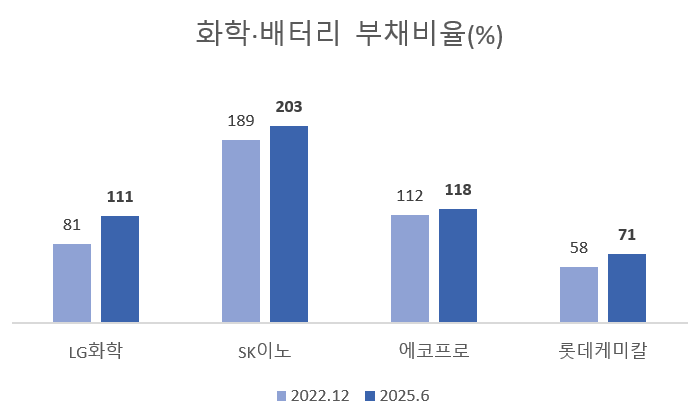

LG화학은 석유화학 불황으로 재무 부담이 확대되고 있다. 이익창출력이 급격히 떨어졌는데 사업 전환을 위한 배터리 양극재, 친환경 소재 분야 등에 대규모 투자도 진행되고 있다. 부채비율은 지난 2022년말 81.4%에서 2025년 2분기말 110.7%까지 높아진 상태다.

롯데케미칼은 작년 11월 기한이익상실(EOD) 사태를 겪은 이후 금융사들이 이전보다 높은 금리를 요구하고 있는 것으로 알려졌다.

다만 최근 일부 회계법인과 신용평가사들은 PRS 역시 실질적으로는 ‘주식을 담보로 한 대출’ 성격이 강하다며, 회계상 부채로 처리해야 한다는 지적을 내놓고 있다.

곽호룡 한국금융신문 기자 horr@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![한진, 매출 2조→3조 5년간 주가는 ‘반토막’ [정답은 TSR]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025110223200402813dd55077bc211821821462.jpg&nmt=18)

![투명성 낙제점 DB지주,김준기 지배력 여전 [기업지배구조 보고서]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025101804481307397dd55077bc212411124362.jpg&nmt=18)

![LG CNS 이현규, 미래 신사업 투자 과제 [나는 CFO다]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025110807221508324dd55077bc212411124362.jpg&nmt=18)

![조원태 회장 임기만료 지켜보는 호반 [2025 이사회 톺아보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025110807124600109dd55077bc212411124362.jpg&nmt=18)

![LG CNS 이현규, 미래 신사업 투자 과제 [나는 CFO다]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025110807221508324dd55077bc212411124362.jpg&nmt=18)

![조원태 회장 임기만료 지켜보는 호반 [2025 이사회 톺아보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025110807124600109dd55077bc212411124362.jpg&nmt=18)