이미지 확대보기

이미지 확대보기24일 투자은행(IB) 업계에 따르면 한화에어로스페이스는 지난 20일 3조6000억원 규모 유상증자를 발표했다.

조달한 자금 중 1조2000억원은 시설자금, 2조4000억원은 타법인 증권 취득에 쓸 계획이다. 세부적으로는 해외 방산 거점 구축(1조6000억원), 해양방산·조선업체 지분 투자(8000억원), 스마트팩토리와 방산사업장(9000억원), 무인기 엔진개발 시설(3000억원) 등이 각각 투입된다.

현재 한화에어로스페이스 신용등급은 ‘AA-, 안정적’으로 우량등급(AA0 이상) 제일 하단에 위치해 있다. 수익성 부문에서는 등급상향 요건을 충족하고 있지만 순차입금 및 부채비율 등은 상당폭 개선이 필요하다.

유증이 성공한다면 부채비율은 작년 말 기준 281.3%에서 213.7%로 대폭 줄어든다. 같은 기간 자본 대비 순차입금비율도 61.7%에서 46.9%로 크게 낮아진다.

단기차입 급증…연 이자만 2000억원

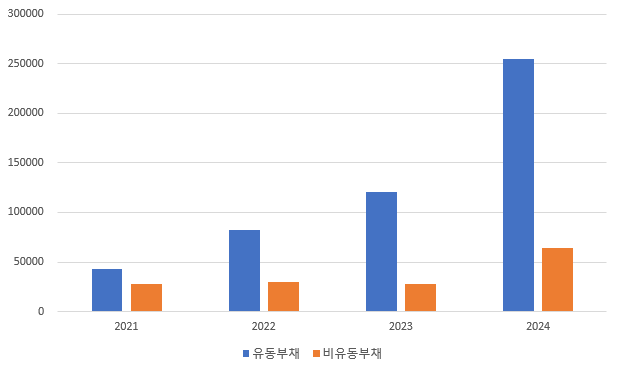

한화에어로스페이스는 지난 2022년부터 부채비율이 급증하기 시작했다. 그룹 차원 사업구조 개편을 위한 인수합병(M&A)과 신사업 진출로 투자 규모가 증가한 탓이다. 이 과정에서 실적은 개선됐으나 자본적지출(CAPEX)과 운전자금이 늘면서 작년에는 현금흐름 마저 악화됐다.

한화에어로스페이스의 이자비용은 2023년 1496억원, 2024년에는 2425억원이다. 단순 평균 연간 2000억원에 달하는 이자를 지불하고 있는 셈이다. 이전부터 추가 M&A 등 투자와 CAPEX 지출은 예고됐다. 차입금이 더 크게 늘어난다면 각종 현금흐름이 더 악화될 수 있다.

순이익이 늘면서 자본도 확대되고 있지만 선수금과 차입금 증가 규모가 이를 압도하고 있다는 의미다. 수주산업 특성상 이러한 흐름을 단숨에 바꾸기도 어렵다. 특히 앞서 언급한 높은 단기차입금은 대외 상황 급변 시 재무건전성에 치명타를 가할 수 있다.

투자자들의 배신감…근본 원인은 ‘승계’

앞서 한화에어로스페이스는 한화에너지와 한화에너지싱가포르, 한화임팩트파트너스가 보유한 한화오션 지분 7.3%를 1조3000억원에 인수하기로 결정했다. 한화에너지는 김승연닫기

김승연기사 모아보기 한화그룹 회장 세 아들(김동관닫기

김승연기사 모아보기 한화그룹 회장 세 아들(김동관닫기 김동관기사 모아보기, 김동원닫기

김동관기사 모아보기, 김동원닫기 김동원기사 모아보기, 김동선닫기

김동원기사 모아보기, 김동선닫기 김동선기사 모아보기)이 합산 지분 100%를 갖고 있는 기업이다. 한화에어로스페이스가 한화오션 지분을 사들이면서 승계 재원을 마련해줬다는 것이다.

김동선기사 모아보기)이 합산 지분 100%를 갖고 있는 기업이다. 한화에어로스페이스가 한화오션 지분을 사들이면서 승계 재원을 마련해줬다는 것이다.한화에너지는 이전부터 그룹 지주사 역할을 맡고 있는 한화 지분을 지속 확보해 22.16%를 갖고 있다. 김승연 회장(22.65%)에 이어 2대주주에 올라 있으며 한화에너지는 이번에 확보한 자금 역시 한화 지분 확보에 사용될 것으로 관측된다.

사실 이 자체로는 ‘승계’나 ‘합병’라는 단어를 꺼내기엔 억지가 있다. 현재 한화그룹 지배구조 개편 시나리오 중 가장 유력한 사안은 한화와 한화에너지 합병이다. 이 과정에서 걸림돌이 있었으니 바로 한화오션이었다.

공정거래법상 지주사는 상장 자회사 지분 30% 이상을 확보해야 한다. 한화는 한화오션 지분 23.1%만 보유하고 있으며 이번 거래로 30%를 넘기게 됐다. 단순히 합병과 공정거래법상 문제라면 합병 후 지분을 취득해도 된다. 다만 이 순서는 3세 경영자들의 지배력을 다소 약화시킨다.

투자 완화 기대 ‘반전’…불신 커지는 주주들

한화에어로스페이스는 그룹 핵심 계열사인 만큼 상당히 공격적으로 사세를 확장했다. 결과는 성공적이었으나 이 과정에서 급격히 늘어난 차입금 등에 대한 우려의 목소리가 높아지기 시작했다.

신용도를 위협할 수준은 아니었으나 자금관리가 필요한 시점이라는 것은 업계 중론이었다. 추가 투자 정도는 예상했지만 그 기조는 이전대비 완화될 것이란 전망이 주를 이뤘다.

한화에어로스페이스가 대규모 유증을 결정하자 IB업계에서도 놀란 분위기다. 다소 시간이 걸릴 수 있지만 실적 개선을 기반으로 차입만기 확대 등으로 대응할 수 있기 때문이다.

글로벌 시장에서 선제적 투자를 통해 입지를 확보하는 것도 중요하지만 방산업은 합병 승인 과정에서도 상당 기일이 소요된다. 한화오션도 이미 한화그룹 내 속해 있는 이상 지분 인수를 서두를 이유가 없다.

이뿐만 아니라 이번 유증이 한화에어로스페이스 신용등급 상승에 즉각 기여하는 것도 아니다. 재무완충력은 확보되겠지만 실질적인 신용등급은 사용처와 그 이후 기여도 등을 고려해 결정된다.

투자은행(IB) 관계자는 “한화에어로스페이스의 차입금이 크게 늘면서 투자 기조 완화, 운전자본 관리 등이 예상됐다”며 “증자를 할 수는 있지만 왜 한화오션 지분을 지금 인수해야 하는지, 이 때문에 증가 규모가 더 커진 것은 아닌지에 대해 해명이 필요하다”고 말했다. 그는 “차입구조, 신용등급 등을 고려할 때 증자가 기업 입장에서 증자가 현명한 선택이지만 한화오션 지분 인수가 겹치면서 의구심이 커지고 있는 모습”이라고 평가했다.

이성규 한국금융신문 기자 lsk0603@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![강진두號 KB증권 IB 출범…주태영·안석철 배치 '2.0' 개막 [빅10 증권사 IB 人사이드 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012509581004894dd55077bc25812315153.jpg&nmt=18)

![한투증권 IB그룹장 재건…‘전략통' 김광옥 부사장 복귀 [빅10 증권사 IB 人사이드 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801440707653dd55077bc25812315214.jpg&nmt=18)

![미래에셋증권 IB사령탑 강성범…양날개는 성주완·김정수 [빅10 증권사 IB 人사이드 ①]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011117585504903dd55077bc2118218214112.jpg&nmt=18)

![우상희 한국투자증권 IMA담당 상무 "안정적 정착 바탕 성장성 투자" ['1호 IMA' 인터뷰]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020223421207006179ad439072211389183.jpg&nmt=18)

![박남영 미래에셋증권 IMA본부장 "규모 경쟁보다 내실 중점" ['1호 IMA' 인터뷰]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020223433303730179ad439072211389183.jpg&nmt=18)

![미래에셋운용 “코스닥 이익개선 동반 기대…'업종 쏠림' 전략적 활용 가능” [ETF 통신]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260202144658039670f4390e77d222110701.jpg&nmt=18)

![배형근號 현대차증권, 리테일·IB 수익 증가로 실적 개선…퇴직연금 성장세 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025012311570804055179ad439072115218260.jpg&nmt=18)

![기관 '한미반도체'·외인 'NAVER'·개인 '삼성전자' 1위 [주간 코스피 순매수- 2026년 1월26일~1월30일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026013022473402636179ad439071182357237.jpg&nmt=18)

![기관 '에코프로'·외인 '에코프로'·개인 '알지노믹스' 1위 [주간 코스닥 순매수- 2026년 1월26일~1월30일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026013022563407542179ad439071182357237.jpg&nmt=18)

![빗썸, IPO 추진 동력 지속…체질 개선 총력 [가상자산 거래소 지각변동 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020100324904384dd55077bc211821821443.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)