이미지 확대보기

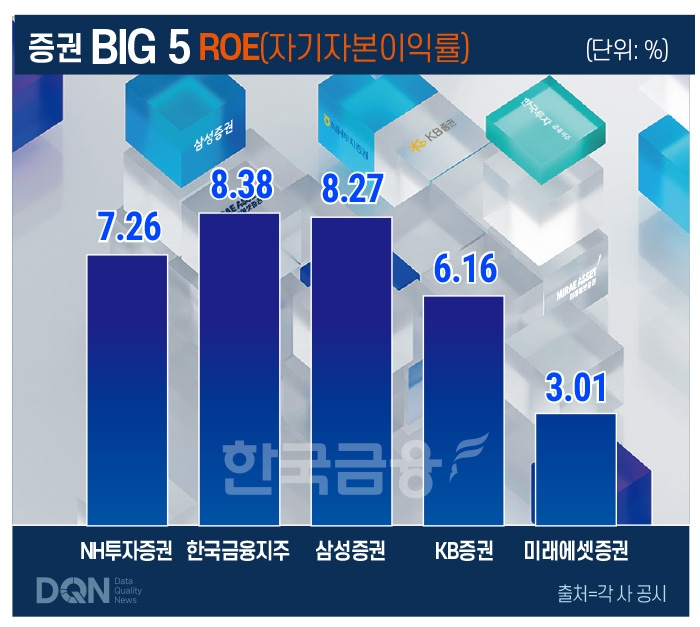

이미지 확대보기17일 금융투자업계에 따르면 지난해 말 기준 국내 증권사 Big5(KB증권, NH투자증권, 미래에셋증권, 삼성증권, 한국금융지주=한국투자증권) 중 자기자본이익률(ROE)이 가장 높은 곳은 한국금융지주(8.38%)다.

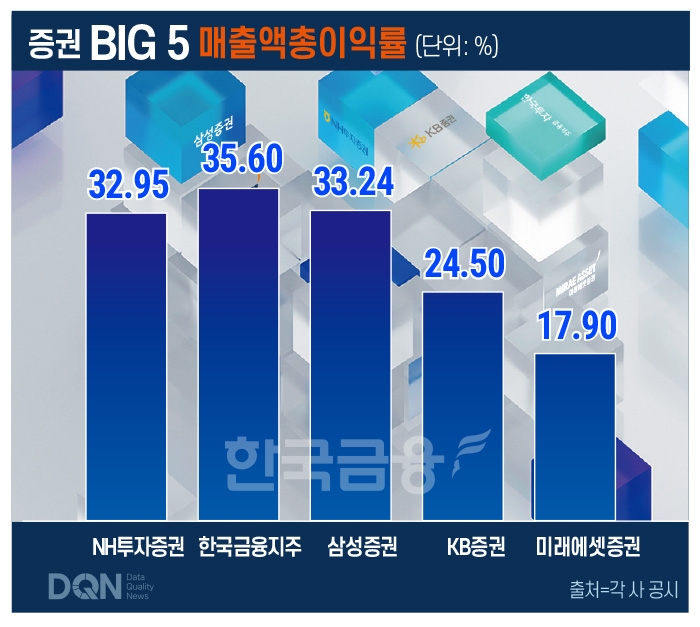

반면, ROE가 가장 낮은 곳은 미래에셋증권(3.01%)다. 두 증권사 ROE를 가른 요인은 매출액총이익률이다.

ROE는 크게 매출액총이익률(순이익/매출액), 총자산회전율(매출액/총자산), 레버리지비율(총자산/총자본)으로 구성된다. 세 지표를 곱하면 ROE가 도출되는 것이다. ROE는 기업 밸류업의 핵심 지표인 만큼 ROE 구성요인을 세부적으로 보면 각 증권사들의 장단점을 알 수 있다.

이미지 확대보기

이미지 확대보기미래에셋증권이 자기자본 대비 수익규모가 낮은 또 다른 이유는 높은 지분투자 비중이 있다. 투자자산별 사업성과와 가치변화, 배당 유입 등이 실적 변동에 영향을 미친다.

최근 미래에셋증권의 후순위채 발행은 향후 불확실성에 대비한 재무완충에 중점을 두고 있다고 볼 수 있다. 후순위채는 신종자본증권처럼 부채형태지만 자본으로 인정받는다. 신종자본증권은 기타자기자본 성격을 갖고 있기 때문이 재정건전성 확보와 동시에 인수합병(M&A) 등 외형을 확장하는 수단으로 활용되기도 한다.

반면, 후순위채는 보완자본으로 분류된다. 외형확장보다는 자본확충 그 자체에 좀 더 집중하는 것이다. 미래에셋증권은 향후 공격적 M&A를 통한 영역확대보다는 재정건전성 확보에 총력을 다할 것임을 암시한다. 미래에셋증권하면 떠오르는 것은 ‘공격성’과 ‘확장성’이다. 하지만 올해는 국내외 부동산 우려에 따른 충당금 확충 문제 등으로 리스크 관리에 무게를 두는 셈이다.

이미지 확대보기

이미지 확대보기한편, 한국금융지주는 자본확충 부문에서 큰 움직임을 보이지 않고 있다. 한국금융지주는 주력계열사인 한국투자증권을 비롯해 여타 자회사를 지원하고 있지만 재무안정성을 훼손하지 않는 범위내에서 실행 중이다.

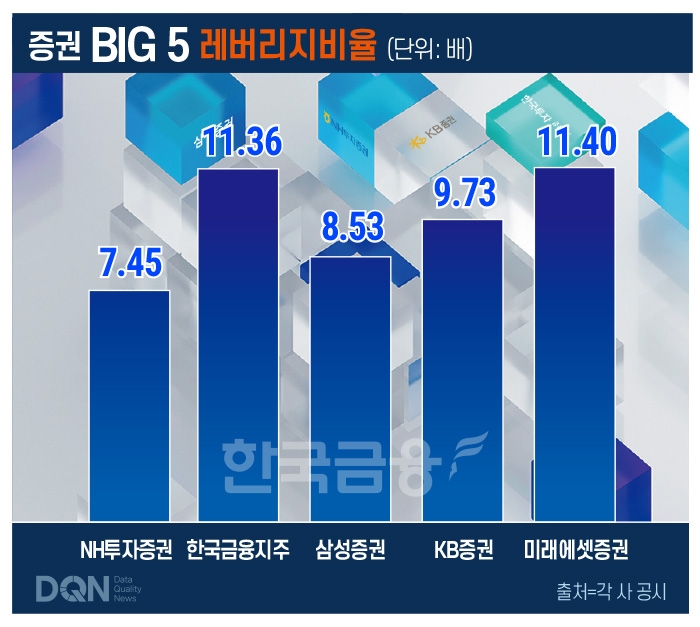

한국투자증권은 올해 1분기 국내 증권사 중 순이익 1위를 달성했다. 비용통제를 통한 리스크 관리가 빛을 발했다. 향후 성장동력은 해외에서 찾는다는 계획으로 현 기조를 고려하면 신중한 검토를 통해 진행할 것으로 보인다. 비교적 높은 레버리지비율도 영향을 미친 것으로 보인다.

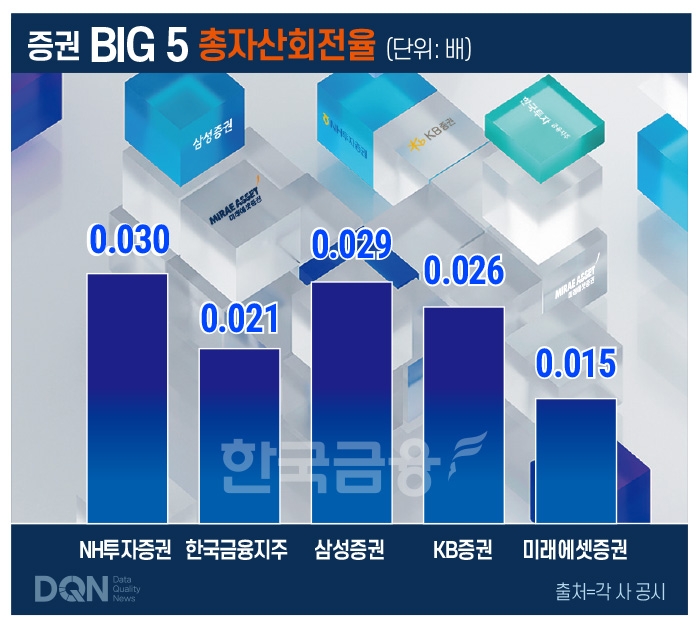

한국금융지주 다음으로 ROE가 높은 곳은 삼성증권(8.27%)이다. Big5 중에서도 레버리지비율이 낮지만 비교적 높은 매출액총이익률과 총자산회전율이 주효했다. 그만큼 자산배분 및 활용 효율성이 높다는 뜻이다.

삼성증권은 국내 증권사 중에서도 부동산 프로젝트파이낸싱(PF) 비중이 낮은 편이다. 부동산 시장이 활황이었을 당시 보다 선별적으로 검토하고 수도권 중심 우량자산 위주로 거래를 진행했기 때문이다.

이미지 확대보기

이미지 확대보기NH투자증권과 KB증권도 올해 회사채 발행 외에 별다른 움직임을 보이지 않고 있다. PF 시장이 위축되면서 IB부문이 부진했지만 부채자본시장(DCM)과 주식자본시장(ECM)에서 강자인 만큼 수익창출력이 유지되고 있다.

두 증권사는 금융지주 계열사라는 점에서 든든한 지원이 예상된다는 점도 한 몫하고 있다. 향후‘부익부 빈익빈’이 예상되는 증권업계에서 그 덩치만큼 두각을 나타낼 전망이다.

투자은행(IB) 관계자는 “증권업은 레버리지 산업이기 때문에 어떻게 자금을 조달해 어디에 공급할지 여부를 보면 향후 전략이 드러난다”며 “그간 공격적이었던 미래에셋증권이 레버리지비율을 낮춰 리스크 관리에 집중하는 것이 대표적”이라고 말했다. 그는 “여타 증권사들도 각각 부족한 점을 보완해 시장 상황에 대응을 하고 있다”고 평가했다.

| BIG 5 증권사 | 매출액총이익률 (%) | 총자산회전율 (배) | 레버리지비율 (배) | ROE (%) |

| NH투자증권 | 32.95% | 0.030 | 7.45 | 7.26% |

| 한국금융지주 | 35.60% | 0.021 | 11.36 | 8.38% |

| 삼성증권 | 33.24% | 0.029 | 8.53 | 8.27% |

| KB증권 | 24.50% | 0.026 | 9.73 | 6.16% |

| 미래에셋증권 | 17.90% | 0.015 | 11.40 | 3.01% |

*DQN(Data Quality News)이란

한국금융신문의 차별화된 데이터 퀄리티 뉴스로 시의성 있고 활용도 높은 가치 있는 정보를 전달하는 고품격 뉴스다. 데이터에 기반해 객관성 있고 민감도 높은 콘텐츠를 독자에게 제공해 언론의 평가기능을 강화한다. 한국금융신문은 데이터를 심층 분석한 DQN를 통해 기사의 파급력과 신인도를 제고하는 효과를 기대한다.

이성규 한국금융신문 기자 lsk0603@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![[DQN] ‘ROE 쪼개기’로 본 증권사 Big5 전략](https://cfnimage.commutil.kr/phpwas/restmb_allidxmake.php?pp=002&idx=3&simg=2024061810224003929c1c16452b0175114235199.jpg&nmt=18)

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![강진두號 KB증권 IB 출범…주태영·안석철 배치 '2.0' 개막 [빅10 증권사 IB 人사이드 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012509581004894dd55077bc25812315153.jpg&nmt=18)

![한투증권 IB그룹장 재건…‘전략통' 김광옥 부사장 복귀 [빅10 증권사 IB 人사이드 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801440707653dd55077bc25812315214.jpg&nmt=18)

![[DCM] LG 3.61%로 조달금리 가장 높아…한화와 25bp 差 [1월 리뷰②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021601593602809141825007d122461258.jpg&nmt=18)

![기관 '알테오젠'·외인 '삼천당제약'·개인 '에코프로비엠' 1위 [주간 코스닥 순매수- 2026년 2월9일~2월13일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021323061707087179ad43907118235313.jpg&nmt=18)

![기관 'SK하이닉스'·외인 '삼성전자'·개인 '한화에어로스페이스' 1위 [주간 코스피 순매수- 2026년 2월9일~2월13일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021322573704878179ad43907118235313.jpg&nmt=18)

![[부의 지도] 이상훈 에이비엘바이오 대표, 주식자산 569% '폭증'](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021606565602265a837df6494123820583.jpg&nmt=18)