이미지 확대보기

이미지 확대보기5일 금융투자업계에 따르면 전일 ‘한국기업거버넌스포럼’은 SK그룹 지주사인 SK㈜에 자사주 소각 관련 공개 서한을 보냈다. 내용의 골자는 SK 저평가 원인이 총발행주식수의 25%에 달하는 자사주에 있다는 것이다.

한편, 인적분할 등 지배구조 개편 과정에서 자사주에 새 주식을 배정해 최대주주 지배력을 높이는데 일조하는 일명 ‘자사주의 마법’이 성행하기도 했다. 결과적으로 소각 계획이 없는 자사주 매입은 최대주주만을 위한 정책인 셈이다.

이렇듯 자사주 매입이 주주가치 제고가 아닌 최대주주만을 위한 것이라는 인식이 확산되는 가운데 한국기업거버넌스포럼이 SK 자사주 문제를 지적한 것이다.

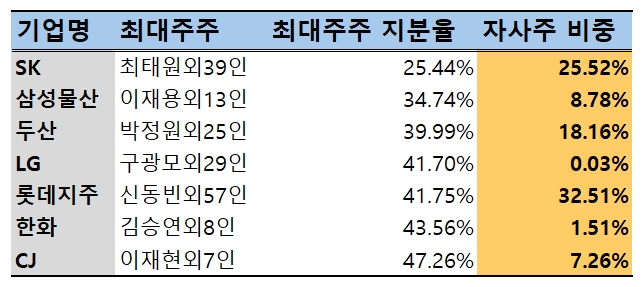

실제로 국내 시장에 상장된 주요 지주사 중 최대주주 지분율(특수관계인 포함)이 가장 낮은 곳은 SK다. SK가 보유하고 있는 자사주는 25.52%로 롯데지주에 이어 두번째로 높은 수준이다.

하지만 자사주 비중만으로 SK의 저평가 문제를 논하기는 어렵다. 수많은 연구논문들을 통해 밝혀진 것처럼 자사주 매입은 기업가치와 상관관계가 없기 때문이다. 따라서 자사주 매입이 기업가치 제고를 저해한다는 주장도 설득력을 잃는다.

핵심은 자사주 매입 목적과 효율적 자산배분이다. SK는 SK C&C와 합병 이후 지난해 첫 자사주 소각을 단행했다. 다만 직전년도 매입한 자사주에 대한 전량 소각이며 최근 발표한 자사주 소각도 작년 매입한 물량에 한정된다. 실질적으로 SK C&C와 합병 이후 자사주 물량은 고스란히 유지되는 셈이다.

최태원기사 모아보기 회장 지배력이 높아지기 때문이다.

최태원기사 모아보기 회장 지배력이 높아지기 때문이다.SK 자사주 소각은 기존 주주들에게도 득이 된다. 다만 그 시기가 불분명하다는 점이 발목을 잡는다. 주식은 불확실성을 가장 싫어하는 탓이다.

자사주 매입의 또 다른 문제는 자산배분 효율성이다. 통상 자사주 매입은 해당 기업 주가가 저평가 됐을 때 진행된다. 극단적으로는 자사주가 그 어떤 투자 대상보다 향후 높은 수익을 가져다줄 것이라는 판단이 뒷받침돼야 한다.

세계 최고 투자회사이자 보험지주사인 버크셔해서웨이는 적절한 투자 대상이 없을 때, 자사주를 매입해 소각한다. 이 시기에는 자사주가 가장 훌륭한 투자처라고 판단하는 것이다.

이러한 측면에서 볼 때, SK의 자사주는 보유 자체도 문제지만 투자자 입장에서 보면 손실만 늘어나는 자산이다. 현재 SK 주가는 합병법인 출범 당시 대비 약 40%가량 하락했다. 기업 경영 핵심인 효율적 자산배분이 이뤄졌다고 보기 어렵다.

한 증권사 자기매매(PI) 담당자)는 “SK 자사주가 기업 저평가 핵심이라고 단언하기는 어렵지만 SK스퀘어와 합병 등 지배구조 개편 얘기가 나오면서 시장참여자들이 눈치를 본 것은 사실”이라며 “계열사 전반 실적 부진이 지속되는 상황에서 SK가 자사주 소각을 통해 자기자본이익률(ROE)를 높이고 합병 등에 대한 투자자들의 고민을 덜었다면 상황이 달라졌을 수 있다”고 말했다. 그는 “SK가 자사주 소각을 적극적으로 추진하고 최대주주 지배력을 떠나 효율적 자산배분에 집중해야 그룹 계열사 전반이 어려운 시기를 극복해 나갈 수 있는 반전의기회가 될 것”이라고 조언했다.

이성규 한국금융신문 기자 lsk0603@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![‘출퇴근 투자 선봉장’ 김학수 넥스트레이드 대표, ‘메기’ 넘어 ‘2.0’ [금투업계 CEO열전 (42)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025121408290708155dd55077bc25812315162.jpg&nmt=18)

![한투·미래 IMA 상품 초읽기…증권사표 ‘원금보장+실적배당’ [신호탄 쏘는 IMA (상)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025120708404501609dd55077bc221924192119.jpg&nmt=18)

![증권사, 증시 호황에 수탁수수료 수익 '쑥'…채권 손익은 '뚝' [금융사 2025 3분기 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025120408475508529179ad43907222110701.jpg&nmt=18)

![[ECM] 덕양에너젠, ‘버핏도 외면한 EBITDA’ 활용…가치산정 논란](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025122313342904747a837df6494123820583.jpg&nmt=18)