연기금, 공제회 등 기관들이 올 하반기 들어 사모펀드(PEF) 출자 사업 기지개를 켰다.

위탁운용사(GP) 선정에서 안정적인 대형급 운용사 선호가 상대적으로 높게 나타난 게 특징적이다.

연기금, 공제회 성격 상 안정적 운용에 힘을 실으면서도 고금리 상황에 수익률 제고에 힘을 썼다.

특히 기관 자금을 모아 은행처럼 기업에 빌려주는 사모대출(Private Debt, PD)가 '새 먹거리'로 떠올랐다.

국민연금 필두, 하반기 '지갑' 연 연기금·공제회

26일 IB업계를 종합하면, 2023년 하반기 주요 기관 PEF 블라인드펀드 출자사업 규모는 국민연금 8000억원, 사학연금 1500억원, 산업은행 3000억원, 교직원공제회 3000억원, 노란우산공제회 2600억원, 과학기술인공제회 1200억원, 우정사업본부 4000억원, 그리고 올해 마지막 대규모 출자사업 콘테스트로 꼽히는 군인공제회 3000억원(사모펀드 2000억원, 벤처캐피탈(VC) 1000억원) 등으로 집계됐다.'큰 손' 국민연금은 올해 6월 국내 사모투자 분야 PEF 위탁운용사에 한앤컴퍼니, IMM PE, 맥쿼리자산운용을 선정했다.

KDB산업은행도 지난 9월 말 정책지원펀드 위탁운용사로 7곳을 선정했다. 세컨더리, M&A, 글로벌 선도로 나누어, DSC인베스트먼트, 신한벤처투자, IMM인베스트먼트, 케이스톤파트너스, 원익투자파트너스, 소프트뱅크벤처스, 에스비아이엔베스트먼트/KB증권이 이름을 올렸다.

교직원공제회도 같은 9월 대형(어펄마캐피탈), 중형(웰투시인베스트먼트, 케이스톤파트너스, 제이엔PE, 에이치PE), 루키(아크앤파트너스, 다올PE)로 나눠 총 출자규모 3000억원으로 PEF 블라인드 펀드 위탁운용사 7곳을 선정했다.

과학기술인공제회는 지난 10월 1200억원 규모 PEF 출자 사업에서 IMM인베스트먼트와 BNW인베스트먼트, 케이스톤파트너스를 낙점했다.

우정사업본부는 지난 10월 말 최대 4000억원 규모로 출자하는 국내 PEF 위탁운용사로 한앤컴퍼니, IMM PE, 맥쿼리자산운용 등 3곳을 선정했다.

노란우산공제회는 최근 11월 2600억원을 출자하는 PEF 위탁운용사로 VIG파트너스, 맥쿼리자산운용, 케이스톤파트너스, 한국투자프라이빗에쿼티, 우리프라이빗에쿼티자산운용, 아크앤파트너스 등 6곳을 결정했다.

한 동안 연기금, 공제회들은 가계대출 규제 흐름에 회원 자금 대여 수요가 커지면서 출자사업은 선순위로 고려되지 못하는 측면이 있었다. 은행, 보험 등 주요 기관들 역시, 건전성 규제에 따라 투자 시장에서 자금 공급 여력이 부족했다.

기관들의 눈높이가 높아지는 가운데, '큰 손' 역할을 했던 새마을금고의 공백으로 PEF 시장에서 펀드레이징 경쟁도 더욱 격화됐다.

그러다가 연기금, 공제회들이 하반기 들어 출자 사업 재개 움직임을 보이면서 운용사들의 관심도가 높았다. 한 기관 투자자 관계자는 "우수한 PEF 위탁운용사를 선정해 투자함으로써 연기금 등 포트폴리오 다변화를 이끌고 운용 수익률도 높이는 데 집중하고 있다"고 말했다.

이미지 확대보기

이미지 확대보기사모대출, 절대수익 향해 뛰는 기관들 '눈독'

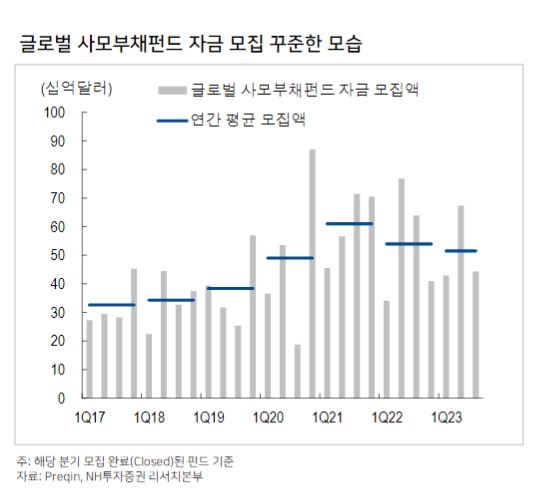

기관들은 운용 수익률을 끌어올리기 위해 대체투자 부문에서 사모대출(Private Debt, PD)을 주목하고 있다.사모대출은 운용사가 기관 투자자 자금을 모아서 기업에 자금을 대출하는 것으로, 채권금리가 오르는 고금리 시기에 이자 형태로 수익을 내는 데 유리한 측면이 있다.

이미 미국, 유럽에서는 사모대출펀드(PDF) 시장이 성장해 있다. 2008년 글로벌 금융위기 이후 은행들이 리스크 관리를 위해 중소형 기업에 대해 대출 조이기에 나서면서 대체재로 각광받기 시작했다.

한국에서도 사모대출에 대한 관심이 높아지고 있다. 연기금인 국민연금이 사모대출 투자 전담조직을 신설키로 하고, 국부펀드인 한국투자공사(KIC)도 사모채권 투자에 힘을 싣고 있다.

한 국내 기관투자자 관계자는 "사모대출은 절대 수익을 창출해야 하는 기관 투자자 입장에서 안정적으로 수익을 낼 수 있는 기회가 될 수 있다"고 제시했다.

다만 사모대출에 대해 그동안 글로벌 '큰 손'들이 확장일로를 보인 만큼, '쏠림'에는 유의할 필요가 있다는 제언이 나온다. 그럼에도 고금리 시대에 사모대출 전망은 대체로 우호적으로 평가된다.

최성종 NH투자증권 연구원은 "2024년에도 사모대출 시장 성장과 안정적인 이익 창출을 전망한다"며 "공격적인 긴축으로 높아진 직접대출(다이렉트 렌딩) 금리가 이자이익과 전체 투자성과를 지지해줄 것으로 전망된다"고 제시했다.

정선은 기자 bravebambi@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![강진두號 KB증권 IB 출범…주태영·안석철 배치 '2.0' 개막 [빅10 증권사 IB 人사이드 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012509581004894dd55077bc25812315153.jpg&nmt=18)

![한투증권 IB그룹장 재건…‘전략통' 김광옥 부사장 복귀 [빅10 증권사 IB 人사이드 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801440707653dd55077bc25812315214.jpg&nmt=18)

![미래에셋증권 IB사령탑 강성범…양날개는 성주완·김정수 [빅10 증권사 IB 人사이드 ①]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011117585504903dd55077bc2118218214112.jpg&nmt=18)

![미래·NH·신한증권, AI 에이전트 성큼 ‘WM 초개인화' [금융AI 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026010400255506353dd55077bc2118218214118.jpg&nmt=18)

![강성묵號 하나증권, 증시 호조 등 영업익 증가…"수수료·운용수익 증대" [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025111214493308930179ad43907222110701.jpg&nmt=18)

![박종문號 삼성증권, WM 경쟁력 우위…사상 첫 순익 1조원 돌파 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025112822525402931179ad4390711823511236.jpg&nmt=18)

![[DCM] JTBC · HL D&I 7%대...재무 취약기업 조달비용 급등 [2025 결산⑥]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026013013251003407141825007d12411124362.jpg&nmt=18)

![[DCM] 심상치 않은 증권채…속내는 ’진짜’ IB 출현 기대](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026012818485407194a837df6494123820583.jpg&nmt=18)

![NH투자증권, 순이익 '1조 클럽' 기록…윤병운 대표 "전 사업부문 경쟁력 강화" [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025021021370308671179ad439072211389183.jpg&nmt=18)

![다올투자증권, 연간 흑자 달성 성공…황준호 대표 실적 안정화 견인 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025081416515608997179ad439072111812010.jpg&nmt=18)