이미지 확대보기

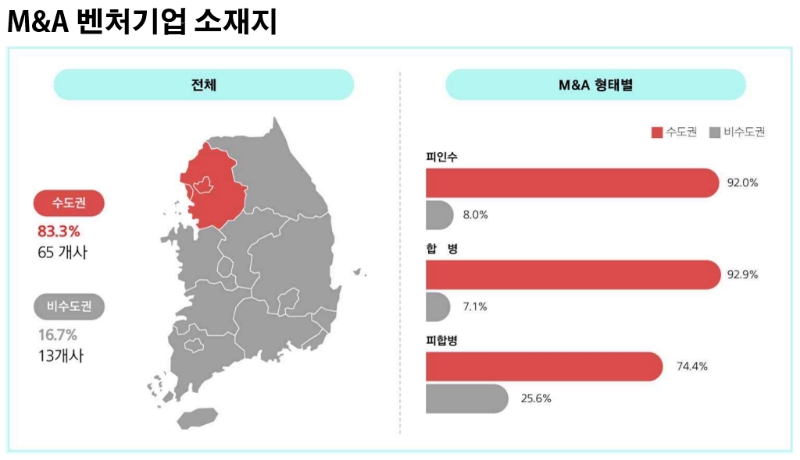

이미지 확대보기벤처기업은 M&A 형태에 따라 각각의 기업이 가지는 특성이 다르다. 핀인수·합병·피합병 등 총 3가지로 나뉘는데, 피인수 기업은 대·중견기업에 벤처기업이 인수된 경우를 말한다. 합병은 벤처기업이 타 기업을 흡수합병한 것을, 피합병은 타 기업에 합병돼 소멸된 것을 의미한다.

이미지 확대보기

이미지 확대보기세부적으로 살펴보면 피합병 벤처기업이 M&A 형태 중 50%를 차지하며 가장 많은 비율을 기록했다. 수도권 소재 비율은 피합병 기업이 74.4%로 가장 낮았지만, 비수도권 비율은 25.6%로 가장 높았다.

M&A까지 소요된 기간이 가장 짧은 곳은 합병 벤처기업으로 평균 5년 6개월이 쓰였다. 이어 피인수 기업이 8년 8개월, 피합병 기업은 14년 4개월이 걸렸다. 7년 이상 업력을 가진 기업에는 피합병 기업이 74.4%를 차지했다.

지식재산권 보유 비율은 합병 기업이 92.9%로 가장 높았다. 피인수 기업 84.0%, 피합병 기업 53.85를 차지했다. 합병 기업은 수익성 또한 가장 컸다. 합병 기업은 M&A 직전 3년간의 매출액 영업이익률과 자기자본이익률은 각각 16.2%와 37.5%를 기록했다. 피인수 및 피합병 기업의 자기자본이익률은 모두 마이너스(-)를 기록했다.

연구개발비를 가장 많이 쓴 곳은 피인수 벤처기업이다. 피인수 기업의 M&A 1년 전 연구개발비는 평균 11억800만원으로 책정됐다. 합병 기업은 2억5800만원, 피합병 기업은 9억2000만원을 썼다. 등록 특허권 수도 피인수 기업이 평균 7.4건으로 가장 많았다. 피합병 기업은 3.4건, 합병 기업은 2.2건을 기록했다.

신혜주 기자 hjs0509@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![문창환 IBK캐피탈 대표 “5년간 생산적금융 4조 공급할 것” [IBK캐피탈 생산적금융 주도 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122331605902dd55077bc211821821443.jpg&nmt=18)

![문창환 IBK캐피탈 대표, 신성장 5대 분야 모험자본 공급 첨병 [IBK캐피탈 생산적금융 주도 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510101105273dd55077bc25812315153.jpg&nmt=18)

![전필환 신한캐피탈 대표, 부실 털고 생산적 금융 확대 [신임 대표 1년 성적표 ②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011802034305420dd55077bc25812315214.jpg&nmt=18)

![BC카드, 플랫폼 확장 … KB국민카드, 고객서비스 선도 [금융AI 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026010421313606726dd55077bc2118218214118.jpg&nmt=18)

![[인터뷰] 조성태 IBK캐피탈 부사장 “산업금융 플랫폼 역할 수행할 것” [IBK캐피탈 생산적금융 주도 (3)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721293409022dd55077bc221924192196.jpg&nmt=18)

![IMM인베, 일본·홍콩·싱가포르 亞네트워크 확대 [VC 글로벌 투자 성적표 (3)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721250908263dd55077bc221924192196.jpg&nmt=18)

![정태영 현대카드 부회장, 금융 넘어 ‘AI·데이터 기업' 가속 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020722032807525dd55077bc221924192196.jpg&nmt=18)

![김재관 국민카드 대표, 원앱·초개인화·AI로 ‘생활가치 플랫폼’ 도약 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122394408571dd55077bc211821821443.jpg&nmt=18)

![상호금융, 모집인 대출 줄줄이 중단…가계대출 조이기 본격화 [상호금융 가계대출 리스크]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021317361007460957e88cdd521123418838.jpg&nmt=18)

![24개월 최고 연 3.25%…흥국저축은행 '정기예금(강남)'[이주의 저축은행 예금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021318581601639957e88cdd521123418838.jpg&nmt=18)

![12개월 최고 연 5.0%…세람저축은행 '펫밀리 정기적금'[이주의 저축은행 적금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021319014404723957e88cdd521123418838.jpg&nmt=18)

![12개월 최고 연 3.26%…대백저축은행 '애플정기예금'[이주의 저축은행 예금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021318402905013957e88cdd521123418838.jpg&nmt=18)

![12개월 최고 연 3.20%…NH저축은행 'NH특판정기예금' [이주의 저축은행 예금금리-2월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260207205859051226a663fbf34175192139202.jpg&nmt=18)