이미지 확대보기

이미지 확대보기최근 고금리와 고물가로 인한 자재값 인상, 지방 미분양과 더불어 부동산 PF 대출 연체율 급증까지 건설업계의 가시밭길이 전망되고 있다. 수많은 건설사 폐업도 빈번하게 일어나면서, 경기가 회복되기를 마냥 손 놓고 기다릴 수는 없는 상황이다. 이 가운데 금호건설은 아시아나항공 매각을 통해 대형건설사의 도약을 기대했지만, ▲지주사 부채 ▲영업익 반토막 ▲금호석유화학과의 소송 패소 ▲대한항공-아시아나항공 합병 연기 등 악재가 잇따르고 있다. 금호건설 내‧외부 상황을 점검하는 한편 촉발할 가능성이 있는 전망을 심층 진단해본다. -[편집자주][한국금융신문 장호성 기자] 대다수 중견건설사들이 원자재값 및 금리 상승으로 실적이 감소한 것과 마찬가지로, 금호건설 역시 지난해 실적 칼바람을 피하지 못했다.

-기사 싣는 순서-

[위기의 금호건설-①] 금호건설, ‘지주사’ 금호고속 지원 주체 될까?

[위기의 금호건설-②] ‘주택부문 편중’ 금호건설, 영업익·재무건전성 모두 후퇴

[위기의 금호건설-③] 박세창닫기박세창기사 모아보기 사장, 상표권 소송 패소…한때 ‘재계 7위’ 위상 추락

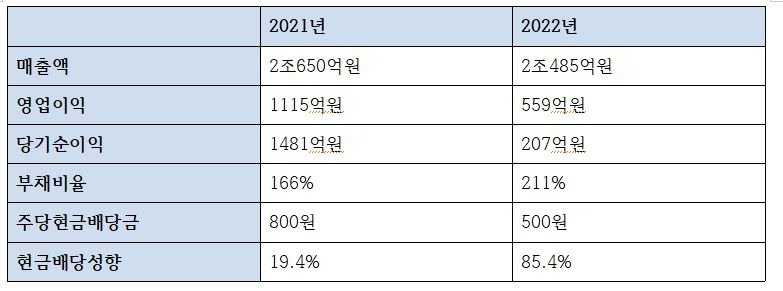

금호건설의 2022년 연간 매출액은 2조485억원대로, 직전해 2조650억원보다 소폭 줄었다. 그러나 영업이익은 559억원에 그치며 2021년 1115억원에 비해 반토막 수준으로 떨어졌다. 당기순이익은 같은 기간 1481억원대에서 207억원대로 더더욱 낙폭이 컸다.

같은 기간 재무건전성 리스크도 커졌다. 금융감독원 전자공시시스템에 따르면 금호건설의 지난해 말 연결기준 부채비율은 211%를 기록하며 다시 200%대에 진입했다. 전년 166%에서 45%p 높아진 수치다. 통상적으로 부채비율이 200%를 넘어가는 경우 경고등이 켜진 것으로 해석된다.

올해 1분기에도 좋지 않은 추세는 이어졌다. 1분기 금호건설은 영업이익 51억원에 그치며 지난해 같은 기간보다 65.9% 감소한 성적을 거뒀다. 매출은 5168억원으로 전년 동기 대비 25.4% 증가했지만 영업이익률이 3.6%에서 1.0%으로 추락하면서 영업이익이 대폭 감소했다.

이 같은 실적 급락의 원인으로는 단연 원자재 가격의 폭등이 꼽힌다. 지난해 1분기 기준 금호건설이 매입한 래미콘 가격은 ㎥당 7만1000원이었지만 올해 1분기에는 8만4500원까지 뛰었고, 원자재인 시멘트 가격이 인상되면서 상반기에 걸쳐 10.5% 오를 것으로 전망되고 있다.

아울러 금호건설은 최근 5년 사이 주택/개발 사업 의존도가 꾸준히 우상향 곡선을 그렸다. 금호건설의 주택사업 매출 비중은 2017년 19.3%에서 2019년 26%, 2020년 35.5%, 지난해 말 기준 49.8%로 전체의 절반 수준까지 껑충 뛰었다. 26%를 차지하고 있는 건축사업 역시 각종 공공주택 사업이 포함돼있어 대부분 국내 주택사업으로 분류할 수 있다. 수주실적의 90% 이상이 국내 사업에서 나오고 있기도 하다.

주택사업 외에 금호건설이 강점으로 내세우고 있는 분야는 공항사업이다. 금호아시아나와의 인연이 있었던 금호건설은 인천국제공항·무안공항·양양국제공항·제주국제공항 등 다양한 공항 사업에 참여해 실적을 올려왔다. 해외에서도 두바이 알막툼 공항·아부다비공항 관제탑·베트남 금호아시아나 플라자 등의 공사를 수행하며 능력을 인정받은 바 있다. 그러나 항공산업이 코로나19 팬데믹으로 위축되며 매출비중이 주택 쪽으로 옮겨간 것으로 풀이된다.

이 같은 상황에도 불구하고 금호건설은 올해 배당성향을 큰 폭으로 늘렸다. 금호건설의 연결 현금배당성향은 2021년 19.4%에서 2022년 85.4%로 약 4배가량 뛰었다. 현금배당성향은 연결당기순이익의 지배기업의 소유주지분 귀속분에 대한 현금배당총액의 백분율을 나타낸다.

다만 금호건설의 주당 배당액은 2021년 800원에서 2022년 500원으로 줄었다. 금호건설의 실적이 워낙 크게 하락한 탓에 배당성향이 확대된 것처럼 보일 수 있다는 해석도 나온다.

장호성 기자 hs6776@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![‘흔들리는 뷰티ʼ LG생건 이선주 “키엘 신화 다시 쓴다” [2026 새 판의 설계자들 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022214424309122dd55077bc221924192196.jpg&nmt=18)

![‘재무통' 민왕일, 현대리바트 반등 승부수 던졌다[2026 새 판의 설계자들③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021821251308872dd55077bc221924192196.jpg&nmt=18)

![[DQN] 몸집도 이익도 반토막 CJ ENM…올해는 달라질까 [Z-스코어 기업가치 바로보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020722065009138dd55077bc221924192196.jpg&nmt=18)

![‘은평뉴타운폭포동힐스테이트4-2단지’ 38평, 2.7억 내린 10.5억원에 거래 [하락 아파트]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2024022010523800318b372994c95125129250237.jpg&nmt=18)