이미지 확대보기

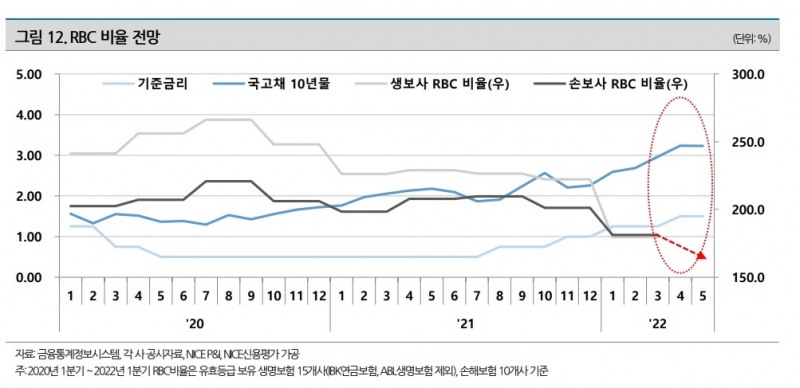

이미지 확대보기지난 5월 보험업계에서는 RBC비율이 일제히 하락했다. 금리가 업계 예상보다 빠르고 급격하게 상승하면서 채권평가이익이 하락했기 때문이다. 가장 타격을 입은건 농협생명이다. 농협생명은 당시 만기보유채권 전액을 모두 매도가능채권으로 재분류하면서 평가익 하락 영향을 고스란히 받았다. 채권을 재분류하게되면 3년 간은 회계연도 3년간은 다시 분류를 하지 못한다. 이후 지속적으로 금리가 상승하면서 농협생명은 RBC비율이 계속 하락할 수 밖에 없는 상황이었다.

금융당국도 심각성을 인지하고 규제 완화를 진행했다. 6월 금융당국은 사무처장 주재로 '보험업권 리스크점검 간담회'를 개최하고 대응방안을 논의했다.

금융당국은 금리 상승에 따른 RBC 비율 하락에 대응해 'LAT 잉여액'을 RBC상 가용자본으로 인정하는 방안을 적용하기로 했다.

보험사들은 LAT 잉여액의 40%를 매도가능채권 평가손실 한도내에서 가용자본에 가산할 수 있다.

금리하락기에 보험부채 증가분인 LAT 추가적립액의 40%가 가용자본에서 차감되는 점을 고려하여 금리상승기에는 대칭적으로 LAT 잉여액의 40%가 가용자본 증가로 반영될 수 있도록 했다.

보험사들이 장기 보험부채와의 매칭 목적으로 운용하는 매도가능채권 평가손실이 최근 RBC 비율 하락의 주요 원인이므로 이에 대해서만 회계적으로 상쇄되도록 했다.

금융당국 LAT 잉여액 40% 가용자본 인정 규제 완화로 숨통이 트였지만 농협생명은 3분기 기준 회계 상 4820억원 자본잠식에 빠졌다. 금융감독원이 수시 현장검사에 나서기도 했다. RBC비율 외에도 금리 상승은 보험사 발목을 계속 잡았다.

전하경 기자 ceciplus7@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![성대규 동양생명 대표, 전속채널 강화·손해율 관리 체계화 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721212503678dd55077bc221924192196.jpg&nmt=18)

![곽희필 ABL생명 대표, 전속설계사 확대 페달…‘TOP 4ʼ 도약 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100454203111dd55077bc211821821443.jpg&nmt=18)

![김재식 미래에셋생명 부회장, GA채널 강화·AI전환 가속 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510070203487dd55077bc25812315153.jpg&nmt=18)

![천상영 신한라이프 대표, CSM 제고·AI 전사적 확대 [미리보는 2026 보험사]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801571002829dd55077bc25812315214.jpg&nmt=18)

![[주간 보험 이슈] 법인세·손해율 영향에 신한라이프·KB손보·KB라이프 순익 주춤…투자손익으로 방어 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260208165558029338a55064dd1175209766.jpg&nmt=18)

![[주간 보험 이슈] 예별손보 예비입찰자 한투·하나금융·JC플라워…완주 가능성은 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260201205414020408a55064dd1106248197152.jpg&nmt=18)

![[주간 보험 이슈] 예별손보 예비입찰에 2곳 이상 참여…예보 지원 여부가 매각 가늠좌 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20250904161637023789efc5ce4ae12116082156.jpg&nmt=18)

![[주간 보험 이슈] GA 판매수수료 구체적 개편안 착수…GA업계 "올해부터 사실상 총량제 시행, 실적 하락" 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025013116192302732dd55077bc212411124362.jpg&nmt=18)

![7대 보험연구원장에 김헌수 전 순천향대 교수…이재명 정부 정책 싱크탱크 경력 [보험연구원 차기 리더는]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260210220510030248a55064dd12101238196.jpg&nmt=18)

![학계 출신 우세 속 최초 내부 연구원장 연임까지…정치권 입김·관치 논란도 [보험연구원 차기 리더는]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260210212116005228a55064dd12101238196.jpg&nmt=18)

![보험개발원 산하 연구소서 독립 16년…명실상부 보험 씽크탱크 역할 [보험연구원 차기 리더는]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260210185550071078a55064dd12101238196.jpg&nmt=18)

![5일 설날 황금 연휴 귀성 차량 증가에…삼성화재·DB손보, 차량 점검 서비스 제공 [보험사 돋보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260210141559024459efc5ce4ae11823574193.jpg&nmt=18)