이미지 확대보기

이미지 확대보기이번 기준금리 인상에 앞서 카드론(장기카드대출) 금리가 약 9개월 만에 상승하면서 15%대 진입을 눈앞에 두고 있다. 또한 기존 저금리로 조달했던 채권들이 내년 상반기에 만기가 도래하면서 이자 부담이 증대될 전망이다.

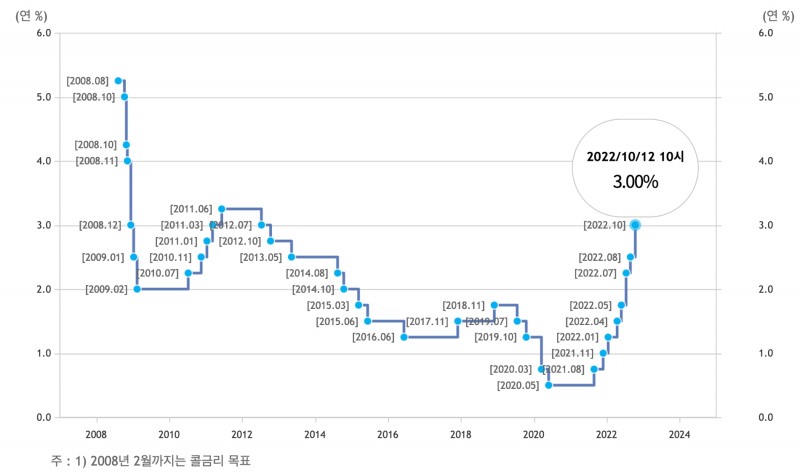

금통위는 “높은 물가 오름세가 지속되는 가운데 환율 상승으로 인해 물가의 추가 상승압력과 외환부문의 리스크가 증대되고 있는 만큼 정책대응의 강도를 높일 필요가 있다”라고 밝혔다. 이어 “국내 경기가 둔화되고 있지만 물가가 목표수준을 크게 상회하는 높은 오름세를 지속할 것으로 예상돼 금리인상 기조를 이어나갈 필요가 있다”라고 밝혔다.

이번 금리 인상은 한미 간 기준금리 격차 확대와 환율, 물가의 추가 상승 위험 등에 따른 것으로 풀이된다. 앞서 미국 연방준비제도(Fed·연준)는 지난달 연방공개시장위원회(FOMC)에서 기준금리를 0.75%p 인상하는 ‘자이언트스텝’을 3연속 단행했다.

미국 기준금리 밴드는 기존 2.25~2.50%에서 3.00~3.25%로 인상되면서 한미 간 기준금리 격차는 최대 0.75%p였으나 이번 기준금리 인상으로 0.25%p까지 좁혀졌다. 다만 다음달 초 미연준이 4연속 자이언트 스텝을 밟으면 한미 간 기준금리 격차는 최대 1.00%p로 다시 벌어질 전망이다.

채권시장의 경우 이번 기준금리 인상이 유력했던 만큼 선반영돼 단기간 내 급격한 금리 인상은 이뤄지지 않을 것으로 보인다. 금융투자협회에 따르면 전날(11일) 기준 여전채 ‘AA+’ 3년물 금리가 5.728%를 기록했다. 여전채 ‘AA+’ 3년물 금리는 연초 2.420%로 시작해 지난 6월 17일에는 4.517%를 기록한 이후 다소 하락했으나 지난달 5%를 돌파한 이후 6%대를 넘보고 있다.

여전채 ‘A+’ 3년물 금리는 전일 기준 6.356%로 지난 8월 5%대를 돌파했으며 지난달 6%를 돌파한 이후 지속 상승 곡선을 그리고 있다. 여전채 ‘A-’ 3년물 금리의 경우 7.353%로 올해에만 3%p 넘게 상승했으며 지난달부터 7%대를 유지하고 있다.

우리카드 카드론 금리가 14.7%로 가장 높았으며 롯데카드 13.97%, 삼성카드 13.36%, KB국민카드 12.90% 등을 기록했다. 올해 연이은 기준금리 인상에도 카드론은 조정금리를 통해 금리 인상을 방어했으나 하반기부터는 기준금리 인상의 직접적인 영향을 받아 카드론 마저 금리가 인상됐다. 조정금리는 우대금리와 특판금리할인 등 기준가격에서 조정하는 금리로, 조정금리가 높을수록 우대 혜택이 확대됐다고 볼 수 있다.

또한 카드사들이 기존 장기채 발행을 통해 자금을 조달했다면 최근 시장금리 변동과 연동되는 ‘금리변동차 회사채’ 발행량을 늘려나가는 추세며 기업어음(CP)과 자산유동화증권(ABS) 발행도 확대하는 모습이다. 주요 카드사가 발행하는 채권 비중을 보면 1년 이하가 30%를, 2년물도 30%를, 3년물이 40%를 차지하지만 금리 상승으로 카드채 발행 시 수익성이 떨어지면서 CP와 ABS 발행을 늘리고 있다.

캐피탈 업권의 경우 올해 실적 추이는 유지되나 내년부터 실적에 영향을 미칠 것으로 보인다. 캐피탈 관계자는 “최근 채권발행은 1년물에서 1년 6개월물 발행이 주를 이루고 있고 장기물 수요는 떨어진 상황”이라며 “현재 고금리 채권 비중이 20%를 차지하는 가운데 내년 상반기에는 전체 3분의 1 수준의 저금리 채권 만기가 도래하는 만큼, 내년부터 직접적인 영향을 받을 것”이라고 내다봤다.

다른 캐피탈 관계자는 정책 지원을 통한 정상화가 필요하다는 의견을 내비쳤다. 이 캐피탈 관계자는 “이번 기준금리 인상은 시장에서 예상하고 있던 부분이고 시장에서는 4%를 타깃으로 하고 있어 이번 금리 인상은 큰 이슈가 아닐 것”이라며 “다만 투자심리가 얼어붙고 시장 자체 능력만으로 회복하기 어려운 상황에서 정책 지원을 통한 새로운 자금 유입으로 정상화 과정이 필요하다”라고 밝혔다.

또한 캐피탈 관계자는 “저금리 채권으로 올해는 조달 금리 영향이 적었으나 내년에는 만기 채권 반영으로 이자 부담이 커질 것”이라며 “내년 상반기까지 시장을 보수적으로 바라보면서 기존 자산건전성 관리도 중요하지만 높아진 이자 비용만큼 새로운 먹거리 발굴이 시장 경쟁 요소가 될 것”이라고 밝혔다.

김경찬 기자 kkch@fntimes.com

[관련기사]

- 주식 대신 고금리 소매 채권…증권사, 역(逆) 머니무브 타격 대안 모색 [10년 만에 기준금리 3%]

- 보험사 주담대도 7% 넘나…공시이율 상승세·보험료 인하는 기대 [10년만에 기준금리 3%]

- 10월 한은 금통위, 기준금리 0.5%p 인상 '빅스텝'…10년 만에 기준금리 3% 시대(종합)

- 10월 한은 금통위, 기준금리 0.5%p 인상 '빅스텝'…10년 만에 기준금리 3% 시대

- [속보] 한은 금통위, 기준금리 0.5%p 인상 '빅스텝'…기준금리 3% 시대

- 카드·캐피탈 조달금리 다시 오름세…유동성 리스크 사전 대응 중점 [기준금리 0.25%p 인상]

- “채권 3년물 발행도 어렵다”…중소형 캐피탈 여전채 금리 4% 넘어 [기준금리 1.75%]

- 카드·캐피탈 "채권금리 기준금리 인상 선반영…즉각적 영향 미미" [기준금리 1.75%]

- 기준금리 인상에도 저축은행 ‘파킹통장’ 금리 인하…“유동성 관리 차원”

- 대출규제에 기준금리 추가 인상까지…1분기 카드론 증가세 축소 전망

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![진성원 우리카드 대표, ‘디지털·생활금융ʼ 통합 플랫폼 박차 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030823451704188dd55077bc221924192196.jpg&nmt=18)

![카드·캐피탈 17개사 CEO “AI 에이전트 개발·AX 활용 집중” [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030120100709762dd55077bc212411124362.jpg&nmt=18)

![성영수 하나카드 대표, ‘트래블로그ʼ 앞세워 하나Pay 시장 공략 가속 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022214314207269dd55077bc221924192196.jpg&nmt=18)

![신한카드 ‘비용 다이어트’…KB국민카드 ‘리스크 방어’ [KB·신한 맞수 대결]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603340900489dd55077bc221924192196.jpg&nmt=18)

![iM캐피탈 ‘오토금융ʼ·NH농협캐피탈 ‘투자금융ʼ 힘입어 성장가도 [캐피탈 라이벌 대전 ②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030823475604507dd55077bc221924192196.jpg&nmt=18)

![NH농협카드, 프리미엄·실속여행 혜택 담은 ‘트래블 카드ʼ [여행지에서 더 빛나는 카드]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030900115107587dd55077bc221924192196.jpg&nmt=18)

![삼성카드, 여행·일상에서도 이용 가능한 ‘iD GLOBAL 카드’ [여행지에서 더 빛나는 카드]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030823502608743dd55077bc221924192196.jpg&nmt=18)

![신한카드, 일본 여행 특화 혜택 담은 ‘Haru 카드’ [여행지에서 더 빛나는 카드]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030823523400972dd55077bc221924192196.jpg&nmt=18)

![스마일게이트인베 대표이사 세대 교체…뷰노 발굴한 백인수 벤처투자1본부장 내정 [VC CEO 인사]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260310165242036850957e88cdd5211234200172.jpg&nmt=18)

![박영훈 체제 2년, '디캠프 배치' 성공적 안착…8600억 투자로 스타트업 성장 지원 [박영훈號 디캠프]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030916213401126957e88cdd522210616201.jpg&nmt=18)

![하나카드, 무료환전·해외 수수료 면제 ‘트래블로그’ [여행지에서 더 빛나는 카드]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030900030107218dd55077bc221924192196.jpg&nmt=18)

![24개월 최고 연 4.50%…키움저축은행 '아이키움정기적금‘ [이주의 저축은행 적금금리-3월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260308003238059036a663fbf34175192139202.jpg&nmt=18)