이미지 확대보기

이미지 확대보기 방문규기사 모아보기)은 총 15억 유로 규모의 글로벌본드 발행에 성공했다고 18일 밝혔다.

방문규기사 모아보기)은 총 15억 유로 규모의 글로벌본드 발행에 성공했다고 18일 밝혔다. 이는 한국계 기관의 유로화 공모 사상 최대규모로, 미국의 금리인상으로 투자심리 혼돈세가 지속 중인 가운데 유럽금리 인상 전 최적의 타이밍을 포착해 발행했다는 것이 수은 측 설명이다.

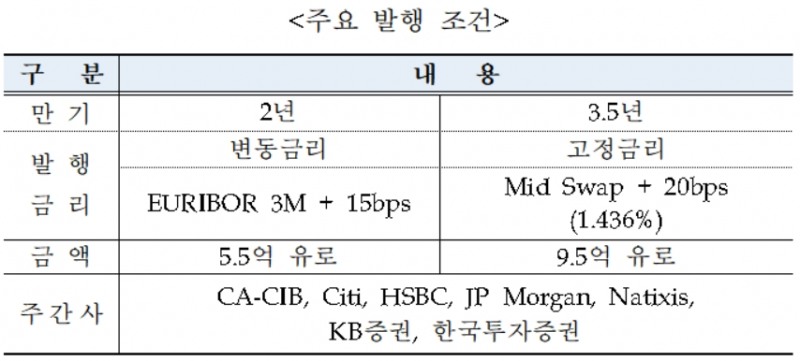

이번 채권은 만기 2년 변동금리채(FRN) 5조5000억 유로, 만기 3년 6개월 고정금리채 9억5000억 유로로 구성된 듀얼 트랜치 구조로 발행됐다. 듀얼 트랜치 구조란 만기 혹은 금리 조건이 다른 두 가지 종류의 채권을 동시 발행하는 것을 의미한다.

특히 만기 2년 변동금리채는 수은이 유럽시장에서 처음 발행을 시도한 형태의 채권으로, 기존 수은 투자자군이 아닌 단기금융상품에 집중 투자해 수익을 얻는 머니마켓펀드(MMF) 등을 겨냥했으며 그린본드(Green Bond)로 발행됐다.

금리는 유럽 기준금리인 유리보(EURIBOR) 금리 3개월물에 0.15%포인트를 더한 수준이다. 유로 리보가 마이너스 수준임에 따라 실제 발행 쿠폰 금리는 시장 관행대로 유로 리보금리에 1%포인트를 더한 수준으로 설정하고, 발행 시 투자자들에게 투자자금의 0.85%(금리차)×2(2년) 만큼을 일시에 받는 방식이다.

만기 3년 6개월 고정금리 채권 금리는 유로 미드스왑에 0.2%포인트를 더한 연 1.436% 수준이다.

이번 채권 발행으로 조달한 자금은 국내 수출기업이 유럽 지역을 중심으로 수행하는 신재생에너지 사업과 대규모 이차전지 생산시설사업 등에 직접 투입될 예정이다. 수은은 국내 기업이 수주한 아일랜드 에너지저장설비(ESS) 구축사업, 헝가리 이차전지 생산설비 사업 등 다수의 유로화 소요 프로젝트에 금융지원을 승인한 바 있다.

김태윤 기자 ktyun@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![이환주號 국민은행 ‘캄보디아·인니ʼ 기업금융 공략 가속 [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100373304670dd55077bc211821821443.jpg&nmt=18)

![양종희號 KB금융, 소상공인 육성 방점…5년간 17조 쏜다 [2026 포용금융 대전환]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510034204479dd55077bc25812315153.jpg&nmt=18)

![‘순익 4조 돌파 전망’ 함영주號 하나금융, IB·WM 강화 예고 [2025 금융지주 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801511100222dd55077bc25812315214.jpg&nmt=18)

![양종희號 KB금융 인사 키워드 ‘생산적금융·조직안정' [2026 금융지주 인사 풍향계]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011118224106156dd55077bc2118218214112.jpg&nmt=18)

![함영주號 하나금융, RWA 상승률 3.5% 우수, 순익 '4조'··아쉬운 '비은행' [금융사 2025 연간 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026013119503707574b4a7c6999c121131189150.jpg&nmt=18)

![정상혁號 신한은행, 일본·베트남 이을 새 영토 ‘우즈벡ʼ 주목 [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100420708679dd55077bc211821821443.jpg&nmt=18)

![정진완號 우리은행, 글로벌그룹 '환골탈태'…美·베트남 '집중' [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100195109323dd55077bc211821821443.jpg&nmt=18)

![함영주 하나금융 회장 사법리스크 해소, 시장은 믿고 있었다 [금융지주 밸류업]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012920053803928b4a7c6999c218144179230.jpg&nmt=18)

![12개월 최고 연 3.20%…SC제일은행 'e-그린세이브예금' [이주의 은행 예금금리-2월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260130181142061535e6e69892f18396169112.jpg&nmt=18)

![은행권, 머니무브 본격화에 '고심'…예금금리 최고 은행은 [은행은 지금]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025022418233109482b4a7c6999c121131189150.jpg&nmt=18)

![24개월 최고 연 5.15%, 제주은행 'MZ 플랜적금' [이주의 은행 적금금리-2월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260130182912042895e6e69892f18396169112.jpg&nmt=18)

![24개월 최고 연 2.90%…부산은행 '더 특판 정기예금' [이주의 은행 예금금리-2월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260130181253004825e6e69892f18396169112.jpg&nmt=18)

![12개월 최고 연 4.95%, 제주은행 'MZ 플랜적금' [이주의 은행 적금금리-2월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260130182812032595e6e69892f18396169112.jpg&nmt=18)