이미지 확대보기

이미지 확대보기LG에너지솔루션은 2020년 12월 LG화학에서 물적분할해 설립된 2차전지(배터리) 제조업체다. 최대주주는 LG화학(81.8%)이다.

윤혁진 SK증권 연구원은 26일 리포트에서 LG에너지솔루션 적정 시가총액을 100조원으로 보고, 목표주가 43만원을 제시했다.

윤 연구원은 "차량용 반도체 공급부족으로 불거진 공급망 안정성은 미국 완성차 업체들의 LG에너지솔루션 선호도를 더 높여 줄 것으로 판단한다"며 "중국의 CATL이 높은 Capex 효율, 낮은 인건비, 높은 가동률, 원자재 조달 이점 등으로 LG에너지솔루션보다 높은 이익률을 유지하고 있지만, 향후 중국 전기차 시장의 정체 가능성, 미국 전기차 시장의 고성장을 고려할 경우 장기적으로 LG에너지솔루션의 매력이 더욱 부각될 것으로 전망한다"고 제시했다.

다만 윤 연구원은 "상장 초기 8.85% 밖에 안 되는 낮은 유통비율과 패시브 자금 매수에 따라 주가변동성이 높겠지만, 경쟁사 CATL 대비 시총/Capa, 시총/매출액, 시총/영업이익 등의 지표는 장기적으로도 매력적"이라며 "향후 판매보증 충당금 감소와 규모의 경제를 통한 수익성 개선, 미국 공장의 원활한 가동 등은 LG에너지솔루션의 업사이드 요인"이라고 판단했다.

조철희 한국투자증권 연구원은 LG에너지솔루션의 목표주가 69만원, 시가총액 140조원으로 분석을 시작했다.

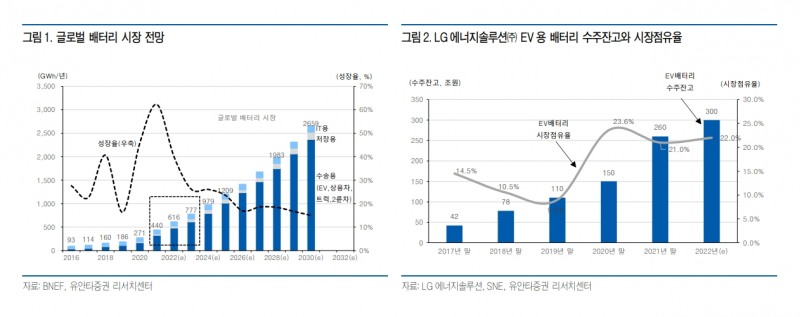

조 연구원은 "중국 내수시장에서 주로 활동하는 CATL을 제외하면 LG에너지솔루션은 진정한 글로벌 1위 2차전지 생산회사"라며 "약 260조원(2022년 추정 매출액의 13.,1배)의 수준잔고를 확보했으며, GM, 스텔란티스, 혼다 등과 JV(조인트벤처) 설립을 통해 미국 전기차 시장에서 가장 큰 수혜가 예상된다"고 판단했다. 아울러 최근 불거진 GM 리콜도 다양한 공정 개선으로 적극 해결해 가고 있다고 덧붙였다.

황 연구원은 "상장 배터리회사인 중국 CATL 및 한국 삼성SDI의 EV/EBITDA((기업가치 대비 상각 전 영업이익) 상대가치를 적용한 LG에너지솔루션의 시가총액 범위는 63~120조원(27~51만원/주)으로 예상되며, 평균치는 92조원(39만원/주)"라고 분석했다.

2021년 말 전기차용 배터리 수주잔고는 260조원으로, 향후 10년간 글로벌 시장 23%를 차지할 수 있는 수준으로, 2022년 예상 실적은 배터리 리콜이 없다면 미들 싱글 수준의 이익률 안착이 가능해 보인다고 판단했다.

그는 "상장 이후 FTSE 지수 편입(2/3), 2/9 이후 한국 배터리 ETF(상장지수펀드) 편입, 2/14 MSCI지수 편입, 3/10 KOSPI200 지수 편입 등이 예상된다"며 "상장 초기 주가는 오버슈팅이 예상되며, KOSPI200 지수 편입 기간까지 인덱스 및 배터리 ETF 편입에 따른 매수가 2조~2조8000억원으로 추정된다"고 제시했다.

다만 황 연구원은 "주가가 51만원(시가총액 120조원)을 넘어서면 세계 1위 CATL보다 비싸지게 된다는 점에 주의가 필요하다"고 덧붙였다.

2022년 1월 27일 신규 상장하는 LG에너지솔루션 주권의 시초가는 상장일 오전 8시30분~9시에 공모가격인 30만원의 90%~200% 사이에서 호가를 접수해 매도호가와 매수호가가 합치되는 가격으로 결정된다. 이 시초가를 기준으로 상하 30%의 가격제한폭이 적용된다.

LG에너지솔루션 기준 시가총액은 공모가(30만원) 기준 70조2000억원이다. 상장만 하더라도 삼성전자, SK하이닉스에 이어 코스피 시총 톱 3로 입성한다.

정선은 기자 bravebambi@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![강진두號 KB증권 IB 출범…주태영·안석철 배치 '2.0' 개막 [빅10 증권사 IB 人사이드 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012509581004894dd55077bc25812315153.jpg&nmt=18)

![한투증권 IB그룹장 재건…‘전략통' 김광옥 부사장 복귀 [빅10 증권사 IB 人사이드 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801440707653dd55077bc25812315214.jpg&nmt=18)

![[DCM] LG 3.61%로 조달금리 가장 높아…한화와 25bp 差 [1월 리뷰②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021601593602809141825007d122461258.jpg&nmt=18)

![[부의 지도] 이상훈 에이비엘바이오 대표, 주식자산 569% '폭증'](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021606565602265a837df6494123820583.jpg&nmt=18)

![기관 '알테오젠'·외인 '삼천당제약'·개인 '에코프로비엠' 1위 [주간 코스닥 순매수- 2026년 2월9일~2월13일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021323061707087179ad43907118235313.jpg&nmt=18)

![기관 'SK하이닉스'·외인 '삼성전자'·개인 '한화에어로스페이스' 1위 [주간 코스피 순매수- 2026년 2월9일~2월13일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021322573704878179ad43907118235313.jpg&nmt=18)