이미지 확대보기

이미지 확대보기한국신용정보원(원장 신현준)은 29일 CIS이슈리포트 제2021-7호 ‘저축은행 신용대출 차주 특성 분석 및 시사점’ 보고서를 발간해 이같이 밝혔다.

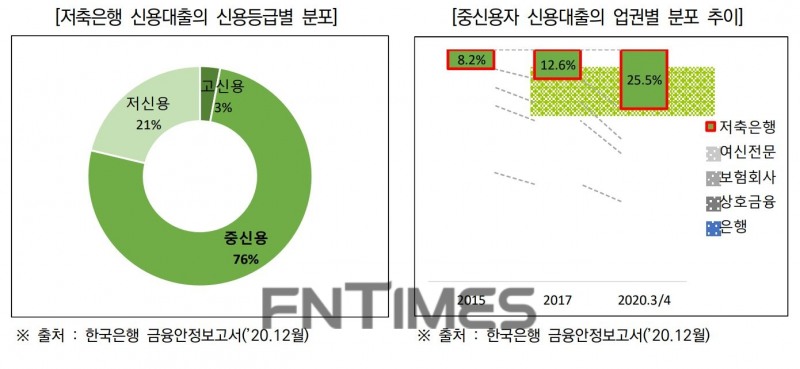

저축은행 신용대출 차주는 신용 위험 정도가 비교적 동질적인 차주들로 구성된 은행업권에 비해 신용 위험 특성이 이질적인 다양한 그룹으로 구성돼 있었다. 신 파일러, 저소득 중‧저신용자, 소액대출‧다중채무자 등이 많았다.

저축은행 신용대출 금리 수준은 올 상반기 신규 대출 기준으로 약 8~24%(법정최고금리)로 넓은 범위에 걸쳐 있었다. 금리 분포 봉우리가 복수(multimodal)인 불규칙한 모양으로, 이질적인 여러 그룹이 합쳐져 있다는 방증이라 신용정보원 측은 설명했다.

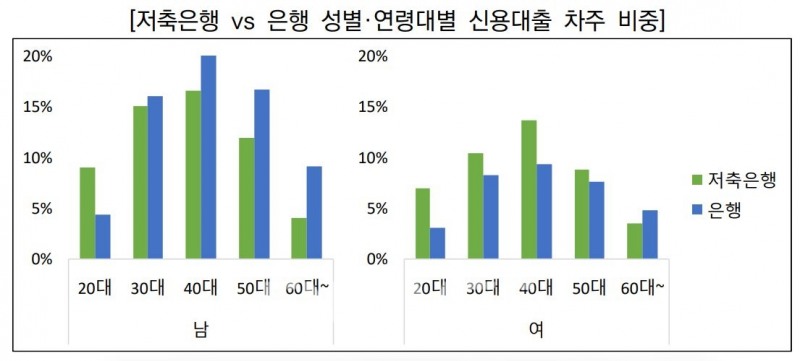

저축은행업권 차주 중 신 파일러는 대부분 사회 초년생이나 노년층이었다. 차주 중 20~30대 연령 비중은 41%로 은행업권(32%)과 비교해 높았고, 상대적으로 경제참여 정도가 낮은 여성이 많은 것으로 드러났다. 반면, 신용거래 이력이 많은 40~50대 남성 차주 비중은 낮게 나타났다.

이미지 확대보기

이미지 확대보기저소득 및 중‧저신용등급자 비중도 높았다. 소득이 높은 4~5분위에서는 은행 대출 비중이 컸지만, 소득 1~3분위에서는 저축은행 등 비은행권 신용대출 비중이 많았다. 소득 분위는 통계청이 우리나라 전체 가구를 분기 소득수준에 따라 10%씩 10단계로 나눈 지표다. 소득수준이 가장 낮은 구간이 1분위이며, 위로 올라갈수록 높아진다.

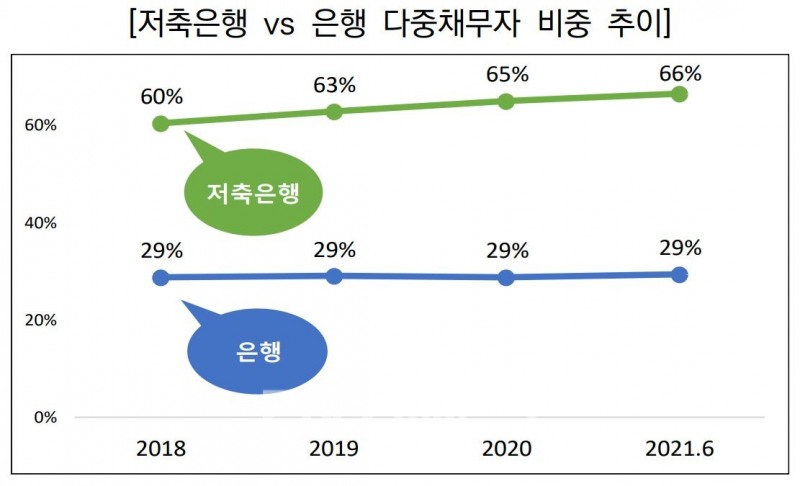

또한 소액대출자와 다중채무자 비중이 높았다. 5000만원 이상 고액 대출보다 1000만원 미만의 소액대출을 주로 이용하고 있었다. 저축은행은 통상적으로 은행에 비해 소액대출 비중이 높다. 특히 300~400만원 정도 소액 신용대출 건수가 가장 많다. 아울러 3개 이상 금융기관과 거래하는 다중채무자가 많았다. 저축은행 신용대출 차주 10명 중 6명 이상은 다중채무자였으며, 이들의 비중은 매년 상승하는 것으로 파악됐다.

이미지 확대보기

이미지 확대보기저축은행의 다중채무자 그룹 내에서도 특히 소액 다중채무자와 저축은행에서만 대출받는 다중채무자는 불량률이 높았다. 불량률은 신용대출 보유 차주 중 이전 1년 이내 90일 이상 장기연체가 발생한 차주로 산정한다.

저축은행 다중채무자 중 1000만원 미만의 소액 대출을 받은 다중채무자 불량률은 차주 전체 통계에 비해 높은 것으로 확인됐다. 그 중 300만원 미만 구간에서 차이가 가장 두드러졌다. 다른 업권과 저축은행에 걸쳐 대출받은 다중채무자보다 저축은행업권 내에서만 여러 저축은행으로부터 대출받은 다중채무자도 불량률이 높았다.

진다정‧서영은 신용정보원 조사역은 이번에 발간한 보고서를 통해 “고객 서비스 제고, 중금리 대출 활성화, 저축은행의 적정한 리스크(위험) 관리를 위해서는 이러한 대출 차주 특성을 반영한 맞춤형 금융 서비스 개발과 신용평가 체계의 고도화가 필요하다”고 강조했다.

이어 “20~30대 연령층을 위한 비대면 간편 대출이나 중‧저신용등급자를 위한 생활비 소액대출과 같은 저축은행 차주 특성에 맞춘 특화 금융 서비스 개발과 함께 차주의 잠재 리스크를 다각도로 평가하고 신 파일러에게 적정한 금리가 부여될 수 있도록 세분화, 정교화한 저축은행업권 구축 및 고도화가 필요할 것”이라고 덧붙였다.

특화 신용평가 모형 개발과 모형의 세분화, 정교화를 위해서는 다양한 정보를 적극 가공하고 활용하는 것이 필요하다는 점도 피력했다.

전 조사역과 서 조사역은 “최근 금융 빅데이터 개방 시스템(CreDB)과 같은 다양한 데이터 개방 플랫폼이 활성화하고 본인 신용 정보 관리업(마이데이터) 산업이 본격 시행되는 등 금융산업 내에서 활용 가능한 데이터 범위가 크게 확대되고 있는 만큼 저축은행 신용평가 모형 고도화를 위해 이러한 방대하고 다양한 정보를 적극 활용하려는 노력이 중요하다”고 말했다.

임지윤 기자 dlawldbs20@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![이환주號 국민은행 ‘캄보디아·인니ʼ 기업금융 공략 가속 [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100373304670dd55077bc211821821443.jpg&nmt=18)

![양종희號 KB금융, 소상공인 육성 방점…5년간 17조 쏜다 [2026 포용금융 대전환]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510034204479dd55077bc25812315153.jpg&nmt=18)

![‘순익 4조 돌파 전망’ 함영주號 하나금융, IB·WM 강화 예고 [2025 금융지주 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801511100222dd55077bc25812315214.jpg&nmt=18)

!['따로 또 같이' 디지털자산 동맹···임종룡 우리금융 회장의 선택은 [디지털자산 지형도]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020307355101854b4a7c6999c121131189150.jpg&nmt=18)

![함영주號 하나금융, RWA 상승률 3.5% 우수, 순익 '4조'··아쉬운 '비은행' [금융사 2025 연간 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026013119503707574b4a7c6999c121131189150.jpg&nmt=18)

![정상혁號 신한은행, 일본·베트남 이을 새 영토 ‘우즈벡ʼ 주목 [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100420708679dd55077bc211821821443.jpg&nmt=18)

![정진완號 우리은행, 글로벌그룹 '환골탈태'…美·베트남 '집중' [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100195109323dd55077bc211821821443.jpg&nmt=18)

!['따로 또 같이' 디지털자산 동맹···임종룡 우리금융 회장의 선택은 [디지털자산 지형도]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020307355101854b4a7c6999c121131189150.jpg&nmt=18)

![12개월 최고 연 3.20%…SC제일은행 'e-그린세이브예금' [이주의 은행 예금금리-2월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260130181142061535e6e69892f18396169112.jpg&nmt=18)

![정상혁號 신한은행, 일본·베트남 이을 새 영토 ‘우즈벡ʼ 주목 [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020100420708679dd55077bc211821821443.jpg&nmt=18)

![국민 ELD·신한 목표전환형 펀드···증권사 IMA 대적할 수 있을까 [은행권 머니무브 방어전]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260202165703014065e6e69892f18396169112.jpg&nmt=18)

![정진완號 우리은행, 글로벌그룹 '환골탈태'…美·베트남 '집중' [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020100195109323dd55077bc211821821443.jpg&nmt=18)