[한국금융신문 김경찬 기자] 한국수출입은행이 6일 전세계 투자자들을 대상으로 총 5억 달러 규모의 글로벌본드 발행에 성공했다고 밝혔다.

최근 신종 코로나 확산에 대한 우려로 주요 증시가 큰 폭으로 하락하고, 홍콩과 중국 등 아시아 금융시장이 원활하지 않은 상황이다.

수은 측은 “이번 채권 발행은 어려운 시장 환경 속에서 이뤄졌다”며, “시장을 면밀하게 모니터링하다가 글로벌 금융시장이 안정화되고 투자심리가 회복되는 시점을 포착하여 채권발행에 나섰다”고 설명했다.

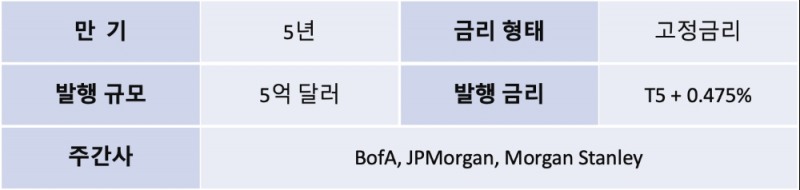

이미지 확대보기 △ 주요 발행 조건, T5 : 미국국채 5년물 수익률(1.463%). /자료=수출입은행 이날 발행한 글로벌본드는 만기 5년의 고정금리 채권으로, 미국 5년 만기 국채금리에 0.475%를 더한 수준에서 결정됐다.

이는 금융위기 이후 발행된 정부채를 제외한 한국물 중 최저 가산금리에 속한다.

수은 관계자는 “코로나 쇼크에 따른 세계 경제 침체 우려로 외화채권 발행이 위축된 상황에서 글로벌 투자자들의 높은 수요를 이끌어낸 점은 수은 채권이 안전자산으로서 투자자들의 지속적인 신뢰를 확보하고 있음을 의미한다”고 설명했다.

이어 “이번 성공적인 글로벌본드 발행으로 한국물에 대한 신뢰를 재확인하고 향후 국내 기관들의 외화채권 발행에 물꼬를 터주는 역할을 했다”고 말했다.

김경찬 기자 kkch@fntimes.com

뉴스레터 구독을 위한 이메일 수집 및 수신에 동의하시겠습니까?

뉴스레터 수신 동의

(주)한국금융신문은 뉴스레터 구독(이메일 전송) 서비스와 당사 주관 또는 제휴·후원 행사 및 교육에 대한 안내를 위해 이메일주소를 수집합니다.

구독 서비스 신청자는 개인정보 수집·이용에 동의를 거부할 권리가 있습니다. 단, 거부 시 뉴스레터를 이메일로 수신할 수 없습니다.

뉴스레터 수신동의 해제는 뉴스레터 하단의 ‘수신거부’를 통해 해제할 수 있습니다.

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

이미지 확대보기

이미지 확대보기

![[DQN] '비은행' 지각변동…임종룡號 우리금융 '약진' [금융사 2025 리그테이블]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022201050403250dd55077bc221924192196.jpg&nmt=18)

![리딩뱅크 승부처 기업금융…이환주 vs 정상혁, 정면승부 [KB·신한 맞수 대결]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603191602818dd55077bc221924192196.jpg&nmt=18)

![추진단 구성·300조 투입···장민영號 기업은행, 국민성장펀드 지원 '작심' [생산적 금융 척도 국책은행]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020720564900472dd55077bc221924192196.jpg&nmt=18)

![코스피 6300인데···KB금융, 12거래일 연속 외인 '순매도' 이유는 [금융지주 밸류업 점검]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022621383900871b4a7c6999c121131189150.jpg&nmt=18)

!['연임 특별결의' 도입 미룬 KB금융···'선제 조치' 타이틀 잡을 곳은 [2026 주총 미리보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022519321609304b4a7c6999c121131189150.jpg&nmt=18)

![박상진 산업은행 회장 "상반기 내 7대 메가프로젝트 승인 목표" [현장]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260225172346097575e6e69892f121131138162.jpg&nmt=18)

![[프로필] 김대일 신영증권 신임 사장…WM 베테랑 사령탑](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260225172400016110f4390e77d12114126106.jpg&nmt=18)

![코스피 6300인데···KB금융, 12거래일 연속 외인 '순매도' 이유는 [금융지주 밸류업 점검]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026022621383900871b4a7c6999c121131189150.jpg&nmt=18)

!['연임 특별결의' 도입 미룬 KB금융···'선제 조치' 타이틀 잡을 곳은 [2026 주총 미리보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026022519321609304b4a7c6999c121131189150.jpg&nmt=18)

![12개월 최고 연 3.25%…SC제일은행 'e-그린세이브예금' [이주의 은행 예금금리-2월 4주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260220161811090515e6e69892f2114827133.jpg&nmt=18)

![네카토, 금리인하요구권 자동신청 개시…마이데이터 기반 신용정보 분석력 강점 [마이데이터 금리인하요구 시행]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026022616490801779957e88cdd5211234196185.jpg&nmt=18)

![[프로필] 배준성 신영증권 부사장…IB 전문가](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026022517263105113179ad4390720323576139.jpg&nmt=18)