이미지 확대보기

이미지 확대보기23일 투자은행(IB) 업계에 따르면 전일 금융감독원 자본시장특별사업경찰(특사경)은 반도체 팹리스 기업 파두와 파두 기업공개(IPO) 대표 주관 업무를 맡은 NH투자증권을 자본시장법 위반 혐의에 따른 기소 의견으로 검찰에 송치했다.

당시 파두는 입장문을 통해 “반도체 혹한기가 예상보다 길어지고 있다”며 “상장 때까지만 해도 예측하지 못했던 상황”이라고 해명했다.

“파두, 매출 급감 숨겨”…NH투자증권, 밸류 평가 능력 의구심

특사경은 파두가 상장 과정에서 매출 급감 사실을 숨기고 경영진이 개인적으로 매매차익을 챙겼다고 지적했다. 이 과정에서 NH투자증권은 파두의 상장예비심사 당시 기재한 예상 매출액보다 더 큰 금액을 증권신고서에 기재하고 공모가를 부풀리는 등 파두와 공모한 혐의를 받고 있다.파두가 매출 급감 등 중요한 정보를 고의로 숨기려 했다면 NH투자증권 입장에서는 파악이 어려웠을 수 있다. 발행사의 허위 공시가 확인되면 주관사 책임은 제한적이다. 그러나 주관사는 기업실사와 상장심사 과정에서 최대한 정보를 파악하고 관련 리스크를 줄이는 데 집중한다.

파두의 정보 공개 여부를 제외하면 NH투자증권 입장에서 중요한 것은 밸류 평가다. 당시 NH투자증권은 기업가치 산정을 위한 기준으로 Broadcom Inc, Microchip Technology, Maxlinear 등 3개 기업을 선정했다.

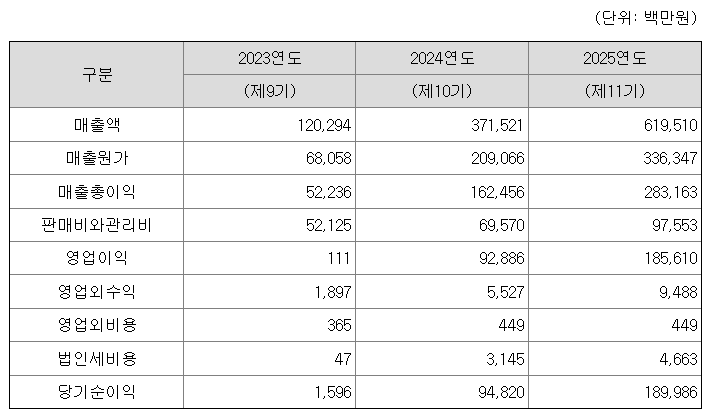

가치평가 지표는 PER(주당순이익비율)로 2023년 1분기 연환산 기준으로는 평균 34.62배가 도출됐다. 파두의 미래 당기순이익(2024~2025년)을 현재가치로 환산한 후 적용한 PER은 22.51배로 2023년 1분기 기준 최근 12개월 실적기준이다. 주당 평가액은 4만904원이었다.

이미지 확대보기

이미지 확대보기논란이 되는 부분은 실적 추정 부문이다. 지난 2022년 말 기준 파두의 매출액은 564억원이다. NH투자증권은 2025년 예상매출액을 6195억원으로 추정했다. 불과 3년만에 매출액이 9배가량 늘어난다는 예측이었다.

다양한 분야에서 반도체 수요가 증가하는 만큼 반도체 팹리스 기업에 대한 성장 기대감도 클 수 있다. 그러나 국내 반도체 산업은 2022년 이후 글로벌 공급망 재편으로 낙관적 전망을 하기 어려운 상황이었다. 실적 전망이 과도했다는 지적이 나오는 이유다.

NH투자증권이 파두와의 공모 혐의에서 벗어나도 밸류 평가 부문 의구심은 지울 수 없는 셈이다. 한국투자증권은 공동주관사지만 일부 밸류 평가에 관여한 만큼 시장 평판이 악화될 수 있다.

투자은행(IB) 관계자는 “IPO를 진행하는 기업들은 해당 섹터의 전망이 가장 낙관적일 때 상장을 시도한다”며 “하방 리스크를 고려하는 비중이 작기도 하고 파두의 경우 주요 고객사 2곳에 매출이 90%가량 집중돼 있어 매출 안정성도 낮은 편”이라고 말했다. 그는 “주관사가 발행사의 협력자이자 조언자인 것은 맞지만 공정성과 신뢰성도 유지해야 한다는 점에서 NH투자증권은 평판 리스크가 확대될 수 있다”고 덧붙였다.

이성규 한국금융신문 기자 lsk0603@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

!["WM 명가 변신"…삼성증권, IB 강화 임무 인력 배치 [빅10 증권사 IB 人사이드 ⑦]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022200522503584dd55077bc221924192196.jpg&nmt=18)

![‘IB 명가' 재정비 시동…NH투자증권, 김형진·신재욱 카드 [빅10 증권사 IB 人사이드 (6)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603103406515dd55077bc221924192196.jpg&nmt=18)

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

!['국장 ETF' 힘으로 코스피 상승…삼성운용 질주 [ETF 통신]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026022608395305907179ad4390712813480118.jpg&nmt=18)