이미지 확대보기

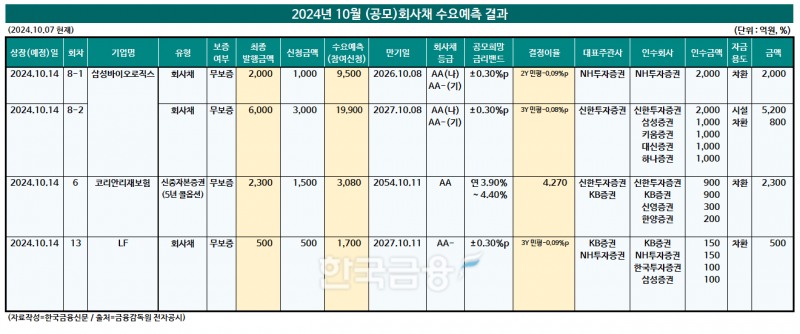

이미지 확대보기7일 투자은행(IB)업계에 따르면 삼성바이오로직스는 제8차 무보증사채 수요예측에서 2년물의 경우 1000억원 모집에 9500억원이, 3년물은 3000억원 모집에 1조9900억원의 자금이 몰렸다. 모집액 대비 무려 7배가 넘는 2조 9400억원의 매수주문을 받았다.

조달자금 중 2800억원은 10월과 11월 만기 도래하는 시설대 상환에 사용되며, 5200억원은 삼성바이오로직스의 제5공장 증설 자금으로 충당될 예정이다.

이미지 확대보기

이미지 확대보기코리안리는 2배 넘는 사전 수요... 신종자본증권 2300억원 발행

이어 코리안리재보험(대표이사 원종규닫기

원종규기사 모아보기)이 신종자본증권 발행 규모를 기존 1500억원에서 2300억원으로 800억원 늘렸다. 신한투자증권과 KB증권이 대표주관을 맡은 이번 발행의 수요예측에서 3080억원의 사전수요를 받으며 증액 발행을 결정한 것이다.

원종규기사 모아보기)이 신종자본증권 발행 규모를 기존 1500억원에서 2300억원으로 800억원 늘렸다. 신한투자증권과 KB증권이 대표주관을 맡은 이번 발행의 수요예측에서 3080억원의 사전수요를 받으며 증액 발행을 결정한 것이다. 공모희망금리는 연 3.90%에서 4.40%로 제시했으며, 최종 발행이자율은 5년 국고채 민평 평균금리에 1.385%포인트를 가산한 4.27%로 결정되었다.

이번 발행자금은 2019년 발행했던 신종자본증권 조기상환에 사용될 예정이며, 이를 통한 지급여력제도(K-ICS) 비율은 변동 없이 유지될 전망이다.

이미지 확대보기

이미지 확대보기여천NCC, 나프타 구매대금 1000억 조달 위해 공모시장 찾아

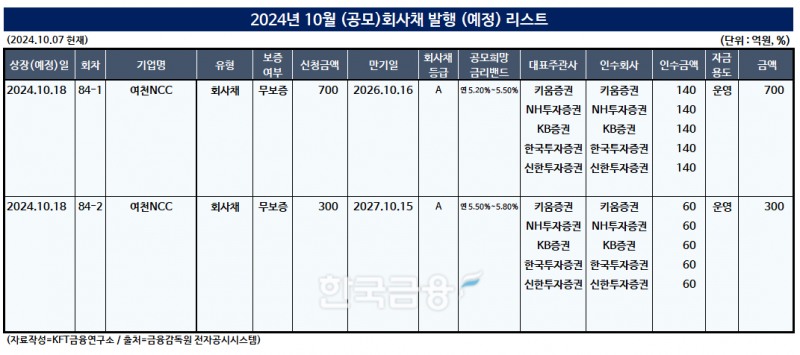

한편, 7개월 만에 공모시장을 다시 찾은 여천NCC(대표이사 이유진, 김명헌)는 2년물 700억원, 3년물 300억원 등 총 1000억원 규모의 회사채 발행을 공시했다. 키움증권, NH투자증권, KB증권, 한국투자증권, 신한투자증권 등 5개 증권사가 공동 대표주관사로 참여했다.공모희망금리는 2년물의 경우 연 5.20%에서 5.50%, 3년물은 연 5.50%에서 5.80%로 제시했다. 발행자금 전액은 원재료인 나프타 구매대금으로 사용될 예정이다.

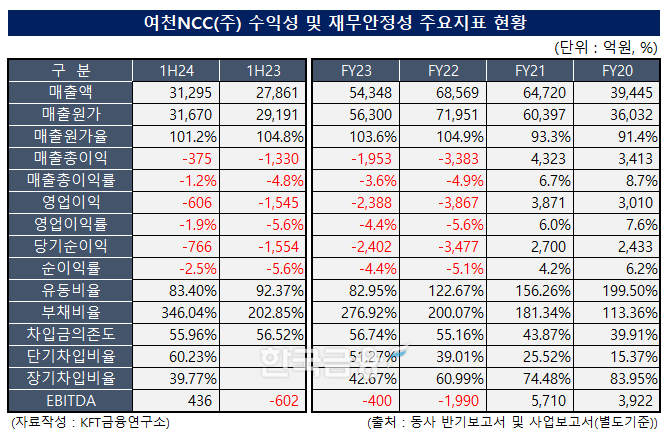

여천NCC는 1999년 12월 한화솔루션과 DL케미칼의 50:50 현물출자로 설립된 국내 상위권 석유화학업체다. 최근 업황 부진과 고유가로 인한 원가 부담으로 영업손실이 지속되고 있는 상황이다.

2024년 6월말 기준 총자산 3조5528억원, 자기자본 7965억원, 매출액 3조1295억원, 영업손실 606억원, 단기순손실 766억원을 시현했으며, 2021년 4분기 이후 영업적자 지속 중이다.

이미지 확대보기

이미지 확대보기과거 주주사에 대한 배당금 지급 부담과 NCC 2공장 증설 등으로 부채비율과 차입금의존도가 크게 상승했는데 특히 단기차입금 비중이 지속적으로 증가(25.6% → 39.0% → 51.3%)하고 있어 재무안정성이 악화되고 있는 상황이다.

한 신용평가사 관계자는 ”여천NCC는 글로벌 경기 연착륙 기대감, 단기 에틸렌 공급부담 완화 전망을 바탕으로 영업실적은 완만하게 개선될 것으로 보인다. 그러나 중국발 공급과잉 기조 장기화 우려, 경기변동에 민감한 기초유분 중심의 매출구조상 수익성 반등 폭은 크지 않을 것”으로 전망했다.

두경우 한국금융신문 전문위원 kwd1227@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![강진두號 KB증권 IB 출범…주태영·안석철 배치 '2.0' 개막 [빅10 증권사 IB 人사이드 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012509581004894dd55077bc25812315153.jpg&nmt=18)

![한투증권 IB그룹장 재건…‘전략통' 김광옥 부사장 복귀 [빅10 증권사 IB 人사이드 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801440707653dd55077bc25812315214.jpg&nmt=18)

![미래에셋증권 IB사령탑 강성범…양날개는 성주완·김정수 [빅10 증권사 IB 人사이드 ①]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011117585504903dd55077bc2118218214112.jpg&nmt=18)

![박남영 미래에셋증권 IMA본부장 "규모 경쟁보다 내실 중점" ['1호 IMA' 인터뷰]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020223433303730179ad439072211389183.jpg&nmt=18)

![우상희 한국투자증권 IMA담당 상무 "안정적 정착 바탕 성장성 투자" ['1호 IMA' 인터뷰]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020223421207006179ad439072211389183.jpg&nmt=18)

![미래에셋운용 “코스닥 이익개선 동반 기대…'업종 쏠림' 전략적 활용 가능” [ETF 통신]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260202144658039670f4390e77d222110701.jpg&nmt=18)

![기관 '한미반도체'·외인 'NAVER'·개인 '삼성전자' 1위 [주간 코스피 순매수- 2026년 1월26일~1월30일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026013022473402636179ad439071182357237.jpg&nmt=18)

![기관 '에코프로'·외인 '에코프로'·개인 '알지노믹스' 1위 [주간 코스닥 순매수- 2026년 1월26일~1월30일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026013022563407542179ad439071182357237.jpg&nmt=18)

![빗썸, IPO 추진 동력 지속…체질 개선 총력 [가상자산 거래소 지각변동 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020100324904384dd55077bc211821821443.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)