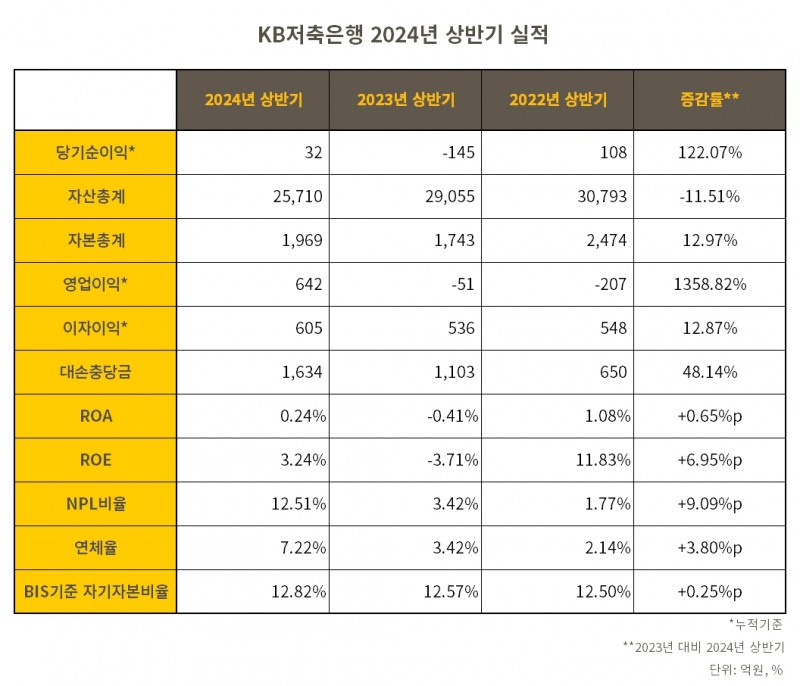

26일 KB금융지주가 발표한 ‘2024년 상반기 경영실적’에 따르면 KB저축은행은 올 상반기 기준 32억원의 순이익을 기록하며, 전년 동기(-145억원) 대비 177억원 증가했다. 저축은행 공시 기준으로는 상반기 당기순이익 149억원을 기록했다. 다만 올 1분기 178억원의 순이익을 기록한 것에 비춰 볼 때 2분기엔 손실을 본 것으로 추정된다.

KB저축은행 관계자는 “가격 정책을 지속적으로 사용하며 대출금 프라이싱을 강화시켰고 반대로 예수금 이자 비용 감축을 추진했다”며 “타사 대비 지난해 PF브릿지 충당금을 선제적으로 많이 적립해 올해는 충당금 전입 규모가 비교적 크지 않아 순이익을 유지했다”고 설명했다.

그는 이어 “일회성 요인으로는 부실자산을 정리하려고 3월에 채권매각을 진행했다”며 “당시 매각 이익이 세후 80억정도 돼 실적 개선을 견인했다”고 밝혔다.

이번 가격 정책으로 이자이익이 확대됐으며 올 상반기 기준 순이자마진(NIM)도 지난해 말(3.45%)대비 0.88%p 개선된 4.33%를 달성했다. 이자이익은 605억원으로 전년 동기(536억원)대비 12.87% 증가했다.

다만, 올 2분기 부동산PF 사업성 평가 강화 등으로 인해 충당금 부담이 다소 늘어 금분기에는 손실을 기록한 것으로 보인다.

이 저축은행의 대손충당금 적립액은 전년 동기(1103억원) 대비 48.14% 증가한 1634억원으로 드러났다.

총자산은 올 상반기 기준 2조5710억원으로 전년 동기(2조9055억원)대비 11.51%가량 감소했다. 자본총계는 같은 기간 12.97% 늘어난 1969억원으로 나타났다.

고정이하여신(NPL) 관리는 어려움을 겪는 모습이다. 지난해 상반기 3.42%를 기록했던 NPL비율은 꾸준히 상승세를 보이며 올 상반기 12.51%를 돌파했다. 직전 분기인 1분기 말에는 12.20%를 기록한 바 있다.

ROA는 0.24%, ROE는 3.24%로 실적이 개선됨에 따라 상승했다. 지난해 상반기 KB저축은행의 ROA와 ROE는 각각 -0.41%, -3.71%로 기록됐다.

KB금융그룹은 23일 진행된 발표에서 “부동산PF 사업성 평가 등급이 강화됐지만 과거 보수적인 충당금 적립으로 큰 영향이 없었다”며 “KB그룹은 부동산PF가 선순위 쪽이 약 95% 이상이고 사업장 자체가 소득권에 있다”고 설명했다.

이어 “하반기에는 시장 금리 전망 및 변화에 기민하게 대응하면서 금리 민감도를 탄력적으로 관리할 것”이라며 “영업 환경을 고려해 정교하고 경쟁력 있는 가격 정책을 시행함으로써 적정 마진을 확보해 나갈 계획”이라고 덧붙였다.

이미지 확대보기

이미지 확대보기김다민 한국금융신문 기자 dmkim@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![문창환 IBK캐피탈 대표 “5년간 생산적금융 4조 공급할 것” [IBK캐피탈 생산적금융 주도 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122331605902dd55077bc211821821443.jpg&nmt=18)

![문창환 IBK캐피탈 대표, 신성장 5대 분야 모험자본 공급 첨병 [IBK캐피탈 생산적금융 주도 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510101105273dd55077bc25812315153.jpg&nmt=18)

![전필환 신한캐피탈 대표, 부실 털고 생산적 금융 확대 [신임 대표 1년 성적표 ②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011802034305420dd55077bc25812315214.jpg&nmt=18)

![BC카드, 플랫폼 확장 … KB국민카드, 고객서비스 선도 [금융AI 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026010421313606726dd55077bc2118218214118.jpg&nmt=18)

![[인터뷰] 조성태 IBK캐피탈 부사장 “산업금융 플랫폼 역할 수행할 것” [IBK캐피탈 생산적금융 주도 (3)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721293409022dd55077bc221924192196.jpg&nmt=18)

![IMM인베, 일본·홍콩·싱가포르 亞네트워크 확대 [VC 글로벌 투자 성적표 (3)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721250908263dd55077bc221924192196.jpg&nmt=18)

![정태영 현대카드 부회장, 금융 넘어 ‘AI·데이터 기업' 가속 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020722032807525dd55077bc221924192196.jpg&nmt=18)

![김재관 국민카드 대표, 원앱·초개인화·AI로 ‘생활가치 플랫폼’ 도약 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122394408571dd55077bc211821821443.jpg&nmt=18)

![상호금융, 모집인 대출 줄줄이 중단…가계대출 조이기 본격화 [상호금융 가계대출 리스크]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021317361007460957e88cdd521123418838.jpg&nmt=18)

![24개월 최고 연 3.25%…흥국저축은행 '정기예금(강남)'[이주의 저축은행 예금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021318581601639957e88cdd521123418838.jpg&nmt=18)

![12개월 최고 연 5.0%…세람저축은행 '펫밀리 정기적금'[이주의 저축은행 적금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021319014404723957e88cdd521123418838.jpg&nmt=18)

![12개월 최고 연 3.26%…대백저축은행 '애플정기예금'[이주의 저축은행 예금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021318402905013957e88cdd521123418838.jpg&nmt=18)

![12개월 최고 연 3.20%…NH저축은행 'NH특판정기예금' [이주의 저축은행 예금금리-2월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260207205859051226a663fbf34175192139202.jpg&nmt=18)