이미지 확대보기

이미지 확대보기안녕하세요. 임지윤 기자입니다.

업계는 가파른 성장세를 점치는 기대감 속 발행-유통사끼리의 협약이나 관련 당국 관계자를 초청한 논의가 활발해지고 있는데요.

이쯤에서 살펴볼 게 있습니다. 해외 시장에 관해서죠. 자본시장을 선도하는 미국 등에서 토큰 증권을 시도한 사례는 있으나 규제 마련에 있어선 한국이 전 세계에서 가장 빠르단 평가가 많은데요.

제도를 마련 중인 금융당국이나 시장에 대응하려는 업계 모두 ‘스위스’를 참고하면 좋을 듯합니다. 스위스는 한국에 비해 친화적으로 디지털 자산에 접근하면서도 규제 불확실성을 낮췄단 평가를 받고 있기 때문이죠.

다만, 우리와 용어부터 다릅니다. 토큰 증권을 ST 대신 ‘자산 토큰’(AT‧Asset Token)이라 지칭하죠. 물론 증권에 해당하는 것은 변함없습니다!

가상 자산 은행?… 그게 뭐야?

제가 이번에 참고한 자료는 심수빈 키움증권 리서치 센터(Research center‧연구소) 디지털 자산 리서치팀 연구원이 15일 발간한 보고서인데요.

흥미로운 단어가 등장합니다. ‘가상 자산 은행’이죠. 뭔지 살펴볼까요?

보고서에 따르면, 스위스는 가상 가산, 블록체인(Blockchain‧공공 거래 장부) 기술 수용에 긍정적 모습을 보여왔습니다.

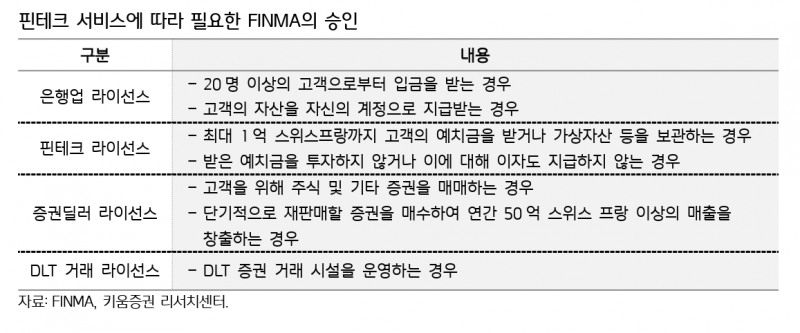

지난 2018년 스위스 금융감독청(FINMA‧Swiss Financial Markets Authority)의 가상 자산 공개(ICO‧Initial Coin Offering) 안내 지침서를 시작으로 2021년 분산원장 기술 법(DLT Acts)을 시행했죠.

이러한 스위스 정부와 규제당국 움직임으로 스위스는 디지털 자산 관련 사업 진행에 있어 규제 불확실성을 낮춘 국가 중 하나로 언급되고 있습니다.

우선 디지털 자산 시장이 형성될 무렵인 초창기부터 서비스 범위에 따라 필요한 라이선스(License‧자격)를 정리했다는데요.

그 결과 지금은 하나의 기관이 라이선스를 모두 갖고 있으면 디지털 자산의 증권성 여부와 상관없이 모두 다룰 수 있다고 합니다.

대표 사례가 ‘가상 자산 은행’(Crypto Bank)과 ‘SDX’(SIX Digital Exchange)죠.

스위스의 가상 자산 은행이란 예금‧대출‧이체 등 기존 은행 서비스를 가상 자산에도 제공하는 은행을 말합니다. 은행업 라이선스를 활용해 사업 범위를 확장한 사례와 FINMA로부터 은행업 라이선스를 받아 신규 사업한 사례가 나뉘어 있죠.

이미지 확대보기

이미지 확대보기시그넘(Sygnum‧대표 마티아스 임바흐)과 세바 뱅크(SEBA Bank‧대표 요한 토르비)가 가상 자산 은행에 해당하는데요.

이 두 기관은 은행업 라이선스를 취득해 가상 자산 수탁과 대출 등의 서비스를 제공하고 있습니다.

세바뱅크의 경우, 2019년 FINMA로부터 은행업 라이선스르 취득해 자사 온라인 뱅킹이나 모바일 애플리케이션, 거래 플랫폼 등을 통해 가상 자산과 기존 증권을 모두 거래할 수 있다는 강점을 내세워 고객을 유인하죠.

최근엔 스위스 최대 은행 중 하나인 ‘세인트 갤러 칸토날 은행’(SGKB‧대표 크리스티안 슈미트)과 손잡고 가상 자산 보관‧중개 서비스를 시작하기도 했습니다. ‘전통은행 고객의 가상 자산 접근성 향상’을 목표로 은행의 가상 자산 도입 첫 단계를 밟고 있는 거죠.

시그넘은 더 다양한 토큰화 서비스를 제공하고 있습니다. ‘Desygnate’라는 발행 플랫폼과 ‘SygnEx’라는 유통 플랫폼을 모두 운영하면서 사모채권, 사모주식 펀드, 예술품, 수집품 소유권 등을 토큰화하고 있죠.

또한 디지털 스위스프랑(DCHF)라는 스위스프랑 기반 스테이블 코인(Stable coin)도 발행하고 있어 고객은 시그넘 플랫폼을 통해 블록체인상에서 즉시 결제까지 할 수 있습니다. 스테이블 코인은 가격 변동성을 최소화하도록 설계된 가상 자산을 뜻합니다.

다만, 스위스에서 두 은행에 접근할 수 있는 고객은 제한돼 있습니다.

시그넘의 경우엔 적격투자자나 기관 투자자만 가입이 가능하고, 세바뱅크는 개인 고객에 대해서도 서비스를 제공하지만 계좌를 만들려면 최소 50만 스위스 프랑(CHF) 자산을 보유하거나 부동산‧연금 펀드 등을 제외한 자산이 최소 200만 CHF 이상이어야 하죠. 원화로 환산하면 최소 7억3289만원 이상 자산은 있어야 한다는 말입니다.

이미지 확대보기

이미지 확대보기디지털 자산 거래소가 증권 서비스도?

스위스는 가상 자산 은행이 가상 자산과 자산 토큰 관련 서비스를 모두 다루듯 디지털 자산 거래소가 다룰 수 있는 투자 자산 범위도 넓습니다.

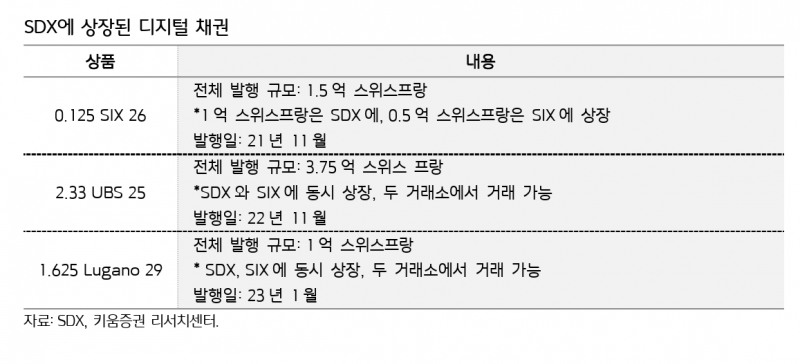

스위스 증권거래소(SIX Swiss Exchange)는 지난 2021년 9월, FINMA 승인을 통해 SDX란 디지털 자산 거래소를 운영하고 있는데요. SDX는 디지털 증권 서비스로 채권, 주식 상장‧거래가 가능할뿐더러 전통 시스템을 통한 결제‧청산도 할 수 있습니다.

이는 SIX에도 디지털 채권이 동시에 상장돼있기 때문인데요. 현재 SDX에 실제로 상장된 디지털 증권은 SIX가 발행한 1억5000만 CHF 규모 채권 등이 있죠.

이처럼 스위스에선 디지털 자산 거래소가 DLT 증권 거래 서비스를 시행하려면 금융시장 인프라 법(FMIA‧Financial Market Infrastructure Act)에 따라 증권 거래소(Exchange)나 중앙증권예탁기관(CSD‧Central Securities Dopository)으로부터 승인받거나 DLT 법 기반 DLT 거래 시스템 라이선스를 받아야만 합니다.

SDX의 경우, FNIMA로부터 증권 거래소 운영 라이선스와 CSD 라이선스를 받았죠.

다만, 스위스 증권 거래소를 통해 거래하는 경우엔 결제 시간이 SDX를 통한 거래보다는 다소 더 소요됩니다. 청산과 결제가 불가능해서죠.

디지털 자산 거래소인 SDX는 가상 자산 관련 서비스도 당연히 제공 중입니다.

지난해 8월 기관을 대상으로 이더리움(ETH‧Ethereum) 스테이킹(Staking‧일종의 코인 예금) 서비스를 시작했죠.

최근엔 스위스 중앙은행이 SDX의 블록체인 기술로 토큰화된 자산 거래 정산에 ‘중앙은행 발행한 디지털화폐(CBDC‧Central Bank Digital Currency)’ 활용을 검토한다고도 밝혔는데요.

BCV(Banque Cantonale Vaudoise). 바슬러 칸토날방크(Basler Kantonalbank)가, 커코메르츠뱅크(Commerzbank), 렌츠부르크 하이포테카르뱅크(Hypothekarbank Lenzburg), UBS, 취리히 칸토날뱅크(Zürcher Kantonalbank) 등 참여 은행이 수두룩하다고 하네요.

이미지 확대보기

이미지 확대보기우리나라는 스위스처럼 될까?

그럼 우리나라는 과연 향후 디지털 자산 시장 규제가 스위스처럼 ‘안정적 수용’에 초점을 맞출까요?

심수빈 연구원은 “그렇지 않다”는데 무게를 뒀습니다.

라이선스만 보유하고 있다면 하나의 금융기관이 가상 자산, 자산 토큰 구분 없이 모든 유형의 디지털 자산을 다룰 수 있는 스위스와 달리 국내는 디지털 자산 증권성 유무에 따라 이를 다루는 기관이 분리될 것이란 전망입니다.

현재 가상 자산이 가상 자산 거래소를 중심으로 형성돼 있는 데다 향후 개화할 토큰 증권은 증권사 등 전통 금융 기관을 중심으로 운영될 가능성이 크기 때문인데요. 지금까지 전통 금융 기관의 가상 자산 접근 여부에 대해 논의된 바가 없기에 상황이 바뀔 여지도 없어 보입니다.

‘발행-유통 분리 원칙’ 역시 마찬가지인데요.

자사 플랫폼으로 토큰 발행부터 유통까지 가능하다는 점을 홍보하는 데다 결제와 청산도 가능한 스위스 규제 환경과 달리 국내는 ‘투자자 보호’를 위해 증권의 발행과 유통 분리 원칙 적용이 필요하다고 보고 있죠.

아직 스테이블 코인 발행 관련 규제도 언급되지 않았기에 토큰 증권 시장이 열리더라도 분산원장 기술 기반 거래 시스템을 당장 기대하긴 어려워 보인다는 게 심 연구원 생각입니다.

또 그는 “가상 자산 전반에 대한 추가 규제 필요성도 계속해서 언급될 것”이라 예상했죠.

실제로 금융당국은 지금 시기를 가상 자산 규제 실행 계획을 옮기는데 적절한 때라고 보고 있습니다.

김용재 금융위원회(위원장 김주현닫기

김주현기사 모아보기) 상임위원은 지난 14일부터 이틀간 스위스 바젤에서 열린 신흥국‧개발도상국(EMDE‧Emerging Market and Developing Economy) 포럼 및 금융안정위원회 총회(FSB plenary)에 참석해 가상 자산 규제 필요성을 언급했는데요.

김주현기사 모아보기) 상임위원은 지난 14일부터 이틀간 스위스 바젤에서 열린 신흥국‧개발도상국(EMDE‧Emerging Market and Developing Economy) 포럼 및 금융안정위원회 총회(FSB plenary)에 참석해 가상 자산 규제 필요성을 언급했는데요.이렇게 말했습니다.

“FSB가 명확히 지적했듯 지금이 가상 자산 관련 규제 실행 계획을 세우기 적절한 시기입니다. 국가 간 관련 규제에 대한 이행 촉진을 위해선 FSB가 계획 중인 상호평가(Peer review)가 충실이 이행돼야 합니다.”

유럽연합(EU‧European Union)의 디지털 자산 법안 ‘MiCA’(Markets in Crypto Assets) 제정 과정에 참여했던 디미트리오스 사라키스(Dimitrios Psarrakis) 박사가 최근 한국 정부의 디지털 자산 규제 방향에 관해 제언한 내용도 눈여겨볼 대목입니다.

그는 9일 시그니엘 부산에서 열린 ‘BWB(Blockchain Week in Busan) 2023’에 참여해 이렇게 말했는데요.

“(법안을) 만들 땐 특정 행위를 규제하려 하지 말고, 시장 구조 전체를 봐야 합니다. 가상 자산이나 토큰화뿐 아니라 경쟁과 관련한 내용도 필요하죠. 업계 전반을 아우르는 총체적 접근법을 통해 만들어져야 합니다.”

“새로운 기술이나 사업 모델을 중립적으로 바라볼 필요도 있습니다. 특히 비트코인(Bitcoin‧BTC)을 시작으로 가상 자산이 새로운 사업 모델을 탄생시키는 것을 인정하고, 이를 통해 기업가들이 활동할 수 있게 지원해야 합니다. 우리는 지레 새로운 모델에 겁을 먹어선 안 되죠.”

법조계에서도 스위스 사례를 참고해 가상 자산 규제 기준을 마련해야 한단 목소리가 나오고 있습니다.

이한진 김·장 법률사무소 변호사는 지난달 열린 국회 정책 심포지엄(Symposium‧학술 토론회) ‘가상 자산 이용자 보호법 시행의 과제와 전망’ 자리에서 이렇게 언급했죠.

“스위스 FINMA는 가상 자산을 지불형 토큰, 유틸리티(Utility‧사용성) 토큰, 증권형 토큰으로 나눕니다. 하지만 우리나라는 증권형과 비 증권형으로 구분하죠. 유틸리티 토큰의 경우엔 규제 기준이 불분명합니다. 이에 대한 명확한 기준이 필요합니다.”

여러분도 뭔가 세상의 변화가 느껴지시나요?

과연 토큰 증권 생태계 구축 과정에 있는 지금, 규제가 어떻게 구축될지 궁금해지는데요.

앞으로도 [임 기자의 ‘열정 코인’]을 꾸준히 발행하며 변화 흐름을 재미있게 소개해 드리겠습니다! 열쩡 열쩡!

임지윤 기자 dlawldbs20@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

!["WM 명가 변신"…삼성증권, IB 강화 임무 인력 배치 [빅10 증권사 IB 人사이드 ⑦]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022200522503584dd55077bc221924192196.jpg&nmt=18)

![‘IB 명가' 재정비 시동…NH투자증권, 김형진·신재욱 카드 [빅10 증권사 IB 人사이드 (6)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603103406515dd55077bc221924192196.jpg&nmt=18)

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![패시브 일색에 '메기' 등판…韓 액티브 ETF '새 바람' ['완전한' 액티브 ETF 초읽기 (상)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026022200461200626dd55077bc221924192196.jpg&nmt=18)