이미지 확대보기

이미지 확대보기 김태오기사 모아보기) 증권 계열사 ‘하이투자증권’의 홍원식닫기

김태오기사 모아보기) 증권 계열사 ‘하이투자증권’의 홍원식닫기 홍원식기사 모아보기 대표이사 사장이 부동산 프로젝트파이낸싱(PF‧Project Financing) 침체 여파를 그대로 받고 말았다.

홍원식기사 모아보기 대표이사 사장이 부동산 프로젝트파이낸싱(PF‧Project Financing) 침체 여파를 그대로 받고 말았다.기업금융(IB‧Investment Bank) 및 PF 부문에서 실적이 급감하며 수익성이 크게 악화한 것이다.

하지만 DGB금융이 시중은행 전환과 함께 비은행 부문을 강화 중인 점을 고려하면 전환점이 필요한 시점으로 보인다. 당장은 아니더라도 전체 수익의 40%가량 비중을 차지하는 IB‧PF 수익성을 점차 높여야 한다.

이미지 확대보기

이미지 확대보기IB‧PF 무너지며 순 영업수익, 2분기 대비 ‘반 토막’

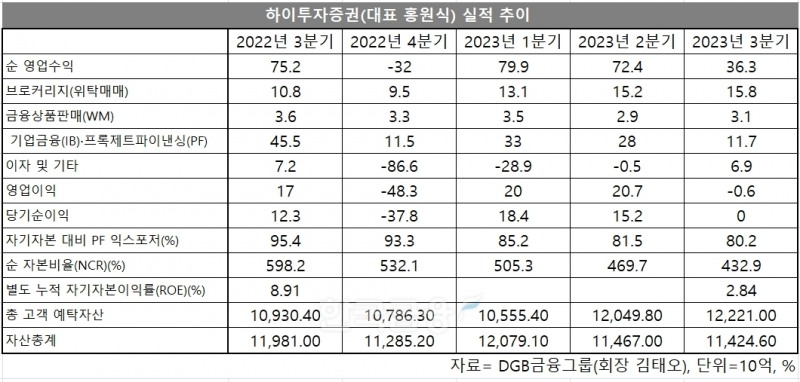

DGB금융이 30일 발표한 3분기 실적 발표 자료에 따르면, 하이투자증권의 누계(1~3분기) 별도 기준 영업이익은 지난해 같은 기간보다 63.5% 감소한 401억원으로 집계됐다. 같은 기간 당기순이익은 336억원으로 57.9% 쪼그라들었다.

누계가 아닌 3분기(7~9월)만 따로 쪼개 보면 영업손실이 6억원이다. 순이익은 1억원이 채 안 됐다. 순 영업수익도 363억원으로 직전 분기(724억원 대비) 반 토막 났다.

기업이 자기자본(주주지분)을 활용해 1년간 얼마 벌어들였는지 나타내는 자기자본이익률(ROE‧Return On Equity)은 올 3분기 별도 누적 기준 2.84%로, 1년 전 8.91% 대비 크게 낮아졌다.

올 3분기 하이투자증권의 IB‧PF 부문 수익은 117억원으로, 직전 2분기(280억원)보다 절반 이상 깎였다. 1년 전 455억원과 비교하면 4배 가까이 급감했다.

주식과 채권 시장 변동성이 커진 영향도 있지만, 부동산 PF 영향을 그대로 받았다고 볼 수 있다. IB‧PF 부문이 전체 수익에서 38.5%를 차지하는 점을 비춰볼 때 개선이 시급한 상황이다.

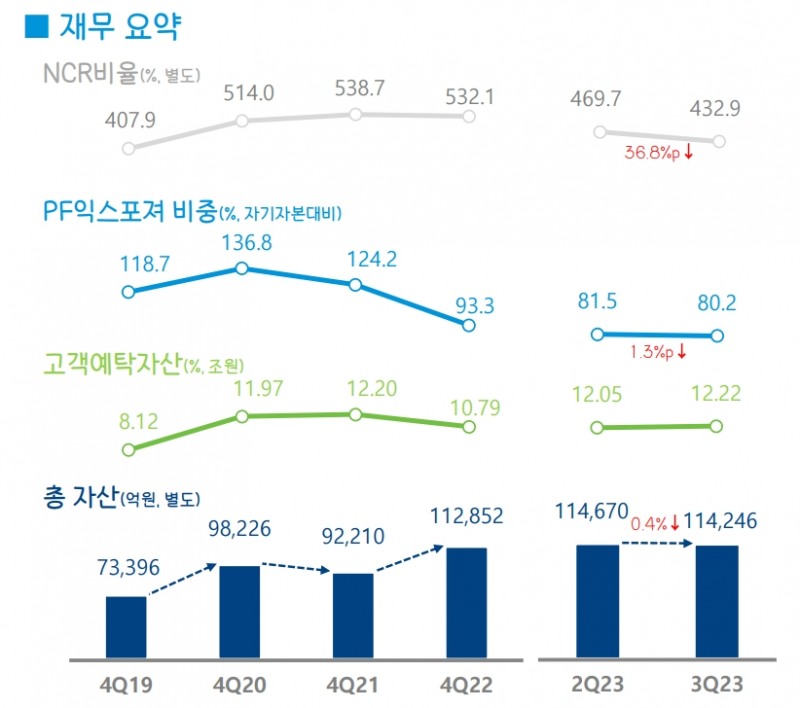

재무 건전성도 다소 악화했다.

올 3분기 순자본 비율(NCR·Net Capital Ratio)은 432.9%로 확인됐다. 1년 전인 2022년 3분기 598.2%에서 △2022년 4분기(10~12월) 532.1% △2023년 1분기 505.3% △2023년 2분기 469.7% △2023년 3분기 432.9%로 계속 내리는 추세다.

NCR은 자기자본에서 비유동성 자산 등을 뺀 영업용 순 자본을 위험투자액(손실 예상액)으로 나눈 값을 백분율로 표기한 지표다. NCR이 낮아진다는 건 재무위기 대응력이 그만큼 줄어든다는 것을 뜻한다.

다만, 금융당국 권고치인 100%는 4배 이상 웃돌아 위험 수준은 아닌 것으로 판단된다.

한편, DGB금융지주 역시 이날 실적 발표와 함께 하이투자증권의 PF 사업 침체에 관해 걱정하는 목소리를 냈다.

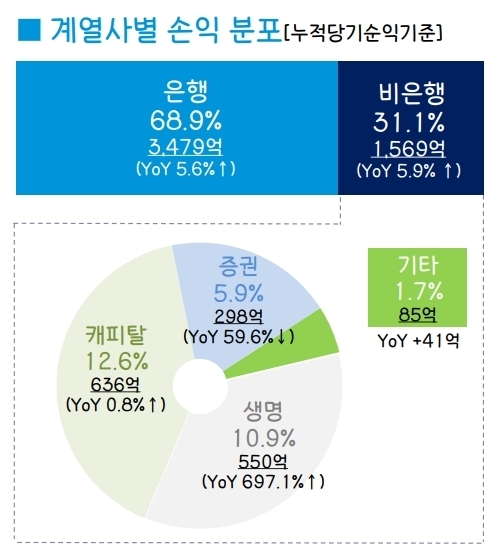

비은행 손익 기여도에 있어 하이투자증권은 PF 사업 침체 여파로 부진했으나 DGB생명보험(대표 김성한)과 DGB캐피탈(대표 김병희)의 양호한 실적이 이를 만회했다고 계열사끼리 비교한 것이다.

최근 1년 사이 DGB생명 누적 당기순이익은 697.1% 급증한 550억원을, DGB캐피탈은 0.8% 늘어난 636억원을 기록했다. 보험은 새 회계기준인 IFRS17 영향으로 보험 손익이 개선됐고 캐피탈은 안정적 조달 비용 관리와 유가증권 관련 이익 증가가 긍정적 영향을 미쳤다.

이미지 확대보기

이미지 확대보기하지만, 그룹사에 편입된 시점이 DGB캐피탈은 2012년, DGB생명은 2015년임을 비춰보면 하이투자증권 점유율은 양호하다고 분석된다.

하이투자증권은 이보다 늦은 2018년, DGB금융에 지분 87.9%로 편입된 증권 계열사다. 그룹사가 나서서 비은행 경쟁력을 강화한 결과 DGB금융의 비은행 손익 기여도는 하이투자증권 인수 전 11%에서 올 3분기 31%로 높아졌다.

현재 누적 당기순익 기준 하이투자증권의 3분기 그룹사 손익 기여도는 5.9%로, 비은행 중 DGB캐피탈(12.6%)에 이은 2위다.

‘PF 위험관리’ 공들인 결과 우발 채무 줄어

홍원식 대표는 그동안 PF 위험관리에 공들여왔다.

지난해 1100억원대, 올 상반기 430억원대 충당금을 적립하면서 선제적 위험관리에 나섰다. 올 3분기 들어선 PF 자산에 87억원 특별 충당을 시행했다.

또한 리스크 관리 본부 내 사후 관리실을 신설하는 등 리스크 관리 조직 규모도 확대했다.

최근 15조원 규모 부동산 PF 관련 기업 어음 및 전자단기사채 거래를 아들이 근무하는 흥국증권(대표 주원닫기

주원기사 모아보기)에 밀어줬다는 의혹을 받는 김진영 투자금융 총괄 사장과 PF 관련 부서에 대해선 대대적인 감사 절차를 진행하고 있다.

주원기사 모아보기)에 밀어줬다는 의혹을 받는 김진영 투자금융 총괄 사장과 PF 관련 부서에 대해선 대대적인 감사 절차를 진행하고 있다. 이미지 확대보기

이미지 확대보기그 결과, 우발 채무 규모는 지속해서 개선되는 중이다.

현재 하이투자증권의 자기자본 대비 우발 채무 비율은 80.2%다. 지난해 같은 기간(95.4%) 대비 15.2%포인트(p), 전년 말(93.3%) 대비 13.1%p 개선됐다. 직전 2분기(81.5%)와 비교해도 1.3%p 낮아진 상태다.

PF는 은행 등 금융기관이 사회간접자본 등 특정 사업 사업성과 장래의 현금흐름을 보고 자금을 투자하는 금융 기법을 말한다.

공사가 불가피하게 중단되거나 분양이 제대로 이뤄지지 못할 경우, 1차로는 시행 주체·건설사·금융사가 피해를 보고 2차로는 건설보증 기관·정책금융 기관·소비자가 손실을 보게 된다. 때에 따라 3차로는 부동산 가격이 하락하면서 가계·민간 금융 기관 등 전반적인 손실로 파급될 수도 있다.

부동산 PF 충당금 관련해 천병규 DGB금융지주 그룹 경영전략 총괄(CFO‧Chief Financial Officer)은 “(DGB금융그룹의) 부동산 PF 자산 약 4조원 중 은행이 2조5000억원을 보유하고 있다”며 “하이투자증권이 1조원, DGB캐피탈이 5000억원을 보유한 가운데 은행과 캐피탈은 대부분 선 순위로 연체율 관리가 잘 이뤄지고 있다”고 설명했다.

이어 “증권이 보유한 후 순위 자산은 지난해 4분기부터 선제적으로 충당금을 적립 중”이라며 “향후 시장 상황에 따라 선제적 충당금 적립 기조를 유지하면서 관리할 예정이다”고 덧붙였다.

리테일(Retail‧개인 금융) 부문도 실적이 나아졌다.

브로커리지 수익은 지난해 4분기 95억원에서 올해 ▲1분기(1~3월) 131억원 ▲2분기(4~6월) 152억원 ▲3분기 158억원으로 증가세를 이어갔다.

WM 부문 역시 31억원으로, 직전 분기(29억원)보다 6.9% 올랐다.

이미지 확대보기

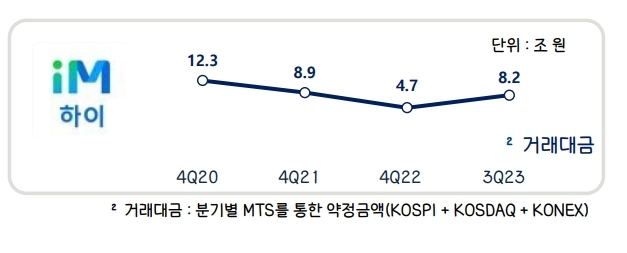

이미지 확대보기특히 그룹 차원에서 비대면 경쟁력을 높이자 하이투자증권 디지털 영업수익도 증대했다.

분기별 모바일 주식 거래 시스템(MTS‧Mobile Trading System) ‘iM하이’ 약정금액은 작년 말 4조7000억원에서 올 3분기 8조2000억원으로 두 배가량 뛰었다. 현재 하이투자증권 지점 수는 22개다. 지난 2019년 27개에 비해 5개 줄었다.

올 3분기 고객 예탁자산은 총 12조2210억원으로 파악됐다. 1년 전(10조9304억원)과 비교하면 1조원 이상 불었다.

다만, 같은 기간 자산총계는 11조4246억원으로, 11조9810억원에서 소폭 감소했다.

하이투자증권 지주사인 DGB금융 관계자는 “최근 글로벌(Global‧전 세계) 지정학적 리스크(Risk‧위험)와 함께 높은 금리 상황이 지속되면서 자산 건전성 관리가 어느 때보다 중요한 시점이므로 향후 선제적 리스크 관리에 집중하면서 취약계층을 위한 금융기관 역할도 충실히 수행할 것”이라 말했다.

임지윤 기자 dlawldbs20@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![강진두號 KB증권 IB 출범…주태영·안석철 배치 '2.0' 개막 [빅10 증권사 IB 人사이드 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012509581004894dd55077bc25812315153.jpg&nmt=18)

![한투증권 IB그룹장 재건…‘전략통' 김광옥 부사장 복귀 [빅10 증권사 IB 人사이드 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801440707653dd55077bc25812315214.jpg&nmt=18)

![[DCM] LG 3.61%로 조달금리 가장 높아…한화와 25bp 差 [1월 리뷰②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021601593602809141825007d122461258.jpg&nmt=18)

![기관 '알테오젠'·외인 '삼천당제약'·개인 '에코프로비엠' 1위 [주간 코스닥 순매수- 2026년 2월9일~2월13일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021323061707087179ad43907118235313.jpg&nmt=18)

![[부의 지도] 이상훈 에이비엘바이오 대표, 주식자산 569% '폭증'](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021606565602265a837df6494123820583.jpg&nmt=18)

![기관 'SK하이닉스'·외인 '삼성전자'·개인 '한화에어로스페이스' 1위 [주간 코스피 순매수- 2026년 2월9일~2월13일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021322573704878179ad43907118235313.jpg&nmt=18)