이미지 확대보기

이미지 확대보기13일 금융권에 따르면 금융당국은 건전성이 악화된 일부 저축은행을 대상으로 스트레스테스트를 진행하고 있다. 주요 저축은행은 금융당국의 권고에 따라 대손충당금을 늘리면서 건전성 관리를 강화하는 모습이다.

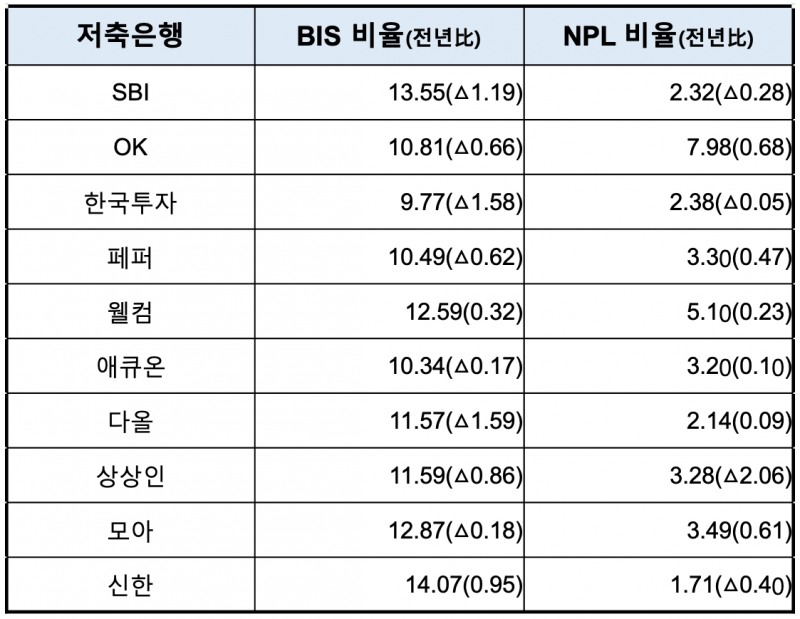

웰컴저축은행과 신한저축은행, NH저축은행, HB저축은행, 스카이저축은행, 더케이저축은행 등이 전년보다 BIS 비율이 상승하거나 유지했으며 다른 저축은행 모두 다소 하락한 것으로 나타났다. SBI저축은행의 경우 13.55%로 전년 동기 대비 1.19%p 하락했으며 OK저축은행은 0.66%p, 하나저축은행은 2.57%p, 유안타저축은행은 7.46%p 하락했다.

자본건전성 지표는 개선됐으나 일부 저축은행을 제외한 대부분은 다소 악화된 모습이다. 상위 10개사의 고정이하여신(NPL)비율은 지난 3분기 기준 평균 3.49%로 전년 동기 대비 0.05%p 하락하면서 개선된 모습이다.

다만 상상인저축은행과 신한저축은행, SBI저축은행 등을 제외한 OK저축은행과 페퍼저축은행, 웰컴저축은행 등은 지표가 상승했다. OK저축은행은 7.98%로 전년 동기 대비 0.68%p 상승했으며 페퍼저축은행은 0.47%p, 모아저축은행은 0.61%p 상승했다.

은행의 대출채권 등은 건전성이 높은 순서대로 △정상 △요주의 △고정 △회수의문 △추정손실 등으로 분류되고 있으며, 고정이하여신(NPL)은 은행이 보유한 3개월 이상 연체된 대출로 부실채권으로 분류된다.

고정이하여신(NPL)비율은 연체기간이 3개월 이상인 고정·회수의문·추정손실 등 고정이하여신 합계액이 여신총액에서 차지하는 비율로, 고정이하여신(NPL)비율이 높을수록 부실자산이 많은 금융사로 분류된다.

주요 저축은행의 부실 우려가 커지면서 예금자보호한도 상향 조정에 대한 필요성이 다시 제기되고 있다. 현재 저축은행 예금 상품은 예금자보호법에 따라 모든 예금보호 대상 금융상품의 원금과 이자를 합해 1인당 최대 5000만원까지 예금보험공사가 보호하고 있다.

예금자보호한도 기준은 지난 2001년 1인당 국내총생산액과 보호되는 예금 등의 규모를 감안해 정해졌다. 1인당 국내총생산(GDP)이 지난 2001년에서 지난해까지 2.7배 증가한 가운데 1인당 국내총생산 대비 예금보호한도 비율은 3.4배에서 1.3배로 떨어지면서 성장한 경제 규모에 맞게 예금보호한도도 확대될 필요가 있다는 지적이 제기된다.

김경찬 기자 kkch@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![문창환 IBK캐피탈 대표, 신성장 5대 분야 모험자본 공급 첨병 [IBK캐피탈 생산적금융 주도 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510101105273dd55077bc25812315153.jpg&nmt=18)

![전필환 신한캐피탈 대표, 부실 털고 생산적 금융 확대 [신임 대표 1년 성적표 ②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011802034305420dd55077bc25812315214.jpg&nmt=18)

![BC카드, 플랫폼 확장 … KB국민카드, 고객서비스 선도 [금융AI 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026010421313606726dd55077bc2118218214118.jpg&nmt=18)

![장종환 NH농협캐피탈 대표, 투자 조직 세분화해 전문성 강화 [캐피탈 투자금융 격전기 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025122122444306080dd55077bc2118218214118.jpg&nmt=18)

![박창훈 신한카드 대표, ‘SOL페이’로 본업가치 재정의… 데이터 영토 확장 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510115802605dd55077bc25812315153.jpg&nmt=18)

![김이태 삼성카드 대표, 초개인화 ‘모니모’ 확장…금융·생활 연결 강화 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011802065200729dd55077bc25812315214.jpg&nmt=18)

![보스턴·실리콘밸리서 성과낸 아주IB투자, 해외 트랙레코드 본격화 [VC 글로벌 투자 성적표 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011802005708358dd55077bc25812315214.jpg&nmt=18)

![카카오벤처스, AI 기반 헬스케어 베팅 ‘장기 회수전략' 구체화 [VC 회수 점검 (9)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011120181308682dd55077bc2118218214112.jpg&nmt=18)

![12개월 최고 연 3.20%…NH저축은행 'NH특판정기예금' [이주의 저축은행 예금금리-1월 4주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260123192428010886a663fbf34175192139202.jpg&nmt=18)

![정태영 현대카드 부회장, 결제·데이터 경쟁력으로 외형 확대·수익성 개선 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260129172334037209efc5ce4ae211217229113.jpg&nmt=18)

![빈중일 KB캐피탈 대표, 조달 다변화로 비용 효율화…기초체력 강화 정조준 [캐피탈 2026 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260128162410076036a663fbf34175192139202.jpg&nmt=18)

![24개월 최고 연 3.10%…키움예스저축은행 'e-정기예금'[이주의 저축은행 예금금리-1월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026011821501302185957e88cdd521123420489.jpg&nmt=18)

![보스턴·실리콘밸리서 성과낸 아주IB투자, 해외 트랙레코드 본격화 [VC 글로벌 투자 성적표 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026011802005708358dd55077bc25812315214.jpg&nmt=18)