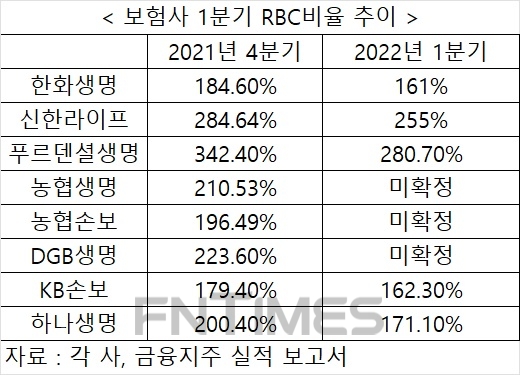

3일 보험업계에 따르면, 한화생명 올해 1분기 RBC비율은 금융당국 권고치인 150%보다 10%p 수준 높은 161%를 기록했다. 작년 4분기 RBC비율도 184.6%로 200%가 되지 않았다는 점, 다른 생보 빅3인 교보생명, 삼성생명이 200% 이상을 유지하고 있다는 점을 고려한다면 저조한 수준이다.

농협생명, 농협손보, DGB생명은 RBC비율이 확정되지 않았다. 농협생명 작년 말 RBC비율은 210.53%, 작년 1분기 RBC비율은 234.96%이나 저금리 기조에서 급격한 금리 인상 기조로 돌아서면서 RBC비율이 하락한 것으로 전해진다. RBC비율이 정해지지 않은 농협손보는 작년 1분기 177.95%, 작년 4분기 196.49%를 기록했다.

RBC비율 대응은 보험사별로 갈리고 있다. 200% 이상인 보험사들은 이미 금융당국 권고치를 넘은 만큼 여유를, 200% 아래로 내려간 보험사들은 자본확충을 검토하고 있다. 한화생명은 신종자본증권 등 자본성증권 발행을 고려하고 있다. KB손보도 자본확충 방안을 논의하고 있으며 시기나 금액 등을 검토하고 있다. DGB생명은 RBC비율이 올해까지만 시행되는 만큼 K-ICS 선제적 도입에 무게를 둔다는 방침이다. 신한라이프는 여유가 있어 신종자본증권발행 계획을 가지고 있지는 않다.

금융당국에서도 급격한 금리 인상에 따른 RBC비율 하락으로 CEO들을 긴급 소집해 점검하기도 했다. 보험업계 CEO들은 한시적 RBC비율 규제 완화를 요청했으며 금감원도 이에 대한 대응책을 마련하고 있다.

업계에서는 RBC비율 자체에 허점이 많다고 지적하고 있다. RBC비율이 보험사가 보험금을 지급할 수 있는 여력을 나타내는 지표이므로 100%를 유지해도 되지만 지나치게 높게 권고하고 있다고 지적한다. 보험사들은 금리 영향에 따라 RBC비율이 들쭉날쭉하면서 채권 재분류를 반복하며 방어하고 있다.

보험업계 관계자는 "RBC비율이 금리 영향에 따라 편차가 큰데 K-ICS가 도입되면 해당 부분이 해소가 된다"라며 "그동안 금융당국에서 지나치게 보수적으로 관리한 부분이 있다"고 말했다.

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![성대규 동양생명 대표, 전속채널 강화·손해율 관리 체계화 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721212503678dd55077bc221924192196.jpg&nmt=18)

![곽희필 ABL생명 대표, 전속설계사 확대 페달…‘TOP 4ʼ 도약 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100454203111dd55077bc211821821443.jpg&nmt=18)

![김재식 미래에셋생명 부회장, GA채널 강화·AI전환 가속 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510070203487dd55077bc25812315153.jpg&nmt=18)

![천상영 신한라이프 대표, CSM 제고·AI 전사적 확대 [미리보는 2026 보험사]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801571002829dd55077bc25812315214.jpg&nmt=18)

![[주간 보험 이슈] 법인세·손해율 영향에 신한라이프·KB손보·KB라이프 순익 주춤…투자손익으로 방어 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260208165558029338a55064dd1175209766.jpg&nmt=18)

![[주간 보험 이슈] 예별손보 예비입찰자 한투·하나금융·JC플라워…완주 가능성은 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260201205414020408a55064dd1106248197152.jpg&nmt=18)

![[주간 보험 이슈] 예별손보 예비입찰에 2곳 이상 참여…예보 지원 여부가 매각 가늠좌 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20250904161637023789efc5ce4ae12116082156.jpg&nmt=18)

![[주간 보험 이슈] GA 판매수수료 구체적 개편안 착수…GA업계 "올해부터 사실상 총량제 시행, 실적 하락" 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025013116192302732dd55077bc212411124362.jpg&nmt=18)

![7대 보험연구원장에 김헌수 전 순천향대 교수…이재명 정부 정책 싱크탱크 경력 [보험연구원 차기 리더는]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260210220510030248a55064dd12101238196.jpg&nmt=18)

![학계 출신 우세 속 최초 내부 연구원장 연임까지…정치권 입김·관치 논란도 [보험연구원 차기 리더는]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260210212116005228a55064dd12101238196.jpg&nmt=18)

![보험개발원 산하 연구소서 독립 16년…명실상부 보험 씽크탱크 역할 [보험연구원 차기 리더는]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260210185550071078a55064dd12101238196.jpg&nmt=18)

![5일 설날 황금 연휴 귀성 차량 증가에…삼성화재·DB손보, 차량 점검 서비스 제공 [보험사 돋보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260210141559024459efc5ce4ae11823574193.jpg&nmt=18)