이미지 확대보기

이미지 확대보기이는 지난해 10월 발표한 ‘자본시장을 통한 혁신기업의 자금조달체계 개선방안’의 후속 조치로, 사모·소액공모 관련 사항은 당시 발표 내용대로 유지하고 BDC 관련 사항은 일부 보완·구체화했다.

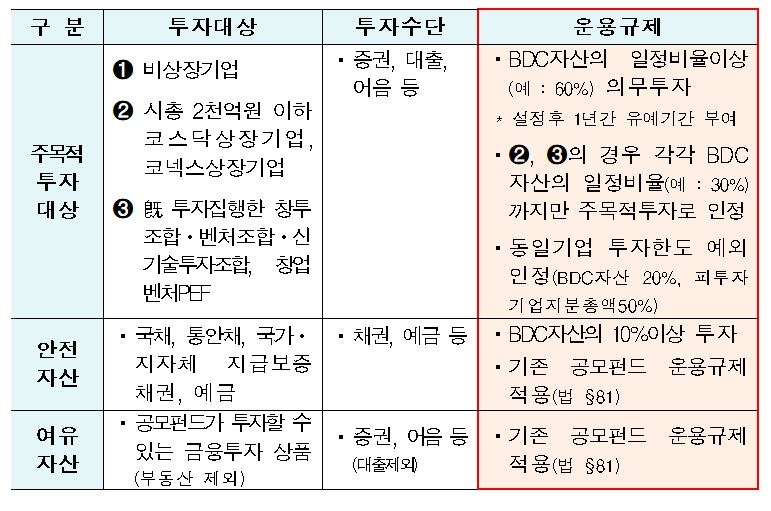

BDC는 비상장기업 또는 코넥스 상장기업, 코스닥 상장기업(시총 2000억원 이하), 중소·벤처기업 관련 조합지분(구주) 등에 60% 이상을 의무적으로 투자해야 한다. 단 의무투자비율은 설정 후 1년간 유예기간이 부여된다. 코넥스 상장기업과 코스닥상장기업의 경우 각각 BDC 자산의 30%까지만 주목적 투자로 인정한다.

주 투자대상 이외에 나머지 40% 중 10%는 국공채·통안채 등 안전자산에, 30%는 부동산 투자를 제외하고 자유롭게 운용할 수 있다. 안전자산 이외에 운용하는 여유자산은 동일종목에 BDC 재산의 10%까지 투자할 수 있다.

BDC 최소 설립 규모는 200억원이며 운용 주체는 펀드 전체지분의 5% 이상을 의무 출자해 5년 이상 유지해야 한다. 단 출자금액이 30억원을 초과할 경우 초과분에 대해서는 의무출자비율이 1%만 적용된다.

BDC 존속기간은 최소 5년 이상, 최대 20년이며 집합투자자 총회 결의등 일정 요건을 충족하는 경우에는 존속기간 연장도 가능하다.

BDC 운용 주체는 운용경력 3년 이상, 연평균 수탁고 1500억원 이상, 자기자본 40억원 이상, 운용전문인력 2인 이상 등의 요건을 갖추고 금융위로부터 인가를 받은 증권사, 자산운용사, 벤처캐피탈이다.

금융위는 BDC의 주 투자대상 기업에 대한 대출을 허용하되 대출업무를 위한 리스크 관리체계를 마련하기로 했다. 또 BDC 순자산의 100%까지 차입을 허용한다.

한편 금융위는 기존 사모투자와 별도로 공개적 청약권유가 가능한 전문투자자 전용 사모 자금조달 경로를 신설하고 소액공모 한도를 이원화하는 내용의 사모·소액공모 활성화 방안도 지난해 10월 확정했다.

현재 사모투자는 49인 이하의 투자자에게 1대 1 방식으로 청약을 권유할 수 있다. 금융위는 청약권유자 수와 관계없이 실제 청약자가 전문투자자만으로 구성된 경우도 사모로 인정하고 공개적 청약권유와 일반광고를 허용하기로 했다.

아울러 중소·벤처기업의 소액공모 한도를 현행 10억원 미만에서 30억원 이하, 100억원 이하로 이원화한다.

금융위는 “이번 입법예고 기간 접수된 의견을 검토해 최종 정부안을 확정한 후 올해 상반기 중 국회에 제출할 예정”이라며 “제도 도입에 맞춰 모험자본 투자에 대한 세제 혜택 등 인센티브 부여 방안에 대해 관계부처와 적극적으로 협의해 나가겠다”고 밝혔다.

한아란 기자 aran@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![신한투자증권, CIB총괄 정근수 '키 맨'…장호식·김준태 '양날개' [빅10 증권사 IB 人사이드 (8)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030822544606845dd55077bc221924192196.jpg&nmt=18)

![증권사 CEO 23인 “AI 거버넌스 전략적 접근…PB 고도화·내부통제 강화” [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030119224203089dd55077bc212411124362.jpg&nmt=18)

!["WM 명가 변신"…삼성증권, IB 강화 임무 인력 배치 [빅10 증권사 IB 人사이드 ⑦]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022200522503584dd55077bc221924192196.jpg&nmt=18)

![‘IB 명가' 재정비 시동…NH투자증권, 김형진·신재욱 카드 [빅10 증권사 IB 人사이드 (6)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603103406515dd55077bc221924192196.jpg&nmt=18)

![NH투자증권, 차트 읽는 생성형AI '어깨동무' [증권사 '원픽' MTS 대전]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030823182105487dd55077bc221924192196.jpg&nmt=18)

![신한투자증권, CIB총괄 정근수 '키 맨'…장호식·김준태 '양날개' [빅10 증권사 IB 人사이드 (8)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030822544606845dd55077bc221924192196.jpg&nmt=18)

![전자주총·토큰증권 깃발…예탁원, 자본시장 인프라 '굳건' [자본시장 파수꾼 유관기관 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030822564605179dd55077bc221924192196.jpg&nmt=18)