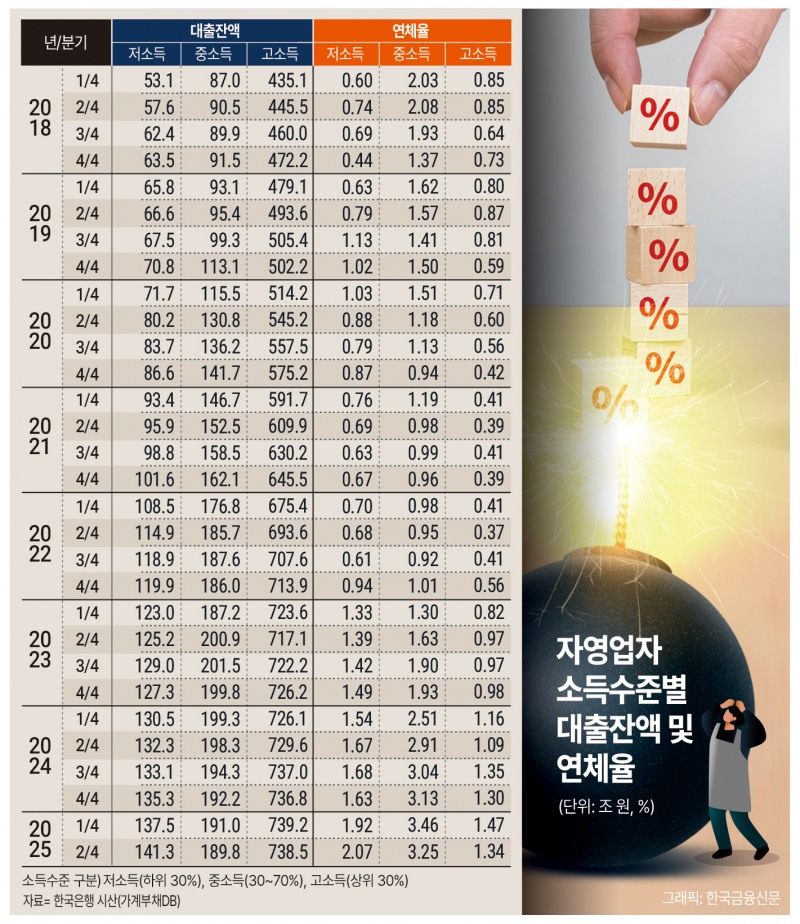

더 충격적인 건 그 속을 들여다봤을 때다. 중·고소득 자영업자의 부채는 줄었지만, 저소득층 대출은 3개월 새 3조8000억원 급증했다. 연체율은 2.07%로 12년 만에 최고다. 빌릴수록 갚기 어려운 사람들이 더 많이 빌리고 있다. 이건 숫자 이전에, 사람들의 삶이 무너지는 소리다.

단순한 경기 회복이나 금리 인하로는 이미 풀 수 없는 단계라고 본다. 구조가 이미 망가졌다. 금리가 내려가도 매출이 늘지 않으면 빚은 줄지 않는다. 소비는 위축되고, 임대료와 인건비는 그대로다. 남는 건 '버티라'는 말뿐이다.

이미지 확대보기

이미지 확대보기금리를 보면 참담하다. 시중은행의 자영업자 대출 평균 금리는 연 4.8%인 반면, 저축은행은 9.2%, 상호금융은 7.5%다. 월 매출 400만원인 자영업자가 연 10% 금리로 5000만원을 빌리면, 이자만 매달 40만원이 넘는다. 임대료와 인건비를 빼면 생활비는 남지 않는다.

이 악순환은 금융권 부실로 직결된다. 저축은행의 자영업 대출 연체율은 3.8%, 상호금융은 2.4%로 은행권(1.2%)의 두세 배다. 2금융권이 흔들리면 금융시스템 전체로 번지게 돼 있다. 우리는 이 끝이 어디인지 이미 알고 있다.

이미지 확대보기

이미지 확대보기더 씁쓸한 건 세대 간 자산 흐름마저 역전됐다는 사실이다. 과거 부모는 자녀의 결혼자금과 교육비를 댔지만, 이제는 오히려 연대보증을 부탁하거나 빚을 넘긴다. 부의 대물림이 아니라 '빚의 대물림'이다.

한국은행은 "취약차주의 연체 발생과 장기 연체 지속 비율이 동시에 상승하고 있다"며 "자영업자 중심의 부실이 장기화할 위험이 크다"고 경고했다. 하지만 이런 경고는 이제 낯설지 않다. 문제는 알면서도 정책이 제자리라는 점이다.

정부의 대응은 여전히 만기 연장과 이자 보전이다. 이건 구조적 해법이 아니라 통계 관리에 가깝다. 부실을 줄이는 게 아니라, 연체율만 낮추는 셈이다. 과연 이게 '지원'일까.

자영업 위기의 본질은 과잉 경쟁과 구조 왜곡이다. 통계청 자료를 보면 취업자 5명 중 1명이 자영업자다. OECD 평균의 두 배 수준이다. 시장은 이미 포화인데, 생계형 창업은 계속된다. 조기퇴직 후 갈 곳이 없어 창업하고, 정부는 창업만 지원했지 퇴출은 관리하지 않았다.

이미지 확대보기

이미지 확대보기이제는 '빚으로 버티는 구조'를 끝내야 한다. 단기 지원이나 이자 유예로는 한계가 명확하다. 실패 후 재도전이 가능한 시스템이 절실하다.

서울대 경제학부 이준구 명예교수의 말이 정곡을 찌른다. "만기 연장이나 이자 유예는 일시적 효과에 그칠 뿐이다. 실패 후 재도전이 가능한 시스템 구축이 시급하다."

자영업자를 위한 '세컨드 찬스 제도'가 절실하다. 일정 기간 성실히 상환하면 신용을 회복시키고 재창업을 지원하는 제도로 설계되어야 한다. 실패를 낙인이 아닌 경험으로 전환해야 할 때다.

지원 방식도 점포 중심에서 상권 중심으로 바꿔야 한다. 상권 공동물류, 마케팅, 협동조합형 플랫폼 등 실질적 생존력을 높이는 투자가 시급하다. '디지털 전환' 구호만 외칠 게 아니라 온라인 매출 구조를 바꾸는 실행력이 뒷받침되어야 한다.

금융기관도 담보 위주 대출에서 벗어나야 한다. 자영업 대출을 '리스크 관리'가 아닌 '생산적 금융'의 일부로 바라보고, 사업 지속성과 지역경제 기여도를 함께 평가하는 신용평가 체계를 갖춰야 할 시점이다.

정치권 역시 단기 처방에서 벗어나야 한다. 한계 자영업자를 시장에만 맡길 수도, 무한정 지원할 수도 없다. 남은 선택은 구조를 바꾸는 일뿐이다.

자영업 부채 1070조원. 단순한 숫자가 아니다. 수백만 가구의 삶, 그리고 한국 경제의 미래가 그 안에 들어 있다. 정부가 지금처럼 '버티기형 지원'에 머문다면 곧 더 큰 부실이 온다.

자영업의 빚은 개인의 탐욕이 아니라 구조적 왜곡이 만든 사회적 부채다. 이 부채를 탓할 게 아니라 원인을 줄여야 한다.

구조개선 없는 지원은 연명일 뿐이다. 재도전이 가능한 구조개혁이 진짜 구제다. 이제는 '빚의 시대'를 끝낼 때다.

김의석 한국금융신문 기자 eskim@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![[김의석의 단상] 빚으로 버티는 자영업, 더는 버틸 여력 없다.](https://cfnimage.commutil.kr/phpwas/restmb_allidxmake.php?pp=002&idx=3&simg=202510131724231492c1c16452b012411124362_0.gif&nmt=18)

![[김의석의 단상] 이창용의 남은 시간, 변명으로 낭비할 건가](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026013016374600254fa40c3505512411124362.jpg&nmt=18)

![[기자수첩] 해킹 예방만큼 중요한 사후 대응](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012521110607835dd55077bc25812315153.jpg&nmt=18)

![[최민성의 미래 읽기] AI가 만들 10년 후 도시](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=202601221202034782c1c16452b012411124362_0.gif&nmt=18)

![[신간] 아랍에미리트의 문화유산](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012114162707395f9c516e42f12411124362.jpg&nmt=18)

![시스템 위기의 현실화: 장기신용기관의 부실 공개·야마이치증권 폐업·도쿠요시티은행 파산 [김성민의 일본 위기 딥리뷰]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025031321473103554c1c16452b012411124362.jpg&nmt=18)

![[기자수첩] ‘원금 보장·투자 수익' IMA 가입해보니](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011802554705191dd55077bc25812315214.jpg&nmt=18)

![[김의석의 단상] 이창용의 남은 시간, 변명으로 낭비할 건가](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026013016374600254fa40c3505512411124362.jpg&nmt=18)

![[최민성의 미래 읽기] AI가 만들 10년 후 도시](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=202601221202034782c1c16452b012411124362_0.gif&nmt=18)

![[기자수첩] 해킹 예방만큼 중요한 사후 대응](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026012521110607835dd55077bc25812315153.jpg&nmt=18)