이미지 확대보기

이미지 확대보기30일 투자은행(IB) 업계에 따르면 오는 31일 SK렌터카는 2000억원 규모 공모 회사채 발행을 위한 수요예측을 진행한다. 만기는 2년물(1000억원)과 3년물(1000억원)로 구성됐다. 희망금리밴드는 만기별 개별민평금리 평균에 -30~+30bp(1bp=0.01%)를 가산해 제시했다.

SK렌터카는 조달한 자금을 전액 채무상환에 쓸 계획이다. 다만 최대주주가 SK네트웍스에서 어피니티에쿼티파트너스로 변경되면서 투자자들의 채권상환 요구가 발생할 수 있다.

기존에 발행한 공모채는 지배구조 변경 제한 조항이 적용된다. 따라서 최대주주 변경시 투자자들이 기한이익상실(EOD)을 선언할 수 있다. 즉시 상환을 요청할 수 있다는 뜻이다. 해당 규모는 6090억원이다.

EOD가 선언될 경우 SK렌터카가 보유한 현금및현금성자산(올해 상반기 별도 기준 1766억원)으로는 상환이 어렵다. 영업이익 등 현금흐름을 고려해도 대응하기 쉽지 않다.

구원투수로 나선 곳은 KB증권이다. KB증권은 SK렌터카가 공모채 관련 EOD가 선언되지 않도록 최대 8000억원에 달하는 물량을 인수하기로 결정했다. 당장은 EOD 관련 유동성 리스크가 불거질 가능성은 낮은 셈이다. KB증권이 이번 대표주관을 단독으로 맡은 배경이기도 하다.

시장금리 하락 VS 신용등급 강등…이익 기반 자본 확충 절실

SK렌터카는 렌탈 업체로 조달금리 수준이 중요하다. 자산을 매입해 이용자들에게 빌려주고 정기적으로 이용대금을 받는 만큼 낮은 금리로 자금을 차입해 렌탈 자산을 마련해야 한다.

렌탈 사업은 그 특성상 자산규모 감소는 시장점유율과 이익 측면에서 불리하다. 수익 확대는 물론 동시에 부채 증가가 불가피한 사업구조다.

이미지 확대보기

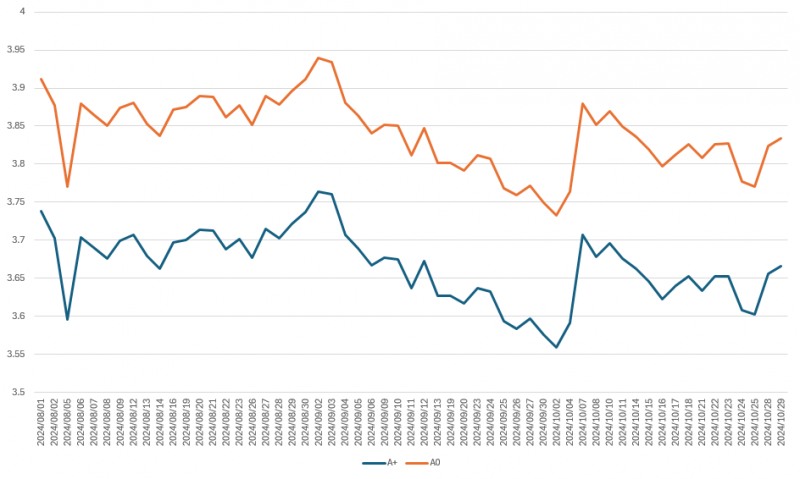

이미지 확대보기최근 공모 회사채 시장은 기준금리 하락 등에 힘입어 AA급은 물론 BBB급까지 흥행에 성공하고 있다. SK렌터카 신용등급이 한 단계 하락한 것은 아쉽지만 수요확보 등에서 부족하지는 않을 것으로 관측된다.

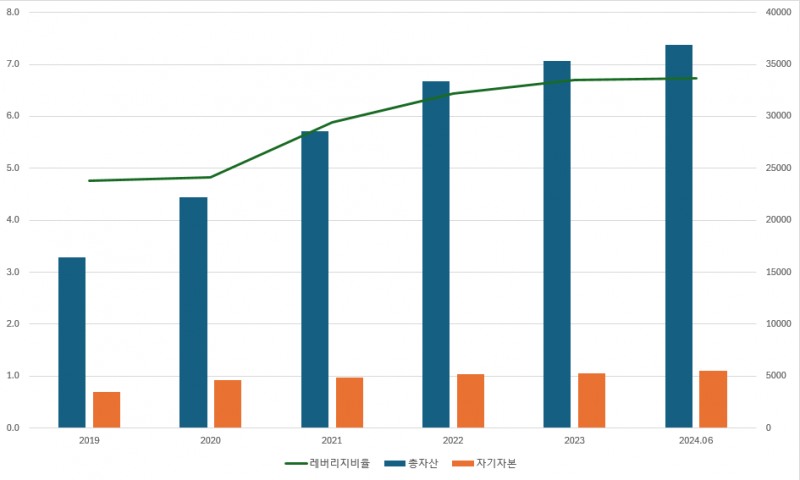

다만 레버리지비율(총자산/자기자본)이 증가하고 있다는 점은 부담이다. SK렌터카의 레버리지비율은 지난 2019년 4.8%에서 올해 상반기말 기준 6.7배로 확대됐다. 이익 기반 자본축적 속도가 부채규모 증가를 따라가지 못한 결과다.

현재 SK렌터카의 레버리지비율 신용등급 추가 하락 기준에 근접해 있다. 이익 성장이 받쳐주지 않거나 유상증자 등으로 자본을 추가 확보하지 않으면 차입확대는 쉽지 않다. 이는 다시 성장이 제한될 수 있는 요인으로 작용한다.

투자은행(IB) 관계자는 “KB증권이 유동성 지원과 동시에 주관업무를 맡은 만큼 회사채 발행에 부정적 영향은 제한적”이라며 “등급하락으로 예상보다 조달금리가 상승한 만큼 이익 개선이 요구된다”고 말했다.

이성규 한국금융신문 기자 lsk0603@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![강진두號 KB증권 IB 출범…주태영·안석철 배치 '2.0' 개막 [빅10 증권사 IB 人사이드 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012509581004894dd55077bc25812315153.jpg&nmt=18)

![한투증권 IB그룹장 재건…‘전략통' 김광옥 부사장 복귀 [빅10 증권사 IB 人사이드 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801440707653dd55077bc25812315214.jpg&nmt=18)

![미래에셋증권 IB사령탑 강성범…양날개는 성주완·김정수 [빅10 증권사 IB 人사이드 ①]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011117585504903dd55077bc2118218214112.jpg&nmt=18)

![미래에셋운용 “코스닥 이익개선 동반 기대…'업종 쏠림' 전략적 활용 가능” [ETF 통신]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260202144658039670f4390e77d222110701.jpg&nmt=18)

![배형근號 현대차증권, 리테일·IB 수익 증가로 실적 개선…퇴직연금 성장세 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025012311570804055179ad439072115218260.jpg&nmt=18)

![빗썸, IPO 추진 동력 지속…체질 개선 총력 [가상자산 거래소 지각변동 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100324904384dd55077bc211821821443.jpg&nmt=18)

![기관 '한미반도체'·외인 'NAVER'·개인 '삼성전자' 1위 [주간 코스피 순매수- 2026년 1월26일~1월30일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026013022473402636179ad439071182357237.jpg&nmt=18)

![기관 '에코프로'·외인 '에코프로'·개인 '알지노믹스' 1위 [주간 코스닥 순매수- 2026년 1월26일~1월30일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026013022563407542179ad439071182357237.jpg&nmt=18)

![빗썸, IPO 추진 동력 지속…체질 개선 총력 [가상자산 거래소 지각변동 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020100324904384dd55077bc211821821443.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)